| Cliquer sur un fonds de la sélection H24 | |

| Jupiter Merian Global Equity Absolute Return | 4.39% |

| Fidelity Absolute Return Global Equity Fund | 3.94% |

| Pictet TR - Atlas | 3.85% |

| Sanso MultiStratégies | 2.69% |

| Exane Pleiade | 2.30% |

| Candriam Absolute Return Equity Market Neutral | 1.81% |

| DNCA Invest Alpha Bonds | 1.51% |

| Candriam Bonds Credit Alpha | 1.37% |

| AXA WF Euro Credit Total Return | 1.36% |

| Syquant Capital - Helium Selection | 1.21% |

| H2O Adagio | -0.18% |

| M&G (Lux) Episode Macro Fund | -3.13% |

| Vivienne Bréhat | -7.61% |

Carmignac : « Variations sur le thème de l'équilibre »

Publié le lundi 8 juillet 2019La dernière note de Didier Saint-Georges, membre du comité d'investissement de Carmignac Risk Managers.

Didier Saint-Georges

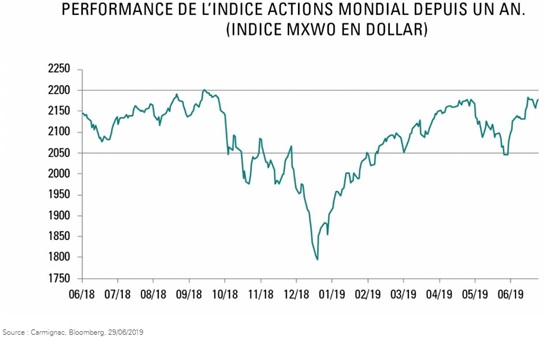

À mi-parcours de l’année 2019, en dépit d’une actualité féconde en rebondissements politiques et géopolitiques, il n’y a toujours pas lieu de modifier la lecture d’ensemble des marchés que nous proposions à l’issue du premier trimestre. La “Réalité augmentée”, titre de notre Note du mois de mars, faisait référence à la réalité de la faiblesse du cycle économique global, que rehaussaient, à l’inverse de 2018, des politiques monétaires revenues ouvertement en soutien à l’économie et aux marchés. Depuis lors, la saga des négociations commerciales (voir notre note de juin “Trump ou le mercantilisme 3.0”) ne fait qu’apporter une bonne dose de piment à un paysage d’ensemble relativement clément pour les marchés actions (voir notre Note d’avril “Équilibre des forces”).

Les performances des indices au deuxième trimestre sont ainsi modérément positives, aucun des grands marchés actions, pas même le marché américain, ne s’écartant de plus de 4% des niveaux qui prévalaient à fin mars. La nouvelle accélération de la baisse des rendements obligataires a en effet soutenu la valorisation des actions, que le regain d’incertitudes tendait à pénaliser. Il convient de maintenir dans cette phase de fin de cycle économique une analyse des marchés disciplinée, pour continuer de distinguer le bruit de l’essentiel.

La routine des rebondissements dans le feuilleton de l’année

Les discussions sino-américaines menées lors de la réunion du G20 à la fin du mois de juin se sont conclues, comme il était permis de l’espérer, sur le rappel que ni la Chine ni les États-Unis ne souhaitent particulièrement précipiter le monde dans les affres immédiates d’une profonde récession. La succession de postures soufflant alternativement le chaud et le froid, et le vent était plutôt doux cette fois à Osaka, va donc pouvoir se poursuivre dans les prochains mois sur fond de rivalités stratégiques, mais aussi d’enjeu électoral aux États-Unis et d’affaiblissement économique général qui rendent les deux protagonistes prudents à court terme dans leur affrontement.

Pendant ce temps, la croissance piétine

En effet, la toile de fond demeure universellement médiocre, avec en particulier une activité industrielle toujours déprimée, même si les activités de services, traditionnellement moins cycliques, semblent encore résilientes. C’est le cas en Chine : dans la foulée du G20, la publication des indicateurs PMI manufacturiers pour le mois de juin à 49,4 y a confirmé la tendance baissière. Et pour l’instant Pékin ne semble pas décidé à intervenir de nouveau pour relancer sa dynamique. Aux États-Unis, le rythme de croissance des investissements non résidentiels continue de baisser, certainement pénalisé par les incertitudes commerciales. En Europe, les indicateurs pour les services semblent vouloir se reprendre un peu (tel l’Indice Markit Services PMI pour la France, qui s’est raffermi de 51,6 à 53 en juin), mais la récession manufacturière ne montre que quelques timides signes de stabilisation, notamment en Allemagne (Indice Markit manufacturier à 45 en juin, contre 44,3 en mai). Paradoxalement, ce contexte a priori peu séduisant convient néanmoins aux marchés à court terme. Car de même qu’il contient le risque immédiat d’escalade des hostilités commerciales entre la Chine et les États-Unis, le scénario d’une croissance faible mais à peu près stabilisée maintient les banques centrales dans un discours accommodant sans être encore alarmiste.

Vers une inflexion du pouvoir des banques centrales ?

Il serait bien hasardeux aujourd’hui d’estimer, parmi les causes du ralentissement global, les parts respectives revenant : 1/ au ralentissement délibéré entamé par la Chine en 2018 ; 2/ aux effets délétères de la guerre commerciale sino-américaine sur la dynamique des investissements industriels ; et 3/ au durcissement intempestif des politiques monétaires menées l’an passé. Ce cocktail dont on ne connaît pas les proportions amène principalement une question : le retour à l’assouplissement monétaire que s’apprêtent à effectuer les banques centrales sera-t-il suffisant pour inverser tous les motifs de ralentissement, a fortiori si l’économie chinoise demeure sous pression ?

À court terme, la question importe assez peu : il est probable que les marchés se satisfassent de nouveau d’un volontarisme retrouvé des banquiers centraux, dans un contexte économique et politique momentanément apaisé.

À moyen terme, l’enjeu est capital : la politique monétaire « non conventionnelle » arrive de toute évidence en bout de course. Dans la zone euro tout particulièrement, que pourrait-on espérer d’un nouveau programme d’achat d’actifs ou d’une baisse des taux directeurs quand on constate que la France emprunte déjà jusqu’à dix ans à taux négatif et que l’Espagne emprunte au taux de 0,2% sur la même maturité ? Par conséquent, en dépit de niveaux d’endettements déjà très élevés, la nécessité d’un recours accru à l’arme budgétaire fait son chemin, en Europe comme aux États-Unis, coordonnée au soutien des banquiers centraux. La perspective de cette connivence politique inéluctable éclaire peut-être, voire justifie, la nomination de présidents de banque centrale affichant davantage une formation juridique et une intelligence politique éprouvée qu’une expertise dans la technicité de la politique monétaire. Elle n’en pose pas moins la question des ramifications que cette inflexion majeure pourrait signifier pour les marchés de taux et d’actions le moment venu, eux qui n’ont connu depuis dix ans que répression financière et rigueur budgétaire.

Pour l’instant, la stratégie d’investissement qui continue de se justifier à ce stade du cycle repose sur trois piliers : d’abord un cœur de portefeuille actions constitué principalement de valeurs de croissance, pour lesquelles l’exercice décisif est la sélection de titres, dans un segment de marché devenu cher. Ensuite, une agilité suffisante pour capter à son profit les mouvements de marchés intermédiaires inhérents à ces phases de transition, et accrus par les postures publiques adoptées sur fond d’agendas de politique intérieure. L’utilisation à la marge et très disciplinée de produits dérivés optionnels permet de ne pas être bringuebalé par ces résurgences successives d’espoirs et de déceptions. Enfin, troisième pilier, celui-ci côté obligataire : un positionnement sur la courbe des taux d’intérêt qui exploite la visibilité retrouvée sur l’assouplissement monétaire réengagé par les banques centrales. Ici, la discipline clé consiste à se défier des rendements négatifs irrationnels et à se concentrer sur les obligations, publiques et privées, des pays développés et émergents, offrant une rémunération du risque suffisante.

Achevé de rédigé le 05/07/2019.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

| Cliquer sur un fonds de la sélection H24 | |

| Lazard Convertible Global | -1.86% |

| M Global Convertibles SRI | -2.00% |