| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8136.96 | +0.28% | +10.26% |

| Pour en savoir plus, cliquez sur un fonds | |

| H2O Adagio | 4.60% |

| M&G (Lux) Episode Macro Fund | 4.58% |

| Jupiter Merian Global Equity Absolute Return | 3.52% |

| Fidelity Absolute Return Global Equity Fund | 2.37% |

| Cigogne UCITS Credit Opportunities | 1.66% |

| Exane Pleiade | 1.39% |

DNCA Invest Alpha Bonds

|

1.38% |

| Syquant Capital - Helium Selection | 1.14% |

| RAM European Market Neutral Equities | 0.99% |

Candriam Absolute Return Equity Market Neutral

|

0.56% |

| Candriam Bonds Credit Alpha | 0.56% |

| AXA WF Euro Credit Total Return | -0.36% |

| Pictet TR - Atlas | -0.63% |

| Pictet TR - Atlas Titan | -1.62% |

Le compte à rebours de Carmignac...

Didier Saint-Georges

Près de dix années d’interventions hors normes sur les marchés financiers par les Banques centrales légitimaient l’irrationnel. Peu importait pour les investisseurs le cycle de croissance économique, le rythme d’inflation, voire les valorisations et la concentration des risques puisque c’étaient les achats de dettes souveraines par les Banques centrales qui étaient décisifs pour le prix des actifs financiers. En comprimant de façon délibérée et programmée les taux d’intérêt, l’action des Banques centrales écrasait la volatilité, et soutenait par effet d’éviction le resserrement des écarts de crédit et la hausse des marchés d’actions. Peu importait aussi que le régime de rigueur budgétaire imposé aux gouvernements après la grande crise financière de 2008 encourageât un déséquilibre de l’enrichissement général très en faveur des porteurs d’actifs financiers, plutôt que des salariés. On sait combien cette divergence a contribué à l’apparition ces deux dernières années de mouvements de rébellion politique des deux côtés de l’Atlantique, contestant l’ordre économique libéral et s’employant à ce que les gouvernements relâchent enfin les cordons de la vertu financière.

Le récent défi politique jeté par les partis antisystèmes italiens à la discipline de l’Union européenne peut ainsi s’entendre comme l’une des nombreuses résonnances locales du syndrome de l’« America First ». Elle est déjà source de stress pour les marchés, qui ont accumulé par leur concentration consensuelle sur les mêmes risques « sponsorisés » par les Banques centrales un niveau de fragilité élevé. Mais pour l’instant la croissance économique globale demeure satisfaisante, les résultats des entreprises enviables, et les politiques des Banques centrales toujours très accommodantes. Ce contexte constitue toujours un filet de sécurité apaisant pour les investisseurs.

Le test de solidité des marchés en grandeur réelle – et, par la même occasion, des gestions actives – interviendra quand le soutien des facteurs économiques et monétaires refluera. Or les premiers signes d’un affaiblissement du cycle économique et de la sollicitude des Banques centrales sont désormais tangibles.

Le compte à rebours a commencé.

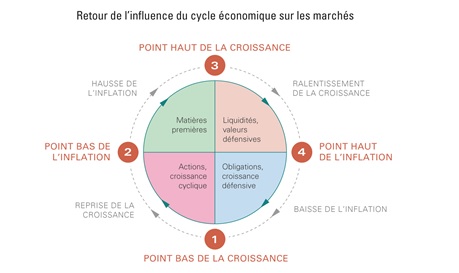

Cette fois, ce n’est pas différent

Les principaux indicateurs économiques parus au cours du mois de mai confirment notre message d’un ralentissement prochain du cycle de croissance globale, que nous rappelions dans la Carmignac’s Note du mois de mai « Sous la furie, le cycle ». En dépit de la réforme fiscale Trump, l’investissement n’accélère toujours pas aux États-Unis et le rythme de croissance de la consommation a commencé de baisser. En zone euro, bien qu’encore à un bon niveau, les indicateurs d’activité économique se sont clairement essoufflés ces deux derniers mois. Il en va de même au Japon.

Et cette fois, ce message d’approche de fin de cycle se retrouve pour l’investisseur dans des symptômes « classiques », qu’on n’avait néanmoins plus guère constatés pendant près de dix ans de distorsions des marchés par les Banques centrales. En effet, non seulement les actions des entreprises cycliques, industrielles, et endettées ont accusé une sous-performance notable depuis le début de l’année, mais aussi les premières tensions sur les prix sont apparues, et les anticipations d’inflation ont été relevées par les économistes, au moins aux États-Unis, entraînant une tension sur les marchés obligataires.

Les États-Unis en francs-tireurs

Ce n’est pas seulement en matière de commerce extérieur et de géopolitique que les États-Unis prennent de grandes libertés avec l’orthodoxie.

Les ambitions budgétaires du président Trump s’accompagnent logiquement de besoins de financement fortement accrus pour l’État fédéral, au moment même où la Banque de réserve inverse le sens de ses interventions, en réduisant la taille de son bilan, au lieu de l’augmenter par l’acquisition d’obligations du Trésor américain comme elle l’avait fait de 2009 à 2015. Nul doute que cette conjonction malheureuse prend aussi une part non négligeable dans la hausse des taux d’intérêt américains.

De l’autre côté de l’Atlantique, en revanche, la Banque centrale européenne est demeurée fortement acheteuse des dettes souveraines européennes en dépit de l’embellie économique et, point essentiel, les pays de la zone euro se sont tenus jusqu’à présent sur une ligne vertueuse de réduction des déficits. Il s’est ensuivi des taux d’intérêt à dix ans en Allemagne jusqu’à 2,5% plus bas qu’aux États-Unis et, jusqu’au coup de tonnerre politique italien, une remarquable poursuite de la convergence des taux entre pays de la zone.

La vertu sous tension

Après les craintes sur la zone euro qui étaient nées en 2016 de la présidentielle américaine et du vote britannique sur le Brexit, l’élection en 2017 du président Macron avait mis au moins en sursis les tensions centrifuges au sein de la zone euro. En effet, en étant élu sur un programme visant à réformer non seulement l’économie française mais aussi la gouvernance européenne, le président français offrait in extremis une alternative crédible à l’aventure du retour en arrière.

Un an plus tard, le projet d’une sortie de l’euro n’est plus explicitement brandi par aucun parti, fût-il souverainiste, et les difficultés que rencontre la Grande-Bretagne dans la négociation de son Brexit n’incitent a priori guère aux vocations schismatiques. Aussi, l’activité économique de tous les pays de la zone euro est-elle aujourd’hui soutenue. Mais les braises des programmes de rupture sont encore chaudes. L’opinion publique demeure partout encore largement divisée, et une partie importante reste sensible aux appels à se libérer des contraintes de la vertu budgétaire, dans l’esprit d’un enrichissement mieux partagé, mais aussi sur l’autel du « My country first ».

L’embellie économique a masqué la persistance des faiblesses structurelles en zone euro

Ces sources de tension sont particulièrement présentes aujourd’hui en Italie, non seulement en raison d’un système politique chroniquement instable, mais aussi du fait du talon d’Achille structurel que constitue une économie composée en grande part d’entreprises de petites tailles, certes souvent dynamiques, mais mal équipées pour investir dans l’innovation et la productivité. Faute d’investissements suffisants depuis vingt ans, que découragent également la lourdeur des réglementations et la pression fiscale, le niveau moyen des revenus disponibles en Italie est aujourd’hui encore inférieur à son niveau d’avant crise, et les inégalités sont demeurées particulièrement élevées.

Mais la problématique italienne est révélatrice d’une fragilité plus générale de la zone euro. À l’abri d’une Banque centrale très protectrice et, récemment, d’une conjoncture économique porteuse, quelques réformes structurelles ont certes été entreprises – dès 2011 en Italie, par exemple, beaucoup plus récemment en France. Mais ces réformes n’ont pas encore rendu les économies suffisamment compétitives ni les États moins endettés. Si bien que les marges de manœuvre budgétaires sont toujours très modestes, et s’avéreraient très insuffisantes encore pour juguler un ralentissement économique aujourd’hui. Les marchés traiteraient encore un recours au soutien budgétaire pour stabiliser des économies en ralentissement comme une détérioration problématique de solvabilité.

L’épisode italien récent a en quelque sorte brutalement rappelé que les dettes souveraines périphériques peuvent vite redevenir des actifs traités comme des obligations privées, dont l’analyse de crédit préside aux rendements exigés par les investisseurs. Vient renforcer cette vulnérabilité le constat que les réformes institutionnelles de l’Union européenne ne sont pas davantage abouties. La zone euro est encore loin de s’être accordée sur la mise en place d’un budget européen qui puisse pallier les contraintes des budgets nationaux en cas de besoin. Par conséquent, un ralentissement économique en Europe prochainement rencontrerait peu de facteurs stabilisateurs sur sa route, et la dynamique de convergence des dernières années risquerait d’achopper douloureusement sur la réalité économique.

Les prochains mois vont donc être décisifs pour l’allocation d’actifs. Cela faisait de longues années qu’établir le juste diagnostic macro-économique n’avait pas revêtu une telle importance pour la gestion active.

Achevé de rédigé le 04/06/2018.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

+22% YTD : Optimiser son allocation en s’exposant à la thématique de...

L'analyse de Charlotte Peuron, Gérante de fonds spécialisés au Crédit Mutuel Asset Management.

Publié le 19 mars 2025

Le portefeuille idéal qui performe depuis le début de l'année...

Données Morningstar au 19/03/2025

Publié le 19 mars 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 10.96% |

| Dorval European Climate Initiative | 8.69% |

| EdR SICAV Euro Sustainable Equity | 8.08% |

| DNCA Invest Beyond Semperosa | 3.11% |

| Aesculape SRI | 2.49% |

| BDL Transitions Megatrends | 2.23% |

| Echiquier Positive Impact Europe | 1.60% |

| La Française Credit Innovation | 0.70% |