| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8114.57 | +0.5% | +9.94% |

| Pour en savoir plus, cliquez sur un fonds | |

| H2O Adagio | 4.60% |

| M&G (Lux) Episode Macro Fund | 4.58% |

| Jupiter Merian Global Equity Absolute Return | 3.52% |

| Fidelity Absolute Return Global Equity Fund | 2.37% |

| Cigogne UCITS Credit Opportunities | 1.66% |

| Exane Pleiade | 1.39% |

DNCA Invest Alpha Bonds

|

1.38% |

| Syquant Capital - Helium Selection | 1.14% |

| RAM European Market Neutral Equities | 0.99% |

Candriam Absolute Return Equity Market Neutral

|

0.56% |

| Candriam Bonds Credit Alpha | 0.56% |

| AXA WF Euro Credit Total Return | -0.36% |

| Pictet TR - Atlas | -0.63% |

| Pictet TR - Atlas Titan | -1.62% |

Carmignac : « Les chemins qui ne mènent nulle part »

Didier Saint-Georges

Les mois se suivent et continuent d’offrir le même spectacle depuis maintenant cinq mois : des marchés qui vont et viennent entre l’espoir d’une reprise économique prochaine, qu’un accord commercial sino-américain opportun fait occasionnellement renaître, et le constat de l’impuissance grandissante des banques centrales face à un ralentissement économique général dont elles ont perdu le contrôle.

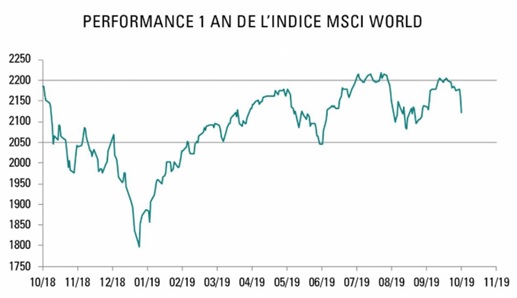

Un volontarisme renouvelé de la BCE, ainsi que quelques signaux encourageants concernant les tensions commerciales ont permis en septembre d’effacer à peu près les dégâts qu’avaient infligés aux marchés boursiers des signaux inverses émis au début du mois d’août. Mais la temporisation de la Fed, qui a accompagné d’un discours pusillanime la modeste baisse de 0,25% de ses taux directeurs, et le peu de traction dont dispose encore la BCE sur les marchés n’ont pas permis aux marchés d’actions d’aller plus loin. Ni l’Eurostoxx, ni l’indice américain S&P500, ni l’indice japonais Nikkei ne sont parvenus à terminer ce troisième trimestre 2019 sensiblement au-dessus des niveaux atteints fin avril, suite au soulagement général de début d’année. Le dollar quant à lui a continué d’être soutenu par une politique monétaire américaine encore trop restrictive, ce qui explique en grande partie une sous-performance des marchés d’actions émergents, qui demeurent eux largement en deçà de leurs plus hauts niveaux de l’année. Les marchés obligataires consolidaient globalement, après leur coup de déprime du mois d’août.

Ces comportements de marchés ne devraient plus surprendre aujourd’hui. De tous les chemins qui se présentent aujourd’hui aux investisseurs en cette fin de cycle, aucun ne semble pouvoir mener très loin pour l’instant : les politiques monétaires sont déjà globalement très accommodantes (quarante-trois baisses de taux dans le monde depuis le début de l’année !) et manquent de mordant. La Fed rechigne toujours à passer la vitesse supérieure. La Chine ne relance pas. Quant à des politiques budgétaires qui viendraient au secours du cycle économique, elles constituent la nouvelle frontière de l’espoir macro-économique, mais qui ne pourra être franchie qu’au rythme de la fabrique des consensus politiques, trop lent pour les marchés. Reste la seule perspective d’un accord commercial sino-américain, qui serait rationnel aujourd’hui pour les deux parties, et qui entretient l’espoir des marchés en un dernier sursaut de fin d’année.

Ainsi, cette période de fin de cycle se prolonge, maintenant les indices actions dans des couloirs relativement larges, contenant les taux d’intérêt à des niveaux très bas, et continuant de justifier pour l’instant un positionnement sur le critère de la qualité maximum, tant dans l’univers des actions que dans celui des obligations. Cette forte polarisation expose certes au risque de subir occasionnellement un rebond aussi soudain qu’éphémère des valeurs cycliques, comme au début du mois de septembre, mais au-delà des effets de court terme d’une actualité politique mouvementée, une sélection très rigoureuse de valeurs sous l’angle de la visibilité et de la valorisation, toutes classes d’actifs confondues, devrait continuer de faire la différence d’avec les indices.

Source: Carmignac, Bloomberg, 02/10/2019

À l’aube du dernier trimestre de l’année 2019, il est temps de commencer à réfléchir à la forme que les marchés pourraient prendre l’an prochain. Les deux années passées ont été marquées par un ralentissement cyclique qui s’est cumulé à des forces déflationnistes structurelles, que des tendances démographiques et technologiques lourdes alimentent, et qui sont exacerbées par un niveau d’endettement global sans précédent. Ce ralentissement a d’abord été sévèrement sanctionné en 2018 par les marchés, du fait de l’aveuglement initial des banques centrales à son égard, avant que ces dernières, fassent amende honorable, et que d’un même mouvement plus accommodant, fassent baisser les taux d’intérêt bien davantage encore, permettant ainsi aux marchés d’actions de reprendre pied au premier quadrimestre 2019.

Cette respiration des marchés ne doit toutefois pas faire perdre de vue l’essentiel : l’économie réelle est devenue moins réactive à l’activisme monétaire, dont il apparaît de plus en plus clairement qu’il ne suffira pas à enrayer le ralentissement global en cours, a fortiori si le niveau d’incertitude politique tous azimuts devait perdurer.

2020 s’annonce par conséquent, au contraire de 2019, comme une année d’inflexion potentiellement majeure pour les marchés, car de nouveaux chemins devront être envisagés. En effet, si aucun remède convaincant n’était trouvé à l’impuissance de plus en plus avérée des banques centrales, un scénario d’aggravation macro-économique commencerait à se cristalliser, avec des conséquences prévisibles sur les actifs à risques. Cette hypothèse ne devrait pas constituer un scénario central à ce stade car elle suppose un comportement de somnambules de la part des politiques : ni Donald Trump aux États-Unis, ni la Fed, ni la Chine, ni le gouvernement allemand en Europe n’ont intérêt à laisser une dynamique récessive s’installer dans leurs pays. Mais méfions-nous en néanmoins car, par définition, les yeux ouverts des somnambules ne constituent que l’apparence de la lucidité. Ce ne serait pas la première fois que des erreurs majeures de politique économique sont commises.

Un autre scénario envisageable, a priori plus heureux, est celui de relais budgétaires puissants qui seraient finalement actionnés.

En Europe, cette hypothèse correspond au souhait de la Banque centrale européenne elle-même, dont on peut sans crainte faire l’hypothèse qu’il ne sera pas affecté par la transition de la présidence de Mario Draghi à Christine Lagarde. Outre un effort budgétaire plus marqué de l’Allemagne, la perspective d’une union fiscale au sein de la zone euro, prélude à un véritable budget européen d’ampleur, pourrait enfin avancer après avoir été si longtemps éludée par les réticences de l’Allemagne. Et le soutien de la BCE pourrait plus ou moins ouvertement satisfaire la condition de possibilité d’une relance portée par des dépenses budgétaires accrues.

Aux États-Unis, un regain de croissance pourrait être grandement facilité par un geste concret de Donald Trump vers un accord commercial sino-américain, tant il est devenu évident que l’incertitude politique sur ce sujet a lourdement pénalisé la dynamique d’investissement des entreprises américaines.

Une des zones d’ombre de ce scénario optimiste tient à son calendrier. Car il fait l’hypothèse que les décisions politiques seront prises suffisamment proactivement, et non par la nécessité d’économies globalement déjà trop affaiblies, et sous la pression de marchés financiers en état de stress. Par ailleurs, il fait l’hypothèse que Pékin acceptera, fût-ce par nécessité, d’offrir au candidat Donald Trump à la prochaine présidentielle américaine une sortie par le haut de la posture de résistance maximum à la douleur économique comme argument de négociation.

Mais même si le levier de la relance budgétaire était finalement actionné par les politiques, il serait illusoire d’en attendre un retour paisible à la « normalité » des marchés. Au contraire, après des années de répression financière, la perspective d’une inflexion radicale de politique économique (dont la voix aux États-Unis pourrait être portée par l’une des candidates démocrates à la présidence, Elizabeth Warren) ne manquerait pas de remettre profondément en cause le positionnement des investisseurs devenu parfois extrêmement polarisé. Cela correspondrait probablement à un fort regain de volatilité de toutes les classes d’actifs, y compris les devises. Il importe de bien être conscient que la hausse des marchés d’actions dans la première partie de 2019, puis leur consolidation depuis cinq mois grâce à une baisse continue des taux d’intérêt ont constitué une phase de répit après le coup de semonce asséné en 2018. En 2020, si ce régime de marchés devait se poursuivre, ce serait sur un chemin de crête devenu très étroit entre un scénario de récession et celui d’une large relance budgétaire. Il est par conséquent légitime de se préparer d’ores et déjà à une gestion des marchés de nouveau plus directionnelle, en complément de la sélection de valeurs.

Achevé de rédigé le 04/10/2019.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

2025 s’annonce explosif pour les obligations financières...

L'analyse de Julien de Saussure, Benjamine Nicklaus et Miguel Raminhos gérants dette subordonnée financière, chez EDRAM.

Publié le 18 mars 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 10.00% |

| Dorval European Climate Initiative | 8.69% |

| EdR SICAV Euro Sustainable Equity | 7.41% |

| DNCA Invest Beyond Semperosa | 2.87% |

| Aesculape SRI | 2.49% |

| BDL Transitions Megatrends | 2.23% |

| Echiquier Positive Impact Europe | 1.46% |

| La Française Credit Innovation | 0.70% |