| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8340.56 | +0.33% | +2.34% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Alken Fund Absolute Return Europe | 1.76% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Beau millésime et forte collecte pour cette société indépendante qui affiche +60% de croissance en 1 an...

Giuseppe Perrone, co-fondateur et Président du Comité d’Investissement

Le millésime 2019 de Varenne Capital Partners est remarquable. L’encours géré est passé, en l’espace d’un an, de 1 milliard € à 1,6 milliard € grâce à une collecte nette de 410 millions et des performances très solides.

Giuseppe Perrone, co-fondateur et Président du Comité d’Investissement, était accompagné de Marco Sormani, co-fondateur, David Mellul, Directeur Général, et de plusieurs analystes gérants. Les forces commerciales étaient bien représentées avec Frank Hervé et David Wierzba, Directeurs du Développement, François Bazin, en Charge du Développement International, Pierre Seydel, Responsable du Développement au Benelux, Lewis Smith, Relations Investisseurs, et Yanis Kessi, Relations Partenaires.

Avant d’aborder les résultats de l’année écoulée, Giuseppe Perrone a souligné l’importance des trois piliers de la gestion : la stratégie d’investissement, l’organisation et l’équipe de gestion.

Bilan 2019

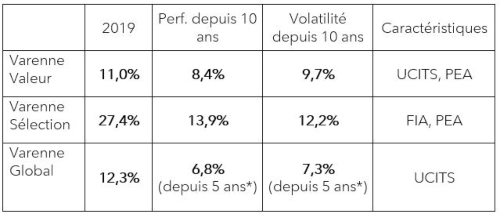

Varenne CP gère 4 fonds dont 3 sont ouverts à la commercialisation :

*Fonds lancés le 31/01/2014

Les écarts de performances et de volatilité entre les fonds s’expliquent notamment par les différences de poids de l’exposition longue et de concentration des lignes. Varenne Global et Varenne Valeur détiennent 20/25 lignes actions quand Varenne Sélection en détient 10/15. Leurs taux d’exposition avoisinent respectivement 60% et 95%.

Une stratégie entièrement développée en interne

Afin de « délivrer une performance d’excellence, dans la durée, avec le minimum de prise de risque nécessaire à l’obtenir », la société a mis au point une stratégie utilisant 4 moteurs de performance, chacun représentant une source de valeur ajoutée indépendante :

- La gestion long only : cœur de portefeuille, elle s’appuie sur la sélection de valeurs à la manière du private equity. C’est à l’issue de diligences approfondies qu’une valeur entre en portefeuille. Cette partie est complétée par des paniers de valeurs pour exposer le portefeuille à des thématiques spécifiques tout en optimisant le profil de risque ;

- Le short equity, via des positions à découvert visant la performance absolue (et non la couverture) et des paniers de short ;

- L’arbitrage de fusions acquisitions, qui s’intéresse à l’écart de prix entre le cours d’une valeur sous OPA amicale et le prix proposé par l’acquéreur, afin d’en tirer une performance peu corrélée avec les marchés ;

- La couverture de risques extrêmes pour protéger le portefeuille de mouvements particulièrement forts. Le budget annuel de cette poche peut atteindre 150 bps.

Au cœur de ces quatre moteurs de performance se trouve l’analyse financière, avec « une exigence placée à un niveau rare sur la place », estime Giuseppe Perrone.

L’analyse financière est la ressource dans laquelle les dirigeants investissent sans relâche : recrutements ciblés, préférence aux juniors qui sont formés en interne, utilisation de multiples services d’analyse externes, à l’exception notable des brokers. Au-delà de Bloomberg, Factset ou Market Map, on trouve également parmi les prestataires ClariFI, une base quantitative permettant d’automatiser une partie de la recherche et 2iQ, une autre base de données qui informe des transactions de dirigeants sur les titres cotés de leur entreprise.

L’organisation s’appuie fonctionnellement sur une infrastructure informatique pour produire le screening quantitatif hebdomadaire par exemple.

La pondération des titres est calibrée en fonction de leurs profils.

Les entreprises sélectionnées doivent afficher :

- Des caractéristiques fortes selon une méthode interne de scoring, qui applique aux actions une échelle de notation similaire à celle des émetteurs obligataires : qualité Investment Grade, niveau A, niveau B etc ;

- Des avantages concurrentiels durables sur les coûts et sur la fixation des prix de vente ;

- Un management d’excellence ;

- Des perspectives économiques favorables ;

- Une dynamique de croissance et de création de valeur propre ;

- Un endettement faible.

La performance économique des 13 premières lignes de Varenne Valeur indique en moyenne :

- 29% nets en retour sur capitaux propres ;

- 13,4% de croissance des BNA ;

- 57% de potentiel de valorisation ;

L’univers d’investissement exclut les financières depuis l’origine de la société.

Quelques valeurs détenues en 2019

- Greggs, valeur moyenne britannique, numéro 1 du sandwich loin devant Tesco. Le titre a gagné 85% l’an dernier, dividendes inclus ;

- Sesa, mid cap italienne qui parie sur le rattrapage des PME italiennes dans l’investissement informatique, a doublé ;

- Givaudan, le géant suisse des arômes et des parfums, qui est en train d’opérer une mutation vers les arômes naturels ;

- Ryanair, qui a été identifié en février 2019 à la suite de rachats massifs de titres par l’entreprise. Il se trouvait aussi que le titre avait perdu près de 40% après une année 2018 difficile, marquée par des mouvements sociaux et les coûts élevés d’indemnisation des passagers. Profitant de ces difficultés, qu’ils estimaient temporaires, les gérants ont acquis en juillet dernier des options d’achat à prix d’exercice de 13,5 £.

Moins de positions short actuellement

L’environnement de taux très bas se révèle peu sélectif. Il rend moins attractive la prise de positions short sur les titres que vise la société de gestion, celles qui ont un excès d’endettement et des free cash flows nuls voire négatifs.

Comment souscrire ?

- Varenne Valeur, SRRI 4, éligible au PEA, part A-EUR : FR0007080155

- Varenne Global, SRRI 4, part A-EUR : FR0011631035

- Varenne Sélection, SRRI 5, éligible au PEA, part A-EUR : FR0010392225

Les trois fonds ont chacun 5 étoiles Morningstar.

Pour plus d'informations sur les fonds Varenne Capital Partners, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

Palatine Europe Sustainable Employment

|

3.05% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.30% |