| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8515.49 | +1.39% | +4.49% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.76% |

| Pictet TR - Sirius | 3.35% |

| ELEVA Absolute Return Dynamic | 3.27% |

| Candriam Absolute Return Equity Market Neutral | 2.65% |

| Pictet TR - Atlas | 2.37% |

| H2O Adagio | 2.18% |

Syquant Capital - Helium Selection

|

1.52% |

| Sapienta Absolu | 1.42% |

| AXA WF Euro Credit Total Return | 1.38% |

| Alken Fund Absolute Return Europe | 1.24% |

| Sienna Performance Absolue Défensif | 1.14% |

| ELEVA Global Bonds Opportunities | 1.11% |

BDL Durandal

|

1.06% |

| Schelcher Optimal Income | 1.04% |

DNCA Invest Alpha Bonds

|

1.03% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.95% |

| Cigogne UCITS Credit Opportunities | 0.54% |

| BNP Paribas Global Absolute Return Bond | 0.46% |

| Candriam Bonds Credit Alpha | 0.42% |

| RAM European Market Neutral Equities | -0.21% |

| Jupiter Merian Global Equity Absolute Return | -0.30% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

| MacroSphere Global Fund | -0.82% |

Exane Pleiade

|

-2.07% |

H2O AM : le dernier communiqué publié...

Communication H2O AM du jeudi 17 septembre :

Cher investisseur, cher partenaire,

Dans le sillage de notre dernière communication, nous souhaitons vous apporter aujourd’hui de plus amples explications sur le mécanisme de cantonnement et vous détailler la nature de l’exposition aux instruments liés au groupe Tennor en termes de taille mais aussi en termes de risque. Nous vous ferons parvenir très rapidement d’autres informations, notamment concernant le calendrier.

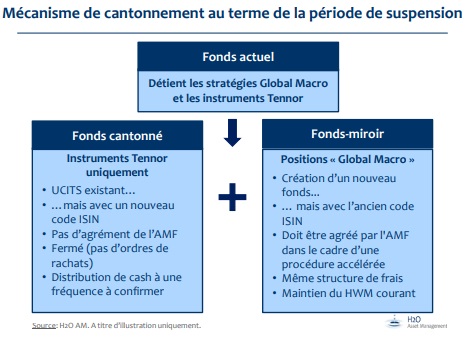

Suite à la demande de l’AMF à H2O de suspendre trois OPCVM (H2O MultiBonds, H2O Allegro et H2O MultiStrategies) et, en conséquence, à notre décision de suspendre également, en même temps, les quatre OPCVM détenteurs des mêmes instruments (H2O Adagio, H2O Moderato, H2O MultiEquities et H2O Vivace), nous avons lancé la mise en place de fonds cantonnés encore appelés « side pockets ». Ce dispositif consiste à scinder chaque fonds en deux nouveaux OPCVM ; un OPCVM-miroir destiné à recevoir les actifs représentatifs des stratégies « Global Macro » et nous permettant de continuer à les gérer normalement ; un OPCVM cantonné destiné à ségréguer les instruments liés au groupe Tennor dont l’objectif sera d’être soldé aux meilleurs prix et délais dans l’intérêt de nos investisseurs. La période de suspension est la période nécessaire pour réaliser les opérations de scission, en particulier la création des nouveaux OPCVM. Les fonds-miroirs auront les mêmes caractéristiques et principes-directeurs que les fonds existants, y compris les mêmes code ISIN, et porteront le suffixe « FCP » apposé à leur nom respectif. De nouveaux codes ISIN seront créés pour les fonds cantonnés.

Ainsi, une fois la scission effective, un client qui détenait une part de H2O MultiBonds, se retrouvera avec une part de H2O MultiBonds FCP (les stratégies « Global Macro ») et une part de H2O MultiBonds SP (le fonds cantonné regroupant les instruments liés au groupe Tennor en liquidation).

Le contrat « Evergreen » qui définit le calendrier des cessions arrive à échéance fin juin 2021. Le temps nécessaire à la liquidation des fonds cantonnés dépendra en grande partie du rythme des remboursements prévus par le contrat. Aujourd’hui, son exécution est retardée et nous ne pouvons prédire, ni quand elle sera achevée, ni si nous devrons passer par d’autres moyens pour solder ces positions.

Nous aimerions également porter à votre attention les deux angles sous lesquels peuvent être analysées ces positions en instruments liés au groupe Tennor, en termes de taille mais surtout en termes de risque.

Les fonds cantonnés détiendront les instruments liés au groupe Tennor au bilan ainsi que les « buy and sell backs ». Cependant, dans notre analyse en termes de risques, l’exposition réelle sera inférieure à la taille annoncée des fonds cantonnés. Nous considérons que l‘exposition aux « buy and sell backs » est représentative de la créance que détient le fonds retranchée de la valeur des extra-collatéraux. Ces derniers sont composés des mêmes instruments liés au groupe Tennor - sur lesquels portent donc les mêmes incertitudes – et, pour H2O MultiBonds et H2O Allegro, des provisions en espèces destinées à couvrir une éventuelle dépréciation de la valeur des opérations de « sell back » et ce, dans la limite de la provision et après prise en compte de l’ensemble des extra-collatéraux déjà reçus en instruments. Donc, en termes de risque, l’exposition réelle aux instruments liés au groupe Tennor correspond à leur valeur totale de laquelle nous déduisons les extra-collatéraux et, pour les deux fonds mentionnés, les provisions mises en place.

Actuellement, la valorisation des instruments est déjà décotée d’environ 60% par rapport à leur valeur nominale. Par ailleurs, selon nos estimations actuelles, les extra-collatéraux en titres (essentiellement des actions de sociétés du groupe Tennor) et en cash représentent entre 35% et 50% de la taille des fonds cantonnés ; ces estimations pourraient être revues en cas de transactions ou d’éléments nouveaux conduisant à réviser la juste valeur des instruments.

Réitérons que les incertitudes de valorisation des instruments détenus en portefeuilles comme de ceux constituant l’extra-collatéral des « buy and sell backs » doivent être soulignées. Le scenario négatif est que ces estimations pourraient être revues significativement à la baisse si les sociétés liées au Groupe Tennor devaient connaître des difficultés majeures.

Il est aussi important de souligner que nos fonds-miroirs ne provisionneront aucune commission de performance avant d’avoir comblé la sous-performance 2020 des fonds existants par rapport à leur High Water Mark actuel, hors actifs cantonnés. En effet, nous avons systématiquement mis en place un système de High Water Mark « sans reset » dans nos fonds comme décrit dans leurs prospectus.

Quant aux fonds cantonnés, il ne s’agit pas de produits qui seront délaissés : nous continuerons à chercher à réaliser leurs actifs dans les meilleures conditions et dans l’intérêt de nos clients, c’està-dire au meilleur prix. Chaque investisseur détiendra, le jour de la réouverture du fonds-miroir, des parts des deux fonds. La somme de leurs valeurs sera égale à la valeur liquidative du 28 août 2020 du fonds existant plus ou moins la performance des deux fonds pendant la période de suspension.

Si vous souhaitez que les sommes perçues au titre du remboursement d’un fonds cantonné soient réinvesties, sans frais, dans le nouveau fonds-miroir, nous vous invitons à vous rapprocher de votre intermédiaire/plateforme d’investissement habituel.

Nous restons pleinement mobilisés pour que nos investisseurs soient tous gagnants à leur horizon d’investissement. Nous pouvons vous assurer de la mise en œuvre de tous nos moyens et surtout de notre motivation décuplée par l’adversité.

Nous vous remercions pour votre confiance manifestée au cours des années passées et, plus particulièrement de votre soutien, pendant ces derniers jours.

H24 Finance : Pour en savoir plus, contactez l'équipe commerciale de H2O AM en cliquant ici.

Quel style de gestion va l'emporter cette année ?

Dans le "Graphique de la Semaine", l'équipe H24 sélectionne un graphique percutant proposé par un acteur du marché.

Publié le 20 février 2026

Les meilleurs fonds à choisir pour investir sur les tendances de demain...

Extrait du magazine Challenges de cette semaine.

Publié le 20 février 2026

Publié le 20 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 8.76% |

| Regnan Sustainable Water & Waste | 8.41% |

| Echiquier Positive Impact Europe | 5.07% |

| Dorval European Climate Initiative | 5.06% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| Ecofi Smart Transition | 3.43% |

| Storebrand Global Solutions | 3.43% |

Palatine Europe Sustainable Employment

|

3.21% |

| R-co 4Change Net Zero Equity Euro | 3.16% |

| Triodos Global Equities Impact | 3.03% |

| BDL Transitions Megatrends | 2.90% |

| DNCA Invest Sustain Semperosa | 2.86% |

| Triodos Impact Mixed | 1.98% |

| Triodos Future Generations | 1.29% |

| La Française Credit Innovation | 0.44% |