| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8130.73 | +0.2% | +10.16% |

| Pour en savoir plus, cliquez sur un fonds | |

| H2O Adagio | 4.60% |

| M&G (Lux) Episode Macro Fund | 4.58% |

| Jupiter Merian Global Equity Absolute Return | 3.52% |

| Fidelity Absolute Return Global Equity Fund | 2.37% |

| Cigogne UCITS Credit Opportunities | 1.66% |

| Exane Pleiade | 1.39% |

DNCA Invest Alpha Bonds

|

1.38% |

| Syquant Capital - Helium Selection | 1.14% |

| RAM European Market Neutral Equities | 0.99% |

Candriam Absolute Return Equity Market Neutral

|

0.56% |

| Candriam Bonds Credit Alpha | 0.56% |

| AXA WF Euro Credit Total Return | -0.36% |

| Pictet TR - Atlas | -0.63% |

| Pictet TR - Atlas Titan | -1.62% |

"La frayeur initiale des investisseurs s’est très rapidement convertie en une ovation générale..." explications avec D.Saint-Georges (Carmignac)

Didier Saint-Georges, Membre du Comité d'Investissement et Managing Director

Il fallait une fois encore ignorer le consensus : l’aléa Donald Trump s’est produit le 8 novembre.

Mais la frayeur initiale des investisseurs s’est très rapidement convertie en une ovation générale.

La théorie des jeux s’est imposée de nouveau aux marchés : le consensus était tellement pessimiste sur les conséquences d’une élection de Donald Trump qu’il ne pouvait que se rassurer.

Probablement faut-il voir aussi dans cet optimisme soudain le changement de prisme des investisseurs, qui s'étaient d'abord focalisés sur les outrances du candidat, avant de soudain percevoir certaines vertus de son programme économique.

L’important néanmoins pour comprendre l’ampleur de la réaction des marchés est de garder à l’esprit que ce programme d’investissements, de réduction de la pression fiscale, et de promesses protectionnistes, ne constitue nullement un coup de tonnerre dans un ciel bleu.

Comme nous le rappelions en septembre (voir notre note All you need is growth : « L’échec des Banques centrales soulève la question du besoin de relances budgétaires »), la demande de l’opinion publique pour des relances budgétaires, tournées vers la demande domestique, s’est accumulée dans le monde occidental depuis près d’un an, en relais d’une action des Banques centrales en bout de course.

Le programme de Donald Trump s’inscrit dans cette tendance et va maintenant en constituer un accélérateur.

On aurait tort par conséquent d’en sous-estimer la force d’entraînement.

Parce que les États-Unis sont les États-Unis, ce programme de relance économique, même s’il est ramené à des proportions plus modestes sous la contrainte du réel, aura des ramifications globales.

Il est probable notamment qu’il attise les tentations grandissantes, au sein du continent européen, d’affranchissement des contraintes de l’orthodoxie financière imposée par Bruxelles.

Un vent d’Ouest nouveau, inévitablement porteur de bourrasques et de moments d’accalmie, se lève sur les marchés de taux, d’actions et de devises.

- Un dollar fort constitue la première ramification du programme Trump

Les dépenses d’infrastructures du programme de Donald Trump atteindront difficilement les montants vertigineux annoncés.

Mais le déficit d’équipements publics aux États-Unis est bien réel, et l’ambition d’y remédier apparaissait d’ailleurs dans les plateformes des deux candidats.

Ce volet keynésien de la politique annoncée doit donc être pris au sérieux.

Il faut en revanche être conscient que la mise en œuvre de tels projets, et a fortiori ses effets multiplicateurs sur le reste de l’économie, prend du temps et devra composer avec la contrainte financière.

Les marchés, comme souvent, s’empressent dans l’anticipation.

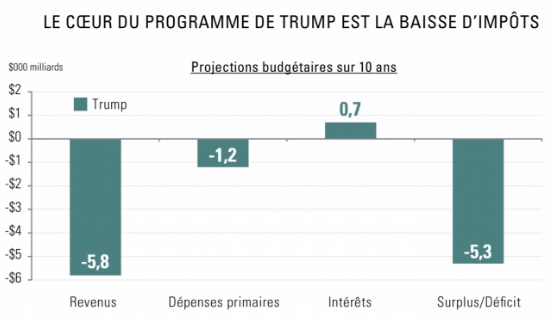

Le volet fiscal du programme est certainement le plus décisif.

Du fait de la majorité républicaine au Congrès, sa mise en œuvre pourrait être assez rapide, et il s’agit là d’une politique de l’offre radicale.

La baisse de l’impôt sur le revenu est susceptible de redynamiser la confiance des consommateurs, qui commençait à s’étioler.

Et la baisse de l’impôt sur les sociétés (ramené à 15%) pourrait constituer un levier de soutien puissant pour l’économie.

Son effet sera direct sur les résultats nets de beaucoup d’entreprises américaines, mais le plus important est qu’il pourrait enfin déclencher une reprise de l’investissement privé.

Ce pari n’est certes pas gagné d’avance.

Il n’est pas certain que les entreprises choisissent d’investir plutôt que de se désendetter.

Il pourrait cependant être facilité par le contexte économique.

L’élection de Donald Trump se trouve, en effet, correspondre à un moment où les indicateurs économiques avancés ont commencé à se stabiliser globalement, ce qui augure au minimum d’un léger rebond cyclique.

C’est particulièrement le cas aux États-Unis où les derniers chiffres d’activité industrielle ont commencé à se redresser après la chute de l’an passé, provoquée par l’effondrement de l’activité dans le secteur pétrolier.

Le plan de relance de Donald Trump bénéficiera donc d’un léger vent arrière, qu’il contribuera à renforcer et généraliser.

À tout le moins, la baisse radicale de la pression fiscale sur les entreprises encouragera ces dernières à investir en priorité sur le territoire américain.

Elle pourrait aussi attirer davantage les investissements étrangers.

Par conséquent, une accélération des flux de capitaux vers les États-Unis est plausible.

Il faut voir dans ce phénomène une force potentiellement très puissante et durable en faveur du dollar, qui pourrait par ailleurs tempérer le rythme de resserrement de la politique monétaire de la Fed.

-

Une détérioration durable des marchés de taux constitue la deuxième ramification

Là aussi, il faut resituer l’évènement Donald Trump dans son contexte.

Les marchés de taux étaient déjà devenus très chers, en valorisant dans l’ensemble des perspectives de « stagnation séculaire » à l’infini.

On notera à ce sujet que les gestions obligataires actives avaient donc eu tout loisir de réduire radicalement dès le début de l’été la sensibilité aux taux d’intérêt de leurs portefeuilles.

Quelques semaines après l’élection de Donald Trump, le retour des marchés obligataires vers des valorisations plus raisonnables est maintenant bien entamé.

Mais s’ajoutent désormais au diagnostic des meilleures perspectives économiques, ainsi qu’un relèvement des anticipations d’inflation.

Il est trop tôt cependant pour annoncer une dérive majeure des taux à long terme.

Le monde n’est pas soudainement devenu inflationniste : il se contente à ce stade de devenir moins déflationniste.

Même aux États-Unis, où le rythme d’inflation s’est déjà redressé, et justifie une hausse des taux plus vive qu’en Europe, il ne s’agit pour l’instant que d’une poussée cyclique : les pressions démographiques et l’endettement public constituent toujours des forces de rappel structurelles.

Une hausse des taux d’intérêt rapide constitue donc un des principaux risques, nécessitant des gestions obligataires agiles, mais qui pourrait rester tolérable pour les marchés d’actions.

- Troisième ramification clé : un nouveau guêpier pour les marchés émergents

Un cocktail constitué d’un dollar fort, de taux d’intérêt en hausse, et de menaces protectionnistes n’est clairement guère de bon augure pour les économies émergentes.

Cette évidence a néanmoins été très rapidement prise en compte par les marchés.

Les actifs mexicains, directement concernés par les menaces de Donald Trump, ont ainsi été particulièrement sanctionnés.

Ils reflètent désormais une mise en œuvre sans réserve des déclarations du candidat Donald Trump.

Celles-ci pourront-elles être si radicales ? Il est permis d’en douter.

Donald Trump n’aura d’autre choix que de trouver un compromis entre « protéger » les cols bleus américains et sauvegarder les intérêts des entreprises américaines, qui ont besoin de la main d’œuvre mexicaine, des ressources naturelles canadiennes, et des coûts de production asiatiques.

Quant aux rapports commerciaux avec la Chine, ils seront fortement influencés par le modus vivendi géopolitique à préserver en Extrême-Orient.

Des traités commerciaux seront sans doute renégociés, des accords globaux feront peut-être place à des traités bilatéraux.

Mais il est improbable que puissent être inversées vingt-cinq années de globalisation économique.

Au-delà des tensions de court terme, les marchés émergents qui ont su reconstituer des fondamentaux solides depuis 2013 semblent, toutes classes d’actifs confondues, excessivement pénalisés depuis le 9 novembre.

Les marchés se cherchaient un nouveau régime de fonctionnement depuis 2015, quand ils prirent conscience que la seule intervention des Banques centrales atteignait les limites de son action, tant sur l’économie réelle, toujours atone, que sur le prix des actifs financiers.

Le mouvement général vers des politiques budgétaires plus expansionnistes s’avère être la réponse qui va désormais les guider.

Elle répond à la demande des populations, et convient aux contraintes grandissantes des Banques centrales.

L’élection américaine constitue une étape décisive de cette transition, dont les scrutins européens de 2017 constitueront les prochains jalons.

Un régime de marché nouveau se dessine ainsi, entrainant principalement un retournement de tendance sur les taux d’intérêt, une hausse des monnaies des pays qui sauront attirer les capitaux, et des rotations sectorielles et géographiques profondes au cœur des marchés actions.

Gardons à l’esprit néanmoins que ce changement de régime est porté par des alternances politiques majeures qui, pour ce qui concerne l’Europe, pourraient en 2017 de nouveau mettre sous pression la cohésion de la zone euro.

Les marchés qui, à bon droit, s’ajustent très rapidement à cette transition entre modèles économiques, devront continuer de surveiller les risques politiques qui l’accompagnent.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici

+22% YTD : Optimiser son allocation en s’exposant à la thématique de...

L'analyse de Charlotte Peuron, Gérante de fonds spécialisés au Crédit Mutuel Asset Management.

Publié le 19 mars 2025

Le portefeuille idéal qui performe depuis le début de l'année...

Données Morningstar au 19/03/2025

Publié le 19 mars 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 10.00% |

| Dorval European Climate Initiative | 8.69% |

| EdR SICAV Euro Sustainable Equity | 7.41% |

| DNCA Invest Beyond Semperosa | 3.11% |

| Aesculape SRI | 2.49% |

| BDL Transitions Megatrends | 2.23% |

| Echiquier Positive Impact Europe | 1.46% |

| La Française Credit Innovation | 0.70% |