| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8028.28 | +1.13% | +8.77% |

| Pour en savoir plus, cliquez sur un fonds | |

| H2O Adagio | 4.25% |

| M&G (Lux) Episode Macro Fund | 3.80% |

| Jupiter Merian Global Equity Absolute Return | 3.36% |

| Fidelity Absolute Return Global Equity Fund | 2.46% |

| Cigogne UCITS Credit Opportunities | 1.68% |

| RAM European Market Neutral Equities | 1.46% |

DNCA Invest Alpha Bonds

|

1.33% |

| Exane Pleiade | 1.23% |

| Syquant Capital - Helium Selection | 0.88% |

| Candriam Bonds Credit Alpha | 0.62% |

Candriam Absolute Return Equity Market Neutral

|

-0.35% |

| AXA WF Euro Credit Total Return | -0.67% |

| Pictet TR - Atlas | -0.91% |

| Pictet TR - Atlas Titan | -2.18% |

Ce gérant diversifié a alloué 40% de son exposition actions sur un pays auquel on ne pense pas forcément...

Source : FactSet, Ruffer LLP

La chanson phare du Parti travailliste anglais pour les élections de 1997 [Ndlr H24 : "Things Can Only Get Better"] semble être un clin d’œil opportun aux attraits actuels du marché des actions britanniques, longtemps restées en marge des actions du reste du monde.

Le marché boursier britannique est bon marché – si l’on se concentre uniquement sur la valorisation plutôt que sur la croissance. Il se situe autour d’un ratio cours/bénéfice de 12x, contre 17x pour les actions mondiales et 21x pour les marchés américains. Mais le Royaume-Uni est « bon marché » depuis de nombreuses années. Alors, qu’est-ce qui a changé ?

Premièrement, d’autres investisseurs ont remarqué l’attrait des actions britanniques. Au cours des cinq premiers mois de cette année, nous avons vu plus de 60 milliards de livres de propositions d’achat pour des entreprises cotées au Royaume-Uni. Une augmentation de trois fois de l’activité de fusion et acquisition par rapport à l’ensemble de 2023 avec une prime moyenne de plus de 30%. Et cette fois, ce ne sont pas seulement les fonds de capital-investissement, les activités de rachat à l’initiative d’autres entreprises représentent cette année plus des deux tiers du total en termes de valeur.

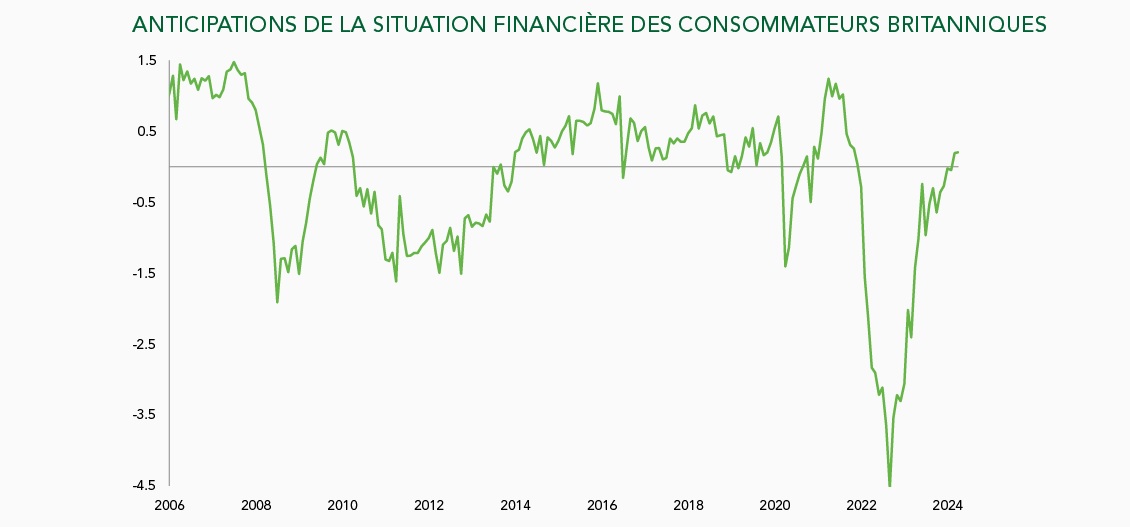

Deuxièmement, les perspectives pour l’économie britannique semblent s’améliorer. Le graphique de ce mois-ci montre les perceptions des consommateurs britanniques quant à leur situation financière probable au cours des 12 prochains mois. Deux choses se distinguent immédiatement. À quel point la crise du coût de la vie/inflation/crise hypothécaire a touché les consommateurs – perçue comme bien pire que la crise financière de 2008 ou celle de la covid-19, et ensuite à quelle vitesse les perceptions se sont récemment améliorées. Les perspectives pour l’économie britannique semblent s’éclaircir, principalement grâce à la hausse des salaires réels. Cela devrait être une bonne nouvelle pour les entreprises britanniques et pour la livre sterling, bien que cela soulève des doutes sur la rapidité avec laquelle la Banque d’Angleterre devrait baisser les taux d’intérêt.

Enfin, pendant de nombreuses années, un des inconvénients majeurs du marché boursier britannique a été sa forte exposition aux matières premières et aux services financiers, plutôt qu’à la croissance ou à la technologie. Cela pourrait-il maintenant devenir un avantage ? Nos recherches suggèrent que les matières premières sont la classe d’actifs la plus performante en période d’inflation élevée. Si nous avons raison de prédire un avenir plus inflationniste, les matières premières pourraient être la prochaine grande tendance. Le cuivre, l’or et l’argent ont tous dépassé le S&P 500 jusqu’à présent cette année, l’argent ayant augmenté de plus de 25% depuis fin mars. Pendant ce temps, le géant mondial des matières premières BHP a (sans succès) offert plus de 37 milliards de livres pour le mineur Anglo American. Cela pourrait-il être le début d’une nouvelle tendance ?

En même temps, des taux d’intérêt normalisés accompagnés de perspectives économiques meilleures que prévu, tant au niveau national qu’international, ont donné un coup de pouce aux actions bancaires en difficulté. NatWest et Barclays sont tous deux en hausse de plus de 40 % depuis le début de l’année.

Une reprise relative du marché boursier britannique a été prédite à plusieurs reprises, mais presque toujours sur la base des valorisations uniquement. Aujourd’hui, nous pouvons voir des catalyseurs supplémentaires qui pourraient stimuler le marché britannique. Chez Ruffer, nous avons une vision très prudente des actions mondiales, mais nous avons augmenté notre exposition au Royaume-Uni, qui représente maintenant environ 40% de notre allocation d’actions.

Publié le 14 mars 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 7.87% |

| Dorval European Climate Initiative | 6.15% |

| EdR SICAV Euro Sustainable Equity | 5.08% |

| DNCA Invest Beyond Semperosa | 1.64% |

| Aesculape SRI | 0.83% |

| La Française Credit Innovation | 0.54% |

| BDL Transitions Megatrends | -0.03% |

| Echiquier Positive Impact Europe | -0.15% |