| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8028.28 | +1.13% | +8.77% |

| Pour en savoir plus, cliquez sur un fonds | |

| H2O Adagio | 4.25% |

| M&G (Lux) Episode Macro Fund | 3.80% |

| Jupiter Merian Global Equity Absolute Return | 3.36% |

| Fidelity Absolute Return Global Equity Fund | 1.78% |

| Cigogne UCITS Credit Opportunities | 1.68% |

| RAM European Market Neutral Equities | 1.46% |

DNCA Invest Alpha Bonds

|

1.33% |

| Exane Pleiade | 1.23% |

| Syquant Capital - Helium Selection | 0.97% |

| Candriam Bonds Credit Alpha | 0.62% |

Candriam Absolute Return Equity Market Neutral

|

-0.35% |

| AXA WF Euro Credit Total Return | -0.62% |

| Pictet TR - Atlas | -0.91% |

| Pictet TR - Atlas Titan | -2.18% |

Pourquoi l'or est-il plus précieux que jamais dans les portefeuilles de Carmignac ?

L’or ne cesse ces derniers mois de réaliser de nouveaux plus hauts historiques et s’inscrit en hausse d’environ 35% depuis le début de l’année. La résurgence du risque géopolitique, les achats des Banques centrales soucieuses de diversifier leurs réserves et l’incertitude relative au cycle économique peuvent expliquer ce très bon comportement. La hausse des taux d’intérêt réels et du dollar, facteurs classiques d’affaiblissement du métal jaune, aurait pu contenir la force de l’once mais ce ne fut pas le cas.

Le facteur « diversification » des réserves des Banques centrales nous semble majeur dans un contexte où l’inflation est redevenue une donnée économique « vivante » et où la tentation pour les pays de l’hémisphère Sud de construire une alternative au dollar est de plus en plus vive. L’or redevient stratégique.

Dans un contexte chahuté, l’or redevient donc un vecteur de diversification possible au sein d’une allocation de portefeuille, meilleur peut-être que les devises résilientes, des obligations américaines ou allemandes. Mais en quoi l’or constitue-t-il un actif de diversification efficace ?

Dans des périodes d’aversion aux risques au cours desquelles les actions ont largement sous-performé, l’or a surperformé les actifs risqués bien sûr, mais également les obligations souveraines. En effet, les taux courts impactent plus immédiatement les prix du métal jaune en déterminant le coût d’opportunité de détenir un instrument non porteur de rendement alors que les taux longs peuvent se corréler à l’inflation.

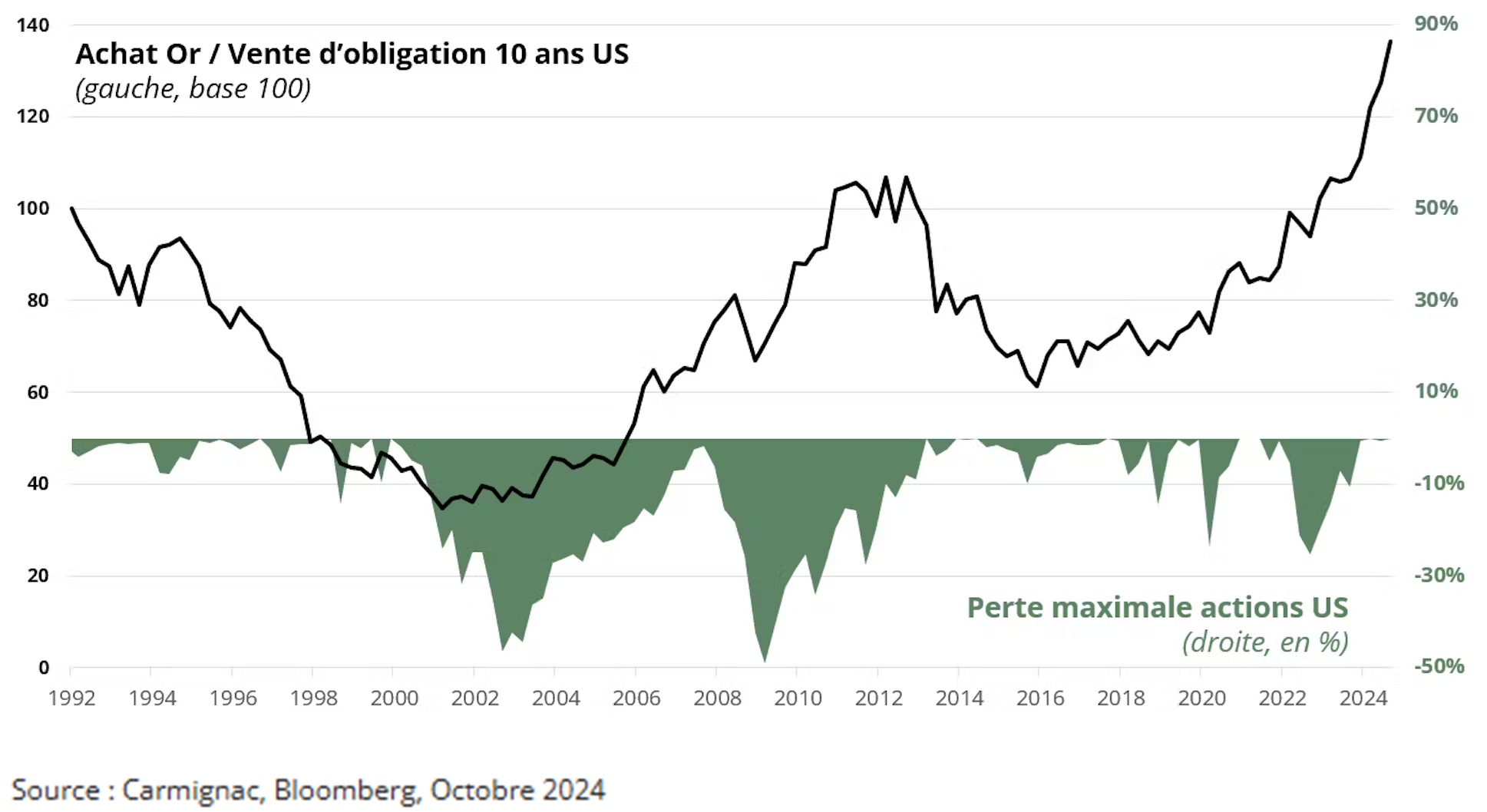

La ligne noire du graphique ci-dessus correspond à la performance d’un investissement où l’on achèterait de l’or et vendrait une obligation américaine à 10 ans. Un tel investissement est générateur de performance absolue. Il se comporte extrêmement bien dans des marchés averses aux risques : +100% pendant l’épisode de explosion de la bulle Internet ou +30% en 2022, année inflationniste compensant la quasi-totalité de la contreperformance des actions, quand on en a le plus besoin. L’or est encore moins corrélé aux actifs risqués que les obligations, ce qui en fait un instrument propice à la construction de portefeuille ; il tend à offrir une protection efficace tant contre l’incertitude économique que contre l’inflation. Une caractéristique opportune car la persistance de l’inflation constitue un des grands facteurs de risque actuels et de transformation future, dans l’environnement actuel où les sommets atteints par la dette publique ne cessent d’être repoussés, rendant son remboursement de plus en plus illusoire sans le concours actif de la planche à billets.

Publié le 14 mars 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 7.87% |

| Dorval European Climate Initiative | 6.15% |

| EdR SICAV Euro Sustainable Equity | 5.08% |

| DNCA Invest Beyond Semperosa | 1.64% |

| Aesculape SRI | 0.83% |

| BDL Transitions Megatrends | 0.67% |

| La Française Credit Innovation | 0.54% |

| Echiquier Positive Impact Europe | -0.15% |