| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8041.81 | -0.19% | -1.32% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.81% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.23% |

| Pictet TR - Sirius | 3.14% |

| Candriam Absolute Return Equity Market Neutral | 2.93% |

| RAM European Market Neutral Equities | 2.32% |

| Pictet TR - Atlas | 1.93% |

| H2O Adagio | 1.47% |

| Sapienta Absolu | 1.01% |

Syquant Capital - Helium Selection

|

0.95% |

DNCA Invest Alpha Bonds

|

0.81% |

BDL Durandal

|

0.78% |

| Schelcher Optimal Income | 0.69% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Candriam Bonds Credit Alpha | 0.46% |

| ELEVA Global Bonds Opportunities | 0.40% |

| Alken Fund Absolute Return Europe | 0.26% |

| Sienna Performance Absolue Défensif | 0.20% |

| AXA WF Euro Credit Total Return | 0.01% |

| BNP Paribas Global Absolute Return Bond | -0.51% |

| ELEVA Absolute Return Dynamic | -0.81% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-2.71% |

| MacroSphere Global Fund | -3.50% |

| Fidelity Absolute Return Global Equity Fund | -3.66% |

Carmignac : « Comment appréhender les marchés en 2020 ? »

Didier Saint-Georges

Rappeler la trajectoire qui a amené les marchés là où ils se situent aujourd’hui n’est pas sans intérêt pour réfléchir utilement à leurs perspectives. Quelle a donc été cette dynamique, jusqu’à ces derniers mois ? La résultante, comme toujours, de l’action conjuguée de leurs trois moteurs clés : d’une part l’évolution de la réalité économique, d’autre part le sentiment des investisseurs, capables d’aller de l’exubérance à la panique et retour, visible dans leur positionnement, enfin la variation des liquidités disponibles pour refléter le tout dans les prix de marché.

La réalité économique s’est construite depuis une dizaine d’années sur des rythmes d’activité globalement faibles mais positifs, se remettant péniblement du grand choc de la crise de 2008, puis de celle de 2011 en Europe, rehaussés de mini cycles intermédiaires. Ces derniers se sont produits lors de la courte reprise en 2012-2013, qui fut suivie d’une rechute en 2014-2015, suivie à son tour d’une nouvelle reprise en 2016-2017, à laquelle a succédé le ralentissement de 2018-2019. La question économique principale consiste à savoir s’il y aura mini reprise en 2020, ou au contraire poursuite du ralentissement.

Le sentiment des investisseurs a naturellement reflété en partie leur perception des mini cycles économiques et des effets de la politique monétaire, mais il a été aussi sensible à de fortes variations des incertitudes politiques. Le début des hostilités commerciales de Donald Trump, ainsi que le risque croissant d’un Brexit dur avaient fait souffler un vent de panique sur les investisseurs en fin d’année 2018. Cette frayeur s’est progressivement éloignée au fil de 2019 avec la fin du resserrement monétaire, mais ne s’est vraiment retournée qu’en fin d’année pour laisser place à l’allégresse, avec la relance de facto de l’assouplissement quantitatif aux États-Unis, l’aboutissement d’une sortie coordonnée du Royaume-Uni de l’Union Européenne et la nouvelle d’une première étape d’accord commercial imminente entre la Chine et les États-Unis. Pour 2020, il faut donc s’interroger sur ce qui pourrait faire évoluer le désir des investisseurs de se positionner différemment d’aujourd’hui.

Enfin, la politique monétaire, autrement dit la mise à disposition de liquidités, est restée globalement très accommodante depuis dix ans, mais ses variations ont, comme il se doit, joué un rôle important dans les mini cycles, et ont été décisives dans les mouvements de marché. Dernièrement, le resserrement monétaire enclenché par la Fed en 2018, à rebours d’une économie globale qui commençait à ralentir, a ainsi accentué ce ralentissement, a même fait naître la perspective d’une récession, et ainsi lourdement pesé sur les marchés actions. A contrario, la capitulation de cette même Fed dès le début de 2019 a été un moteur majeur du rebond des marchés actions l’an passé, de plus en plus puissant au fil de l’année, permettant d’ignorer une croissance des résultats des entreprises proche de zéro, ceci des deux côtés de l’Atlantique. En 2020, l’évolution de la posture des banques centrales, en particulier de la Fed après sa très spectaculaire reddition l’an passé, sera capitale.

La prise en compte des perspectives de ces trois moteurs de marché que sont économie réelle, sentiment et liquidités nous amène à anticiper pour 2020 un profil de marchés bien orienté mais potentiellement accidenté.

Des vents contraires au rebond du cycle économique

La réalité des statistiques économiques à notre disposition en ce début d’année nous conforte dans l’idée que les deux principales locomotives de la croissance mondiale demeurent poussives.

En Chine, les derniers indicateurs d’activité domestique publiés en décembre (indicateurs PMI et leurs composants) signalent toujours un ralentissement modéré dans les services mais sensible dans la construction. Les projets d’investissement des entreprises demeurent faibles et les signaux précurseurs d’une accélération des profits se sont retournés. Il ne s’agit pas à ce stade d’une rechute, mais plutôt d’une stabilisation modeste du rythme d’expansion de l’économie chinoise, suffisant pour encourager parmi les entreprises asiatiques et européennes un mouvement de restockage à court terme, mais trop faible pour constituer une turbine de relance globale durable. Cela ne devrait pas surprendre : les mesures d’accompagnement mises en œuvre par Pékin aujourd’hui sont bien inférieures à ce qu’elles avaient été en 2016 pour relancer alors la machine. Le gouvernement chinois comme la Banque populaire de Chine ont cette fois fait le choix de renoncer à la fuite en avant qui passerait par une relance budgétaire massive ou une politique monétaire à l’occidentale. Endiguer l’explosion de la croissance de l’endettement privé et assurer une stabilité des flux de capitaux sont des enjeux stratégiques auxquels Xi Jinping a donné priorité sur la relance de la croissance. L’accord commercial avec les États-Unis contribuera positivement à cette stabilisation et devrait conduire à une fermeté de la monnaie chinoise. C’est d’ailleurs en Chine que nous trouvons aujourd’hui une part croissante de nos opportunités d’investissement en actions.

Aux États-Unis, le degré de financiarisation de l’économie garantit que la forte hausse de l’indice actions S&P500 en fin d’année dernière, orchestrée largement par la Fed, renforce encore le moral des Américains et soutient le pilier essentiel de la croissance qu’est la consommation. Associé à un mouvement de restockage classique, cela pourrait suffire à placer d’entrée l’année 2020 dans une dynamique économique plus favorable. Mais cet effet de richesse ponctuel ne modifie pas le potentiel de croissance de l’économie américaine, qui n’excède pas selon nous plus de 2%, faute de gains de productivité suffisants. À l’image du constat sur la Chine, les derniers indicateurs d’activité publiés en ce tout début d’année soulignent la faiblesse continue de l’activité manufacturière américaine (l’indicateur ISM manufacturier pour décembre était encore en baisse à 47,2, contre 48,1 le mois précédent) et entretiennent le risque qu’elle commence à se propager vers l’activité de services, qui a pour l’instant très bien résisté. Un effet de base favorable et la levée du risque d’escalade de guerre commerciale devraient permettre une stabilisation, voire une légère embellie du cycle manufacturier global. Mais il nous semble que nous resterons loin de la dynamique qui s’était enclenchée en 2016-2017.

En Europe, l’activité économique devrait à court terme profiter de ladite embellie, mais pâtit de la même manière de sa modestie (l’indice Markit PMI Eurozone manufacturier pour décembre est demeuré à 46,3 dans la zone de récession). Cette perspective nous encourage à maintenir des constructions de portefeuilles actions surpondérés sur les valeurs de croissance à forte visibilité (voir la Carmignac’s Note de décembre « Pourquoi la gestion de conviction ? » ).

Des investisseurs déboussolés

Au moment où le soutien monétaire et l’éloignement des scénarios catastrophe a fait revenir l’appétit des investisseurs pour les actions, l’Administration Trump ouvre un nouveau front d’incertitudes au Moyen-Orient, avec un calcul politique qui n’est nullement sans risques. Dans le même temps, des négociations commerciales serrées entre le Royaume-Uni et l’Union européenne vont commencer – ainsi que le deuxième volet des négociations sino-américaines ; par ailleurs, le calendrier des primaires américaines permettra bientôt d’anticiper qui affrontera Donald Trump lors de la présidentielle de novembre prochain, enjeu essentiel pour les marchés.

Par conséquent, le regain de moral des investisseurs, qui avait joué un rôle important dans la hausse des marchés l’an passé, est susceptible d’être bousculé à plusieurs reprises en 2020. Nous nous attendons à ce qu’une gestion habile du bêta des portefeuilles, c’est-à-dire la variation de leur exposition aux risques de marchés, joue un rôle plus important qu’en 2019 pour la génération de performance.

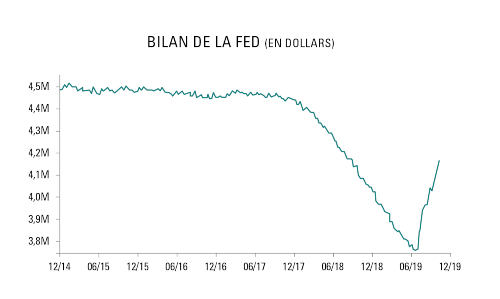

Les banques centrales entre activisme et aléa moral

Outre la reprise du programme d’achats d’actifs par la BCE, il faut prendre la mesure de l’activisme hors norme retrouvé par la Fed en 2019 : depuis septembre dernier, la Fed a injecté par achats de bons du Trésor plus de 400 milliards de dollars dans le système financier américain, soit un rythme d’augmentation de son bilan similaire à celui qui prévalait au plus fort de la crise financière il y a 7 ou 8 ans. Il s’agit bien d’un assouplissement monétaire quantitatif de facto, qui en moins de quatre mois a détricoté la moitié du resserrement qui avait été opéré depuis le début de 2018.

Les circonstances techniques entourant cette intervention massive de la Fed dans le financement interbancaire américain sont complexes. Mais elles sont visiblement à rapprocher d’une insuffisance des réserves dans le bilan des banques américaines au regard des contraintes réglementaires, au moment où le Trésor américain doit financer par émission d’obligations un déficit de plus de 1 000 milliards de dollars, et où la résilience de la monnaie américaine n’encourage pas les investisseurs internationaux à se porter acquéreurs de cette dette. La poursuite, ou non, de cette injection colossale de liquidités constitue l’une des principales clés pour l’avenir des marchés en 2020.

Dans ce contexte, les conclusions de la revue stratégique de politique monétaire engagée par la Fed l’an passé, et qui devraient être communiquées dans la première partie de l’année, seront très importantes. La Fed n’est certainement pas désireuse de renoncer à sa prétention d’indépendance en acceptant ouvertement de monétiser – c’est-à-dire de financer directement – l’augmentation de la dette du gouvernement américain provoquée par la politique budgétaire de l’Administration Trump. Mais les deux dernières années ont confirmé, s’il en était besoin, l’impossibilité technique pour la Fed de réduire son soutien aux marchés sans provoquer de fortes turbulences. Par ailleurs, les anticipations d’inflation demeurent contenues et continuent ainsi de conférer à la Fed une large capacité d’action. L’équilibre devenu précaire entre soutien actif et désir d’échapper à l’accusation d’aléa moral devrait constituer en 2020 un enjeu plus pressant, dont le dollar américain pourrait faire les frais. Couvrir le risque de change sur nos actifs en dollars constitue depuis déjà plusieurs mois une première prise en compte de ce risque.

Source : Bloomberg, 01/2010

Conclusion

À l’analyse, il nous semble aujourd’hui que l’interaction des trois principaux moteurs de marchés annonce pour 2020 une alternative beaucoup moins binaire que ces deux dernières années. 2018 s’ouvrait sur un positionnement très optimiste des investisseurs, visiblement peu conscients des périls d’un resserrement monétaire annoncé, appliqué à des économies en ralentissement. En retour, 2019 s’ouvrait sur un pessimisme extrême, suggérant une asymétrie des risques de marchés favorable, immédiatement matérialisée par le virage à 180 degrés de la politique monétaire américaine, puis par l’atténuation des risques politiques.

Nulle polarisation de cette ampleur aujourd’hui, mais des marchés encore enivrés par la dynamique de fin d’année, et ainsi exposés par leur vulnérabilité croissante à des erreurs de politiques, y compris mais pas seulement, monétaires. Par conséquent, à la différence de 2019, il nous semble que c’est beaucoup moins d’une gestion en tendance que d’une gestion véritablement active qu’il faudra certainement faire preuve cette année.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 11 mars 2026

Publié le 11 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.72% |

| Regnan Sustainable Water & Waste | 4.03% |

| Echiquier Positive Impact Europe | 2.00% |

| Storebrand Global Solutions | 1.60% |

| Dorval European Climate Initiative | 1.51% |

| Triodos Impact Mixed | 0.34% |

| Triodos Global Equities Impact | 0.33% |

| EdR SICAV Euro Sustainable Equity | -0.05% |

| La Française Credit Innovation | -0.15% |

| BDL Transitions Megatrends | -0.33% |

Palatine Europe Sustainable Employment

|

-0.83% |

| Ecofi Smart Transition | -0.84% |

| Triodos Future Generations | -1.21% |

| DNCA Invest Sustain Semperosa | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.42% |