| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7993.49 | -0.65% | -1.91% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.91% |

| Pictet TR - Sirius | 3.40% |

| Candriam Absolute Return Equity Market Neutral | 3.08% |

| Pictet TR - Atlas | 1.98% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.89% |

| RAM European Market Neutral Equities | 1.75% |

| Sapienta Absolu | 1.27% |

| H2O Adagio | 1.12% |

Syquant Capital - Helium Selection

|

1.05% |

| Schelcher Optimal Income | 0.79% |

| Cigogne UCITS Credit Opportunities | 0.69% |

DNCA Invest Alpha Bonds

|

0.66% |

BDL Durandal

|

0.64% |

| ELEVA Global Bonds Opportunities | 0.51% |

| Candriam Bonds Credit Alpha | 0.47% |

| AXA WF Euro Credit Total Return | 0.38% |

| Sienna Performance Absolue Défensif | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.10% |

| Alken Fund Absolute Return Europe | 0.03% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.51% |

Exane Pleiade

|

-2.42% |

| Fidelity Absolute Return Global Equity Fund | -3.27% |

| MacroSphere Global Fund | -3.36% |

Carmignac : « Pourquoi la gestion de conviction ? »

Didier Saint-Georges

En réponse à leurs inquiétudes sur l’état de l’économie globale, reflétées cet été par un dernier effondrement des rendements obligataires et un début de correction des marchés d’actions, les investisseurs ont eu la joie cet automne de recevoir des banques centrales le message tant attendu, qu’ils pouvaient de nouveau compter sur elles. 60% des banques centrales dans le monde ont baissé leurs taux directeurs au troisième trimestre, un effort synchronisé qui ne s’était plus produit depuis 2009.

Dans ce concert d’assouplissements monétaires, la Banque centrale européenne a repris ses programmes d’achats d’obligations à raison de 20 milliards d’euros par mois à partir du 1er novembre. Quant à la Fed, après sa tentative avortée de normalisation monétaire l’an passé et sa temporisation cette année, elle a elle-même repris l’assouplissement quantitatif, sans vraiment le reconnaitre, à hauteur de 60 milliards de dollars d’achats mensuels de bons du Trésor.

Au milieu de cette reprise massive du tir d’artillerie monétaire, l’apaisement des tensions commerciales sino-américaines a fait office de catalyseur et déclenché chez les investisseurs un retour général de la confiance et une fin d’année boursière en fanfare. Les marchés d’actions ont finalement pu briser le plafond de verre qui les avait confinés jusqu’alors dans une seule réparation des dégâts subis en 2018 (voir notre Note d'octobre « Les chemins qui ne mènent nulle part »).

Nous avons bien sûr augmenté l’exposition de nos portefeuilles à cette rotation au cours du trimestre pour en capter la dynamique. Mais nous avons néanmoins souhaité maintenir la structure de construction des portefeuilles actions, résolument centrée sur des entreprises de croissance à très bonne visibilité. Cette conviction profonde mérite d’être expliquée.

Les banques centrales ciblent les marchés

Soulignons d’abord que la financiarisation de l’économie, en particulier aux États-Unis, justifie depuis une bonne vingtaine d’années que les banquiers centraux se soucient très directement de la tenue des marchés financiers. Les marges de manœuvre des dirigeants d’entreprises sont légitimement corrélées à leur cours de bourse, et surtout les consommateurs américains possèdent aujourd’hui une part plus importante de leur épargne en actifs financiers qu’en immobilier. La bonne tenue des marchés financiers soutient donc la confiance des consommateurs et la croissance, au moins autant que l’inverse. C’est pourquoi la Fed cible sans complexe la hausse des indices boursiers américains, et est ainsi devenue l’allier objectif et fidèle des investisseurs. S’il en était besoin, les douze derniers mois en ont apporté une nouvelle manifestation : la baisse des marchés d’actions en 2018 a obligé la Fed à renoncer rapidement à sa tentative de normaliser sa politique monétaire.

Fort d’un tel parrainage des banquiers centraux, le rebond des marchés d’actions s’accompagne logiquement d’un regain de confiance dans l’économie, qui alimente une rotation sectorielle en faveur des secteurs plus cycliques, ainsi qu’une légère remontée des taux d’intérêt. Corollaire de ce retour à meilleure fortune, les investisseurs sont maintenant tentés de se positionner pour un remake en 2020 des mini-cycles de reprise économique vécus en 2012/2013 et 2016/2017.

Nous ne sommes nullement convaincus par le potentiel de cette embellie cyclique, ce qui constitue une première explication au maintien d’un positionnement orienté « croissance ».

La récession interdite

Le phénomène n’est pas nouveau : depuis une dizaine d’années, la peur de la récession a déclenché à chaque menace sérieuse de ralentissement économique, une réponse monétaire vigoureuse faisant rebondir les marchés. Au fil des années, l’analyse économique a d’ailleurs ainsi été reléguée pour beaucoup d’investisseurs au rang de raffinement accessoire voire de faux ami. Inversement, les analyses techniques ou quantitatives reposant sur le principe selon lequel les mêmes déceptions économiques produisent ultimement toujours les mêmes effets positifs sur les marchés, se sont imposées.

Cette logique s’est même renforcée au fil des années. En effet, la subvention sans fin du capital par les banques centrales a permis au surendettement des États de se perpétuer, et à des petites et moyennes entreprises qui auraient suffoqué depuis longtemps si elles avaient dû se financer à des conditions normales, de grandir et de continuer d’investir en se satisfaisant de seuils de rentabilité très bas. Une récession est ainsi devenue de plus en plus prohibée, sous peine de déclencher une crise de crédit dans des pans importants des secteurs publics autant que privés des grandes économies développées. C’est donc à bon droit que les marchés ont pu encore cette année parier que les banques centrales (ainsi cette fois que Donald Trump, qui pour d’autres raisons veut également à tout prix éviter une récession en 2020) feraient ce qu’il faudrait pour négocier un atterrissage en douceur de l’économie mondiale.

Il y a néanmoins un prix à payer pour ce « Deus Ex Machina » systématique qui permet d’éviter tout ralentissement cyclique majeur : il contribue à amoindrir le potentiel de croissance à moyen terme. La garantie à l’infini de taux d’intérêt très bas, voire négatifs, encourage l’investissement financier au détriment de l’investissement productif et favorise l’endettement, prélevant ainsi sur la croissance future pour éviter toute récession aujourd’hui.

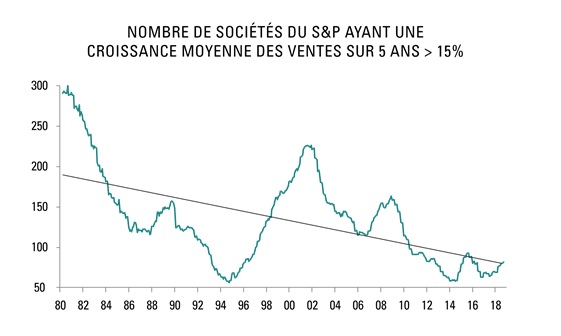

La croissance économique devient structurellement faible, les cycles de plus en plus anémiques et de courte durée, et les entreprises capables dans ce contexte de faire croître néanmoins leurs résultats dans la durée, de plus en plus rares. Ce sont elles que nous privilégions.

Bulle de liquidités

Cette fuite en avant institutionnalisée a nourri une sorte de bulle générale de liquidités : alors que la croissance économique patine depuis dix ans, le prix de tous les actifs financiers s’est élevé inexorablement sous l’effet de la baisse des taux d’intérêt. Il n’est plus guère discutable aujourd’hui que cette bulle nourrit une fragilité globale des marchés, et que cette divergence d’avec l’économie réelle a commencé de produire des conséquences sociales et politiques très importantes. Mais une autre conséquence mérite aussi d’être observée, qui renforce le sens de notre stratégie d’investissement globale.

Cette bulle est à distinguer d’une bulle spéculative : les marchés ne sont pas tirés aujourd’hui par un appât du gain exorbitant, comme en 2000 ou 2007, mais bien davantage par le besoin pour les épargnants de trouver où placer des liquidités excédentaires à des rendements raisonnables, pour des niveaux de risque acceptables. La dispersion croissante des performances dans le segment du crédit en atteste : cette classe d’actifs continue de bénéficier de flux positifs, mais qui se concentrent de plus en plus sur les émetteurs de bonne qualité, tandis que le segment « junk » commence à connaître ses premiers accidents.

De même sur les marchés d’actions, on a pu constater que le retour depuis quelques semaines d’un certain optimisme sur le cycle économique n’a pas empêché les valeurs de croissance de très grande qualité de poursuivre leur parcours. Ainsi, à titre d’exemples, les cours des actions Microsoft, Apple, LVMH, Hermès ou L’Oréal atteignaient leurs plus hauts niveaux historiques en novembre. Et même au sein des secteurs cycliques, les secteurs bon marché mais confrontés à des difficultés stratégiques majeures, comme l’automobile, le secteur bancaire ou la distribution traditionnelle, continuent de sous-performer largement les secteurs cycliques plus robustes comme les semi-conducteurs ou l’équipement électronique.

Ainsi, le phénomène de bulle de liquidités, même s’il devait perdurer et continuer de dissocier les marchés financiers de la réalité économique, ne pénalise nullement, bien au contraire, le comportement des valeurs à la performance économique supérieure.

Récession des profits

Enfin, le ralentissement séculaire dans lequel s’inscrivent les mini-cycles économiques, s’accompagne logiquement d’une pression croissante sur la rentabilité économique des entreprises, y compris aux États-Unis. Par la magie de l’ingénierie financière et des rachats d’actions, ce phénomène est pour l’instant demeuré camouflé chez les grandes entreprises cotées. Les résultats par action de l’indice S&P 500 demeurent très proches aujourd’hui de leurs plus hauts niveaux historiques.

Mais la comptabilité nationale met en évidence que le rythme de croissance des résultats de l’ensemble des entreprises américaines non-financières (publiés par le « Bureau of Economic Analysis ») baisse en tendance depuis dix ans. En octobre, ce rythme est même tombé à -4,9%, après -1.1% en septembre. Le phénomène est similaire en Europe, selon les données Eurostat. Quant à la Chine, la même tendance prévaut, et les statistiques publiées en novembre y confirmaient la baisse des profits industriels entamée au début de l’année (-10% en octobre, après -5% en septembre et -2% en août).

Ainsi la capacité à préserver ses marges à travers les cycles représente plus que jamais un argument de différenciation dans la durée. Il constitue une raison supplémentaire justifiant notre style de gestion à long terme.

Regarder plus loin

Ainsi, nous avons la conviction qu’identifier des modèles économiques capables de générer de très fortes croissances des capacités bénéficiaires sur cinq ou dix ans constitue la façon la plus robuste de performer à long terme.

Ces modèles ne nécessitent pas de faire l’hypothèse d’une augmentation des valorisations (ils peuvent même s’autoriser une baisse des multiples de valorisation !), et sont parfaitement adaptés à un environnement de cycles de faible amplitude et de croissance économique moyenne, médiocre. Or nous sommes convaincus que l’ensemble de la révolution technologique en cours est de même ampleur que la révolution industrielle du XIXème siècle, et présente ainsi des opportunités majeures pour les entreprises qui sauront en monétiser les applications.

Pour ne citer que quelques angles d’approche, les progrès de l’intelligence artificielle, dopés par l’explosion des bases de données utilisables, elles-mêmes multipliées par la commercialisation de masse des smartphones, ses applications encore dans ses balbutiements, comme dans les logiciels de réalité virtuelle, eux-mêmes ouvrant sur des potentiels considérables non seulement dans les jeux vidéo (dont l’utilisation au sein de réseaux sociaux en décuple le potentiel), mais aussi dans la santé ou l’éducation, la révolution des modes de consommation et de communication, toutes ces ramifications de la révolution technologique en cours donnent une idée de ce qu’une analyse très rigoureuse doit être capable de transformer en opportunités d’investissement à long terme enthousiasmantes. C’est cette conviction qui sous-tend notre style de gestion.

Conjuguer gestion des risques de marchés et convictions de long terme

Il y a exactement un an, nous concluions notre Note par cette phrase : « arrivera un moment où les banques centrales devront hisser le drapeau blanc, et renoncer à la poursuite de leurs normalisations monétaires. À cette échéance, la perspective du retour à une politique de réflation bénéficiera aux actifs risqués ». À la surprise générale, cette capitulation était annoncée un mois plus tard, et 2019 s’est ainsi avérée une année très favorable pour toutes les classes d’actifs.

L’année 2020 s’annonce certainement différente car l’optimisme retrouvé a de nouveau porté les valorisations des actifs risqués à des niveaux laissant peu de place aux déceptions. La « bulle de tout » ne préjuge pas de son éclatement imminent mais augmente considérablement les enjeux pour les marchés en cas d’accident. Le repositionnement des investisseurs sur une reprise cyclique en 2020 fait le pari que le consommateur américain ne décevra pas (alors que les banques ont commencé à durcir les conditions du crédit à la consommation et que la création d’emplois s’essouffle). Il fait aussi l’hypothèse que la « récession des profits » évoquée précédemment ne produira pas de stress sur les marchés de crédit.

Enfin, il compte sur une réduction durable des incertitudes commerciales, politiques et géopolitiques. Nous ne sommes pas si sûrs d’une telle embellie tous azimuts, et la gestion des risques de marchés pourrait s’avérer importante en 2020 en cas de turbulences. Mais derrière cette gestion active du « Bêta », le cœur de la performance de nos gestions continuera de reposer sur notre forte génération « d'alpha », tant sur les marchés d’actions, de taux, que de crédit.

Dans ce contexte, notre préférence stratégique au sein de l’univers actions pour les valeurs de croissance à très grande visibilité ne constitue nullement une sorte de platitude de bon sens, mais un moteur de performance majeur, très exigeant, qui vaut mieux, selon nous, que les sirènes du court terme.

Achevé de rédigé le 03/12/2019.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

"Une solution incontournable" : cette plateforme met en avant un fonds actions monde...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 06 mars 2026

Publié le 06 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 5.11% |

| Storebrand Global Solutions | 2.41% |

| Echiquier Positive Impact Europe | 2.38% |

| Dorval European Climate Initiative | 1.78% |

| Triodos Global Equities Impact | 1.27% |

| Triodos Impact Mixed | 0.86% |

| Triodos Future Generations | 0.44% |

| EdR SICAV Euro Sustainable Equity | 0.27% |

| BDL Transitions Megatrends | 0.15% |

| La Française Credit Innovation | 0.12% |

| DNCA Invest Sustain Semperosa | -1.40% |

Palatine Europe Sustainable Employment

|

-1.44% |

| Ecofi Smart Transition | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.25% |