| Cliquer sur un fonds de la sélection H24 | |

| Jupiter Merian Global Equity Absolute Return | 4.14% |

| Fidelity Absolute Return Global Equity Fund | 3.85% |

| Pictet TR - Atlas | 3.62% |

| Sanso MultiStratégies | 2.45% |

| Exane Pleiade | 1.95% |

| Candriam Absolute Return Equity Market Neutral | 1.51% |

| Candriam Bonds Credit Alpha | 1.43% |

| DNCA Invest Alpha Bonds | 1.28% |

| Syquant Capital - Helium Selection | 1.14% |

| AXA WF Euro Credit Total Return | 1.09% |

| H2O Adagio | -0.24% |

| M&G (Lux) Episode Macro Fund | -3.21% |

| Vivienne Bréhat | -8.12% |

Que faire quand tout est cher ?

Publié le mercredi 11 décembre 2019Unigestion a quelques réponses...

Thomas du Pasquier, Directeur Général d’Unigestion Asset Management France, a invité Guilhem Savry, Executive Director, Head of Macro and Dynamic Allocation, à présenter les vues de la société sur les opportunités d’investissement et la stratégie actuelle.

Le fonds UNI-GLOBAL – Cross Asset Navigator surperforme depuis le dernier point en avril.

La performance annuelle est de +8,49% YTD (part euro couverte contre le risque de change). Plutôt un bon score pour ce fonds au SRRI de 4 affichant une volatilité de 4% sur 3 ans.

Fondement de la gestion Cross Asset d’Unigestion

Nous reprenons ici quelques lignes du précédent article qui rappellent l’approche du gérant suisse.

Unigestion part d’un constat : « Les régimes économiques déterminent le rendement des actifs »

Ainsi depuis 1974, l’économie mondiale a été caractérisée :

- 60% du temps par la croissance,

- 10% du temps par des tensions de marché,

- 15% par des chocs inflationnistes, et

- 15% du temps par des récessions.

Les différentes phases de marché sont associées à des risques spécifiques et font ressortir des divergences dans le pricing macro.

A partir de ce constat, Unigestion :

- Mesure une batterie d’indicateurs économiques de la croissance, de l’inflation ou encore des stress de marché. Elle identifie des écarts dont elle tire parti.

- Suit les valorisations de chaque marché action et les situent en relatif comme en rapport avec les niveaux historiques, et

- Evalue les indicateurs de sentiments des investisseurs.

Cette combinaison de suivi macroéconomique, valorisation des actifs et d’analyse du sentiment des investisseurs, est le socle de l’allocation d’actifs de l’équipe Cross Asset Selection.

Le travail d’Unigestion repose sur une culture et des compétences largement quantitatives. Nous avons relevé plusieurs constats.

Sous l’angle de la valorisation, des opportunités concentrées

L’analyse des primes de risque compare les primes actuelles de chaque actif à leurs niveaux historiques. Ce qui donne des :

- Potentiels de valorisation dans l’énergie et, dans une moindre mesure, les métaux précieux,

- Valorisations très élevées dans les obligations souveraines et le haut rendement, et des

- Excès de valorisations dans les obligations Investment Grade, et les marchés actions

Sous l’angle de la valeur relative

Un des attraits de la gestion « Cross Asset » est de capter des performances qui ne sont pas purement directionnelles. Ainsi, il y a de la valeur dans les :

- Actifs de croissance et particulièrement dans les Obligations notées « investissement » (IG) et à haut rendement, ainsi que les actions emergentes

Mais certains actifs sont chers :

- Très chers : les métaux précieux et industriels et les obligations indexées sur l’inflation

- Assez chers : l’énergie et les obligations souveraines

La synthèse menée par l’équipe des gérants se trouve dans l’allocation d’actifs dynamique à fin Novembre.

Les gérants surpondèrent :

- Crédits « Investment grade », haut rendement et émergent

- Actions des pays développés et émergents

- Les devises émergentes

Et sous pondèrent :

- Obligations souveraines

- Energie

- Métaux industriels et précieux.

Au cours du mois de Novembre, seule l’allocation aux marchés actions a été augmentée alors que les actifs défensifs (obligation d’états et métaux précieux) sont restés sous pondérés.

Cette fois, c’est différent

Ce qui constitue une énorme différence avec les crises précédentes, notamment, c’est pour Unigestion la puissance immodérée des banques centrales devenues des « faiseurs de prix ».

Avec des conséquences baroques : les mauvaises nouvelles économiques deviennent des bonnes nouvelles boursières par le jeu des interventions monétaires.

La diversification 2.0 face à la « nouvelle normalité »

La théorie de la « new normal » fut développée par Pimco peu après 2008 et régulièrement commentée par son emblématique gérant Bill Gross.

Cette nouvelle normalité des économies comportait trois pronostics :

- Il faudra tabler sur des rendements des actions autour de 5% plutôt que 10%,

- Les actifs sans risque n’offriront plus qu’une rémunération très faible,

- Les marchés mettront du temps à comprendre cette nouvelle ère.

Cette vision fut juste, sauf pour les actions qui ont depuis performé nettement plus que 5%/an. Il faut dire que les bilans des banques centrales ont doublé depuis 2010, sauf dans les pays émergents à l’exclusion de la Chine.

Dans ce contexte, UNIGESTION dresse le tableau de la diversification 2.0 qu’elle a mise en place pour continuer de délivrer de la performance.

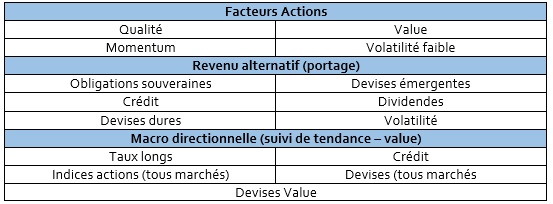

En plus des actions, obligations (crédit, souverain), matières premières et devises, le gérant suisse a élargi son univers d’investissements en utilisant d’autres primes de risque :

Comment souscrire ?

Le fonds UNI-GLOBAL – Cross Asset Navigator est disponible en plusieurs parts, dont la part Euro couverte du risque de change sous le code LU1132139814 avec des frais courants de 0,78%.

Pour en savoir plus sur Unigestion, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

| Cliquer sur un fonds de la sélection H24 | |

| Lazard Convertible Global | -2.07% |

| M Global Convertibles SRI | -2.10% |