| Cliquer sur un fonds de la sélection H24 | |

| Jupiter Merian Global Equity Absolute Return | 6.77% |

| Pictet TR - Atlas | 6.28% |

| AXA WF Euro Credit Total Return | 6.09% |

| Cigogne UCITS Credit opportunities | 4.65% |

| Sanso MultiStratégies | 3.80% |

| DNCA Invest Alpha Bonds | 3.73% |

| Exane Pleiade | 3.63% |

| Candriam Bonds Credit Alpha | 3.60% |

| Fidelity Absolute Return Global Equity Fund | 3.15% |

| Syquant Capital - Helium Selection | 3.10% |

| M&G (Lux) Episode Macro Fund | 3.10% |

| Candriam Absolute Return Equity Market Neutral | 2.55% |

| H2O Adagio | 2.25% |

| Vivienne Bréhat | -4.54% |

Obligations Convertibles : Résilience et opportunité...

Publié le lundi 29 juin 2020Au vu du contexte actuel, les obligations convertibles présentent des atouts indéniables selon Edmond de Rothschild AM.

Cristina Jarrin, Responsable Obligations Convertibles chez Edmond de Rothschild AM : « Les obligations convertibles offrent un potentiel de hausse important lorsque le marché actions progresse, tout en présentant une protection contre le risque baissier lorsque les actions accusent un repli. Dotées de caractéristiques hybrides uniques, les obligations convertibles allient le meilleur des actions et des obligations, ce qui en fait un bon outil de diversification et de "market timing" pour la répartition des actifs entre actions et obligations. Elles se révèlent attractives en contrepartie d’un risque de perte, dans un environnement volatil et incertain.»

Étant donné que les obligations convertibles ne constituent pas une classe d’actifs traditionnels, les investisseurs ont tendance à sous-estimer les avantages qu’elles recèlent. Outre leurs atouts en termes de convexité et de protection contre le risque baissier, nous estimons que les obligations convertibles sont en capacité de tirer parti du cycle économique actuel (nouveaux plus bas attendus pour les bénéfices, importante dispersion des valorisations des actions, volatilité accrue). La combinaison unique entre la dette (perception d’un coupon, plancher obligataire) et les actions (droit de conversion) qui confère ce caractère hybride aux obligations convertibles permet aux investisseurs de participer à l’appréciation potentielle du cours des actions sous-jacentes, avec un risque baissier limité fourni par le pendant obligataire.

Les obligations convertibles offrent la possibilité de réaliser des gains supérieurs en phase haussière sur les marchés actions et des pertes inférieures en phase baissière. C’est ce que nous appelons un profil de rendement asymétrique.

Comment la classe d’actifs a-t-elle réagi lors de la crise de la Covid-19 ?

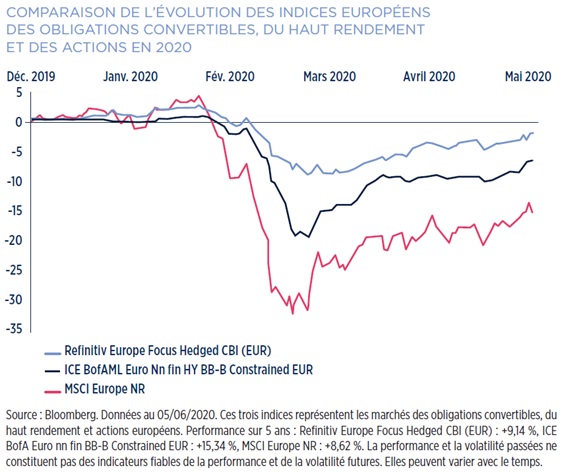

Nous le savons déjà, les principaux indices mondiaux ont accusé des replis conséquents, le MSCI Europe ayant perdu jusqu’à 32 % (au 23/03). Sur les marchés obligataires, les spreads de crédit se sont fortement creusés (indice Xover au-dessus de 700 pb et segment Investment Grade [IG] supérieur à 150 pb). Dans ce contexte, le marché des obligations convertibles a enregistré une correction, doublement impactée par la crise des marchés actions et du crédit. En revanche, la convexité intrinsèque à la classe d’actifs a pu jouer son rôle d’amortisseur, et ce, grâce au droit de conversion attaché.

Cette convexité a fonctionné de telle façon qu’elle a permis à la classe d’actifs d’enregistrer une performance attrayante en période de crise, tant en valeur absolue qu’en valeur relative par rapport aux actions et aux obligations d’entreprise. En effet, lorsque les marchés financiers étaient au plus bas (23/03), l’indice des obligations convertibles européennes a enregistré une performance de -9 %. Cela signifie que les obligations convertibles européennes ont amorti jusqu’à 70 % du repli des marchés actions.

Après avoir atteint ce plus bas, le MSCI Europe a rebondi de 70 % avec une performance de -9 % depuis le début de l’année (05/06). De nouveau, les obligations convertibles ont bien tenu leurs promesses en captant également ce rebond, de plus de 40 % pour l’indice des obligations convertibles européennes.

Notre fonds EdR Fund Europe Convertibles s’est encore mieux comporté, l’emportant sur l’indice des obligations convertibles européennes durant la phase baissière et le rebond, avec une performance de 0,43 % depuis le début de l’année (au 25/06), surperformant l’indice Refinitiv Europe Focus Hedged CBI (EUR) de 1,99%.

Par ailleurs, nous estimons que les obligations convertibles ont historiquement permis d’investir dans des sociétés présentant des perspectives prometteuses. Elles ont fait leur apparition à la fin du XIXe siècle, alors que le secteur industriel était en plein développement aux États-Unis et que le rythme effréné des innovations technologiques dopait la croissance économique, et ont constitué un moyen privilégié de financer les chemins de fer, en particulier ceux qui étaient en cours de construction : le coupon étant versé par les parties de la ligne qui fonctionnaient tout en offrant aux investisseurs l’accès au potentiel haussier des actions au fur et à mesure que de nouveaux rails étaient posés.

Selon nous, cette lointaine innovation financière continue de bénéficier d’un succès remarquable aujourd’hui. Alors que la situation économique mondiale est en mutation, tous les moyens sont bons pour financer la croissance des entreprises. C’est pourquoi le marché des obligations convertibles est en plein essor. Le cycle de financement qui a eu lieu pendant la pandémie de Covid-19 a vu le marché primaire mondial des obligations convertibles renouer avec des volumes aussi élevés que ceux observés durant la crise financière, avec plus de 70 milliards de dollars émis (soit le double par rapport à ceux de l’an dernier). Les obligations convertibles sont relativement plus attrayantes pour les entreprises, car ce mode de financement alternatif leur permet de monétiser leur regain de volatilité (post-crise) avec de meilleures conditions sur les marchés primaires.

En parallèle de la volatilité accrue observée en 2020, les émissions convertibles ont atteint un plus haut en avril – mois au cours duquel près de 60 % de l’ensemble des fonds levés sur les marchés des capitaux ont été émis par le biais d’obligations convertibles (Dealogic). Lorsque les temps sont durs et que les cours des actions augmentent, les entreprises ont tendance à émettre des obligations convertibles afin de réduire leurs coûts de financement. L’émetteur cède « indirectement » des actions. En effet, si le cours de ses actions augmente, les obligations seront converties en actions à un prix supérieur au cours actuel. Quant à l’investisseur, il estime que l’obligation convertible est attrayante, car il tire parti de l’opportunité d’obtenir une participation sur le rendement du titre ainsi que de la sécurité que procure le statut obligataire. Par ailleurs, les obligations convertibles bénéficient d’un meilleur rang dans la structure du capital.

La Covid-19 s’avère être un accélérateur de changements structurels dans la façon dont nous utilisons des technologies qui entraîneront probablement une transformation dans les années à venir pour les consommateurs et les entreprises. Dans ce contexte, l’univers des obligations convertibles offre aux investisseurs un accès privilégié à des sociétés dont l’activité est liée aux tendances suivantes : l’économie du e-commerce et de la livraison (paiement, automatisation), le télétravail (centres de données, cybersécurité, logiciels), et le temps passé à domicile (streaming, jeux vidéo, télémédecine, réseaux sociaux, cours en ligne). Nous estimons que les obligations convertibles constituent un moyen d’investir dans des sociétés qui sont au cœur de la transformation digitale et de dégager des rendements potentiels élevés provenant des actions avec une moindre volatilité.

Depuis le XIXe siècle, durant lequel elles sont apparues, les obligations convertibles font office de « call » sur la prospérité d’une entreprise. Aujourd’hui, elles pourraient s’apparenter à un « call » sur l’avenir de la « nouvelle économie ».

Pour plus d'informations sur les fonds Edmond de Rothschild AM, cliquez ici.

| Cliquer sur un fonds de la sélection H24 | |

| M Global Convertibles SRI | 1.48% |

| Lazard Convertible Global | 0.61% |