| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

2 indicateurs essentiels pour mesurer la santé de votre cabinet...

Article rédigé par Johann Schneider, Senior Director Business Solutions chez Russell Investments

Cela fait plus de 20 ans que Russell Investments accompagne des milliers de conseillers financiers pour les aider à évoluer et à approfondir leurs relations clients.

J’ai pu observer que lorsque les conseillers prennent connaissance de nos solutions dédiées aux cabinets et l’importance que nous accordons aux aspects quantitatifs, deux points en particulier suscitent chez eux de la curiosité :

- Quels indicateurs d’entreprise ont le plus d’importance ?

- Que peut-on faire pour améliorer ces indicateurs ?

Nous sommes en mesure d’obtenir des réponses chiffrées – plutôt que des intuitions ou des convictions – à ces questions habituelles, grâce aux informations que nous avons collectées auprès de plus de 1 000 conseillers entre 2015 et 2017. Ces données proviennent d’une analyse financière client (Custom Business Analysis) qui est la base de notre engagement d’encadrement.

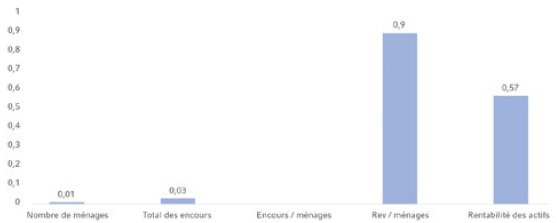

Quels indicateurs sont les plus pertinents pour déterminer la productivité d’un cabinet ?

Il s’avère que la liste d’indicateurs est assez courte – et les meilleurs pourraient vous surprendre ! Pour les cabinets dont les revenus se situent entre 50 k et 5 millions d’euros, nous avons constaté que les critères les plus importants dans la productivité d’un cabinet sont les suivants :

- Revenus moyen par client (REV/C)

- Rentabilité des actifs (RA)

En d’autres termes, il est particulièrement important de développer des relations clients productives générant un niveau correct de revenus (REV/C).

A contrario, les indicateurs les moins pertinents sont les suivants :

- Nombre total de clients

- Total des encours sous gestion

- Encours par ménage

Ces données ont un rapport quasiment nul avec la productivité.

En d’autres termes, l’obtention de nouveaux clients n’a pas d’impact sur les revenus du cabinet ! Et les encours par client ont également peu d’intérêt !

Rapport entre indicateurs et productivité d’un cabinet

Un lien solide entre les indicateurs des entreprises et revenu total

Source : Russell Investments. Données obtenues auprès de 1 123 conseillers ayant participé à l’étude en soumettant leurs portefeuilles de clients sur la période 2015-2017. Cette mesure statistique est un coefficient de détermination (R2). Un chiffre élevé indique une relation forte. Pour rappel, l’analyse de la corrélation n’implique pas de liens de causalité ; elle mesure la force d’une relation. Dans cet exemple, le R2 mesure l’importance des liens entre une évolution des indicateurs du cabinet et l’évolution de ses revenus.

Ces résultats démontrent que l’évolution du revenu généré par le cabinet de conseil par ménage explique 90% de l’évolution de ses revenus globaux. Ainsi, les conseillers générant plus de revenus par ménage bénéficieront également d’une meilleure génération de revenus.

Le revenu par client (REV/C) et comment le faire croître ?

Le revenu par client est l’indicateur permettant de différencier au mieux les cabinets à forts et à faibles revenus. Pourquoi ? Comme il est plus efficient de travailler avec un nombre restreint de familles, il est intéressant d’attirer les clients les plus rentables pour créer des économies d’échelle au sein de votre cabinet de conseil.

En effet, nos données indiquent que pour les cabinets ayant généré un revenu total compris entre 500 k et 1 million d’euros le REV/C s’établissait à 1 654 €. Un chiffre qui évolue entre 692 € (dernier quartile) et 2 218 € (premier quartile). Ci-dessous, voici quelques stratégies qui peuvent contribuer à la croissance de votre revenu par ménage et ainsi renforcer, potentiellement, la santé financière de votre entreprise :

- Formaliser une cible de clientèle et imposer des seuils minimums par client.

- Identifier le type de clients avec lequel vous aimez travailler ou qui apprécie particulièrement la valeur ajoutée que vous pouvez lui procurer, afin de recentrer votre activité sur vos clients les plus importants. Plus votre activité sera alignée avec l’objectif de répondre aux besoins de vos clients « idéaux » ou cibles, plus vous serez en mesure d’attirer ce type de clientèle.

- Renforcer la qualité de service au sein de la clientèle cible afin de susciter des recommandations. En améliorant la qualité de votre service, vous renforcez la satisfaction des clients ainsi que la probabilité de bénéficier de recommandations au sein de votre cible de clientèle. Mettez en œuvre un modèle de service proactif afin de proposer une planification personnalisée et une attention particulière destinée à ce groupe de clients.

- Passer en revue la seconde tranche de votre portefeuille de clients. En règle générale, dans le bilan d’un conseiller, les ménages classés dans la seconde tranche (les 50 % inférieurs) ne génèrent qu’environ 5 % du revenu total du cabinet. Beaucoup de ces comptes sont sans doute non rentables. La meilleure façon de renforcer la REV/M de votre cabinet est de réduire le nombre de ménages qui ne figurent pas dans votre cible de clientèle. L’exercice est délicat, car il est important de trouver un équilibre entre votre responsabilité fiduciaire vis-à-vis du client et votre propre objectif, qui est la rentabilité de votre entreprise.

La rentabilité des actifs (RA)

De mon point de vue, la RA est de loin la caractéristique la plus pertinente pour mesurer la santé financière d’un cabinet de CGP.

RA = CA / AUM

Ce chiffre reflète la productivité des encours gérés par le conseiller ; il indique également le niveau global des frais facturés aux clients. On entend souvent dire que les conseillers facturent des frais de 1 %. Mais les données nous montrent qu’il est assez rare de trouver des bilans affichant une RA totale supérieure à 1%.

Pour les cabinets générant un revenu total compris entre 500 k et 1 M €, le RA moyenne s’établit à 0,60 %. Un chiffre qui varie entre 0,44 % (dernier quartile) et 0,72 % (premier quartile). Une RA inférieure à la moyenne peut indiquer un faible niveau de frais ; il peut également signaler un pourcentage important d’actifs historiques issus d’une activité de courtage et qui ne rapportent plus aucune commission.

Une faible RA peut sonner comme un avertissement ; il peut également inciter à identifier les comptes clients non rentables en vue de les rendre plus porteurs. En effet, les conseillers sont nombreux à ne pas nettoyer leur base client et à ne pas analyser les déséquilibres dans leur modèle de service. Nous vous invitons à envisager les stratégies visant à renforcer la RA et par conséquent, la santé de votre cabinet :

- Faire évoluer les comptes à commission historiques vers des comptes de conseil.

Chez de nombreux cabinets de conseil, un certain pourcentage de comptes clients ne génère plus de revenus, ce qui peut peser sur le modèle de service clients. Le transfert de certains de ces clients vers une relation de conseil est sans doute la meilleure façon d’optimiser la RA de votre cabinet.

- Relever les frais, être explicites sur votre valeur ajoutée.

Plutôt que de chercher à baisser vos tarifs, essayez de vous focaliser sur la valeur que vous créez et mettez-la en avant auprès de vos clients. Saisissez toutes les opportunités qui se présentent pour expliquer à vos clients les services que vous proposez et la valeur que vous leur avez créée sur le plan financier.

- Améliorer votre connaissance du client.

De nombreux clients investisseurs affichant une RA et des encours sous gestion faibles sont considérés comme des clients historiques, mais pourraient disposer d’actifs inconnus du conseiller ou attendre une arrivée importante de capital, par exemple à la suite d’un reversement d’épargne retraite ou d’un héritage. En (re)découvrant ces clients par le dialogue, vous pourriez identifier des actifs supplémentaires à gérer et donc générer des revenus plus importants.

CONCLUSION

Répondre aux besoins des clients et de vos employés, suivre l’évolution des marchés au quotidien et surveiller les portefeuilles… Il est parfois difficile de vous concentrer également sur la santé de votre cabinet. Nos données issues de réels portefeuilles de clients nous montrent cependant qu’il est parfois plus aisé d’évaluer la santé d’un cabinet de CGP qu’on ne le pense.

Deux principaux indicateurs reflètent la productivité d’un cabinet : le revenu par client et la rentabilité des actifs. Ces deux statistiques sont faciles à mesurer. Et en examinant exclusivement ces deux indicateurs, vous pourrez commencer à mettre en place des stratégies visant à faire croître les revenus de votre cabinet ainsi que l’efficacité globale de vos opérations. Vous pourrez également suivre votre progression dans le temps.

Bien sûr, nous comprenons qu’il n’est pas simple de procéder à des changements importants au sein de votre cabinet avec tout ce que vous avez déjà à gérer. C’est l’une des raisons qui incitent un grand nombre de conseillers à choisir Russell Investments pour partenaire. Nous pouvons vous aider à mieux comprendre les besoins spécifiques de votre cabinet, et vous aider à atteindre vos objectifs, quel que soit le degré d’avancement de votre cycle de conseil. Que vous cherchiez à optimiser votre portefeuille de clients, à faire évoluer votre cabinet ou à transformer votre activité, nous pouvons vous apporter les éléments chiffrés qui vous aideront à vous développer et à maximiser vos résultats potentiels, ainsi que ceux de vos clients. N’hésitez pas à nous solliciter.

H24 : Russell Investments vous donne rdv à la 26e Convention annuelle Patrimonia et vous attend au stand C18 pour vous remettre le Livret du CGP 2019-2020.

Quelques articles que vous y trouverez également :

- Ne mettez pas votre équipe en péril

- 4 facteurs psychologiques qui poussent les investisseurs à acheter

- vous envisagez le "market timing" ?

- 5 stratégies axés sur les résultats

- Les portefeuilles de vos clients sont-ils à jour ?

- La génération des millennials

- La valeur d'un conseiller : checklist

- 3 conseils pour vous aider à développer votre portefeuille clients

- Renforcez votre communication pour attirer de nouveaux clients

- L'importance d'illustrer vos propos à l'aide d'anecdotes

- ...

Pour en savoir plus sur Russell Investments, cliquez ici.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.15% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

Palatine Europe Sustainable Employment

|

2.46% |

| Storebrand Global Solutions | 2.31% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |