| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8238.17 | -0.29% | +1.09% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.61% |

| Pictet TR - Sirius | 2.14% |

| ELEVA Absolute Return Dynamic | 1.98% |

| Pictet TR - Atlas | 1.79% |

| H2O Adagio | 1.72% |

| Alken Fund Absolute Return Europe | 1.49% |

Syquant Capital - Helium Selection

|

0.99% |

| AXA WF Euro Credit Total Return | 0.93% |

| Candriam Absolute Return Equity Market Neutral | 0.92% |

| ELEVA Global Bonds Opportunities | 0.80% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.66% |

| Cigogne UCITS Credit Opportunities | 0.46% |

DNCA Invest Alpha Bonds

|

0.46% |

| Sienna Performance Absolue Défensif | 0.41% |

| Jupiter Merian Global Equity Absolute Return | 0.39% |

| Candriam Bonds Credit Alpha | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.03% |

| RAM European Market Neutral Equities | -0.06% |

Exane Pleiade

|

-0.19% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

| MacroSphere Global Fund | -2.69% |

Après 2000 et 2007, cette société de gestion craint qu'une issue similaire ne se dessine pour les marchés aujourd’hui...

L'année a été difficile jusqu'à présent pour les investisseurs prudents sur les marchés. Les indices boursiers semblent bien sur la voie de rattraper les pertes subies l'année dernière, mais les gains ont été réalisés grâce à une poignée d'actions du S&P 500, et les valeurs refuges se sont révélées à la fois insaisissables et coûteuses. Tout cela dans un contexte d'inflation élevée et persistante, de taux d'intérêt les plus élevés du siècle et d'une menace croissante de récession.

Pour l'instant, la prudence semble être la pire des postures à adopter. Les valorisations boursières peuvent-elles donc donner des indications ? Ou bien l'IA a-t-elle immédiatement tout changé, y compris la relation entre les rendements sans risque du cash et l'attrait des actions ?

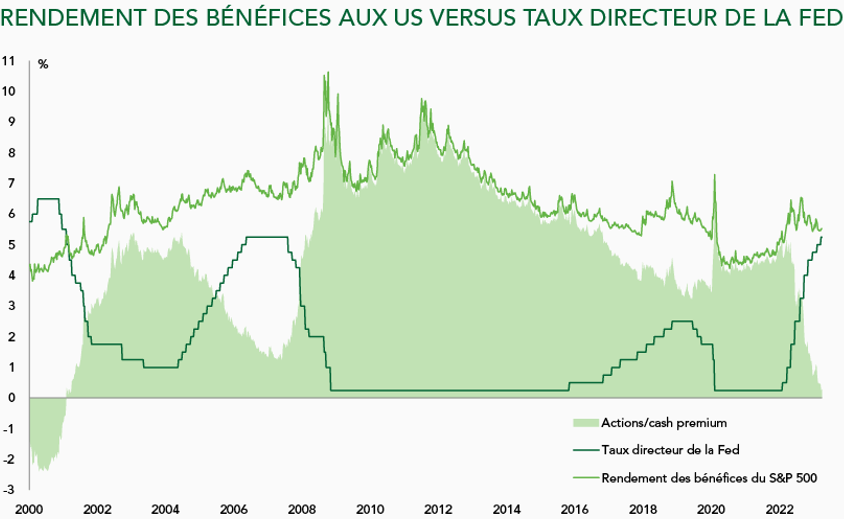

Source : FactSet, Ruffer LLP

Le graphique ci-dessus compare le rendement des bénéfices des actions américaines au rendement sans risque du cash en dollars. Ce n'est pas exactement le ratio traditionnel entre les obligations et les actions, ni le modèle de la Fed, qui compare le rendement des bénéfices sur le marché boursier avec les rendements d’un indice de référence obligataire.

Le ratio PE du S&P 500 étant d'environ x18, le rendement des bénéfices est actuellement de 5,5 %. Il ne s'agit évidemment pas du rendement en cash que vous obtiendrez en détenant des actions ; ce rendement est beaucoup plus faible, quelle que soit la manière dont vous le calculez. Il s'agit plutôt des bénéfices potentiels pour les détenteurs d'actions si les entreprises distribuaient l'intégralité de leurs bénéfices sans réaliser d'investissements ou de dépenses en capital, et sans rembourser leurs dettes.

Un rendement de 5,5 % sur les bénéfices des actions est faible. Il n'a été inférieur à ce chiffre qu'en 1999-2000 et en 2020-2021. Ce qui frappe d'emblée, c'est la faible prime de rendement que les actions offrent par rapport au taux d'intérêt de 5,25 %. Il est difficile d'obtenir ce taux sur un compte d'épargne bancaire. En revanche, les investisseurs peuvent l’obtenir, sans risque, directement auprès de la Fed en achetant des fonds monétaires américains. Il n'est donc pas surprenant que l'argent afflue sur ces véhicules à une vitesse record, bien que, jusqu'à présent, il provienne essentiellement des dépôts bancaires plutôt que du marché boursier.

Nous craignons que cette fuite vers un rendement sûr de plus de 5 % n'incite bientôt les investisseurs en actions à se tourner vers les liquidités. Le cash n'a été une alternative aussi attrayante aux actions qu'à deux reprises au cours de ce siècle : en 2000, lors de la bulle technologique, médias et télécommunications (TMT), lorsque la prime actions/cash est devenue négative, et en 2007, juste avant la crise financière mondiale. Aucune de ces deux périodes ne s'est bien terminée pour les investisseurs en actions, et nous craignons qu'une issue similaire ne se dessine pour les marchés aujourd’hui.

Ce qui est encore plus inquiétant, c'est ce qui s'est passé après chacune de ces crises. Les effondrements des marchés en 2000 et 2008 ont été immédiatement "soignés" par des baisses spectaculaires des taux d’intérêt, qui ont soutenu à la fois les marchés boursiers et l'économie réelle.

Aujourd'hui, un tel sauvetage semble improbable. Si l'inflation s'avère plus persistante que prévu, les banquiers centraux devront choisir entre la stabilité monétaire (lutte contre l'inflation) et la stabilité financière (soutien des marchés). En l'absence d'une véritable récession, il n'y aura peut-être pas de marge de manœuvre pour réduire les taux d'intérêt afin de renflouer les marchés financiers.

À ce tableau inquiétant s’ajoute un boom des entreprises de la « tech » concentré sur quelques actions américaines (depuis le début de l’année, le S&P 500 équipondéré hors dividendes est en fait en baisse).

Pour nous, il s'agit certainement d'une situation où la prudence peut encore s'avérer être le meilleur atout. Ainsi, bien qu'il ait été douloureux d'adopter un positionnement défensif depuis le début de l'année, nous pensons que les faits suggèrent que la prudence devrait finir par l'emporter.

Publié le 05 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.57% |

| M Climate Solutions | 5.34% |

| BDL Transitions Megatrends | 3.47% |

| Dorval European Climate Initiative | 3.43% |

| EdR SICAV Euro Sustainable Equity | 3.05% |

| R-co 4Change Net Zero Equity Euro | 2.93% |

| Ecofi Smart Transition | 2.22% |

| Echiquier Positive Impact Europe | 1.90% |

| Palatine Europe Sustainable Employment | 1.86% |

| Storebrand Global Solutions | 1.50% |

| DNCA Invest Sustain Semperosa | 1.36% |

| Triodos Global Equities Impact | 1.01% |

| Triodos Impact Mixed | 0.77% |

| Triodos Future Generations | 0.73% |

| La Française Credit Innovation | 0.22% |