| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8286 | -0.5% | +1.66% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.88% |

| ELEVA Absolute Return Dynamic | 3.18% |

| Pictet TR - Sirius | 2.53% |

| H2O Adagio | 1.95% |

| Pictet TR - Atlas | 1.92% |

| Alken Fund Absolute Return Europe | 1.42% |

Syquant Capital - Helium Selection

|

1.29% |

| ELEVA Global Bonds Opportunities | 1.24% |

| AXA WF Euro Credit Total Return | 1.16% |

| Candriam Absolute Return Equity Market Neutral | 1.04% |

| Schelcher Optimal Income | 0.96% |

| Sienna Performance Absolue Défensif | 0.58% |

| Cigogne UCITS Credit Opportunities | 0.55% |

DNCA Invest Alpha Bonds

|

0.54% |

| Candriam Bonds Credit Alpha | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.13% |

| BNP Paribas Global Absolute Return Bond | -0.11% |

| Jupiter Merian Global Equity Absolute Return | -0.16% |

| RAM European Market Neutral Equities | -0.54% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

Exane Pleiade

|

-1.13% |

| MacroSphere Global Fund | -1.23% |

💸 Les retraites face à un choc démographique d’ici 2040...

Pourquoi une réforme est nécessaire ?

Un besoin structurel lié au vieillissement de la population.

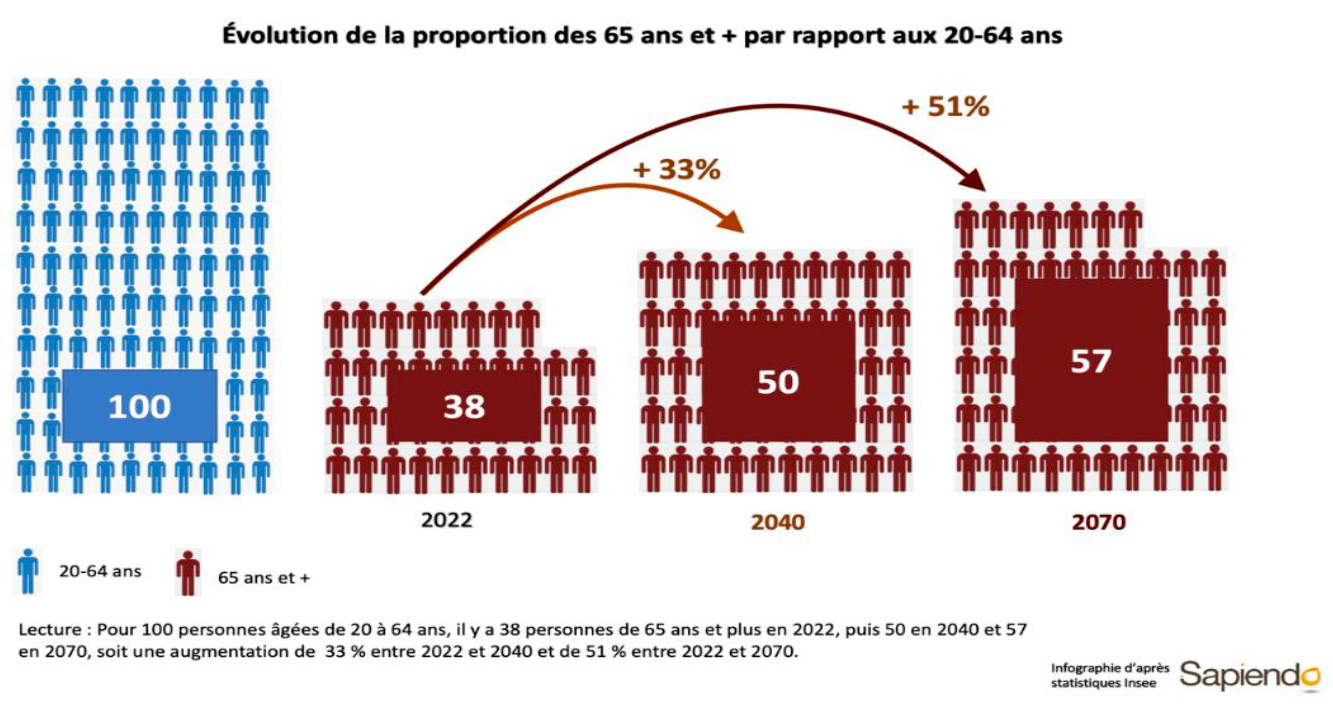

33 % de seniors en plus d’ici 2040 par rapport aux 20 – 64 ans

| 2022 | 2040 | 2070 | |

|---|---|---|---|

| Nbre des 65 et + | 14,3 | 19 | 22 |

| Nbre des 20 - 64 ans | 37,5 | 37,5 | 38,2 |

| Part des 65 ans et + et par rapport aux 20-64 ans | 38% | 50% | 57% |

La part des seniors (65 ans et plus) va augmenter de 33% (par rapport aux 20 - 64 ans) entre 2022 et 2040, puis de 51% d’ici 2070.

La France comptera dès 2040, 50 seniors (65 ans et plus) pour 100 personnes de 20 à 64 ans contre 38 aujourd’hui, soit une augmentation de 33% en 18 ans.

Et le ratio passera, en 2070, à 57 seniors pour 100 personnes de 20 à 64 ans.

« D’ici 2040, notre système de retraite et plus largement notre système de protection sociale devra faire face à un choc démographique lié au vieillissement se traduisant par une baisse relative des cotisants au système de protection sociale et une augmentation du nombre de bénéficiaires, et dans des proportions très importantes », alerte Valérie Batigne, Présidente et fondatrice de Sapiendo.

« Tout l’enjeu est d’adapter le système pour que les jeunes générations gardent confiance dans notre système de retraite. Il faut le gérer pour maintenir des niveaux de pensions globaux en adéquation avec leur effort contributif, qui est très important. Il faut rendre le rapport "cotisations / droits acquis" lisible », ajoute Valérie Batigne.

Quels sont les leviers de réforme envisageables ?

« Certains leviers sont connus et déjà utilisés. C’est ce que j’appelle le « trio infernal ». Ils sont d’ailleurs repris dans les propositions de certains candidats. D’autres le sont moins et méritent qu’on s’y intéresse. Il n’y a pas de solutions faciles, soit on affecte les retraités, soit les cotisants », analyse Valérie Batigne.

-

LEVIER 1 : AUGMENTER L’AGE EFFECTIF DE DEPART EN RETRAITE

Ce paramètre permet de diminuer le nombre de retraités et génère des économies rapidement. Il est en revanche impopulaire.

-

LEVIER 2 : BAISSER LE NIVEAU DE PENSION

Deux moyens d‘y parvenir, qui n’affectent pas les mêmes personnes.

-

LEVIER 3 : AUGMENTER LE NIVEAU DE COTISATIONS OU DE PRELEVEMENTS SOCIAUX

Là encore, deux moyens d‘y parvenir, qui n’affectent pas les mêmes personnes.

« Toutes ces mesures ont déjà été utilisées dans le passé et sont généralement panachées entre elles. D’autres mesures peuvent être envisagées », suggère Valérie Batigne.

-

UN LEVIER PLUS INCITATIF QUI LAISSE LE CHOIX AU FUTUR RETRAITE : ENCOURAGER A TRAVAILLER PLUS LONGTEMPS : LA RETRAITE A LA CARTE

« Il est possible d’encourager à travailler plus longtemps en octroyant de véritables récompenses plus incitatives via des surcotes significatives et supérieures à celles qui existent aujourd’hui. Les assurés conserveraient le choix mais l’incitation à différer le départ serait plus forte. Les futurs retraités seraient davantage acteurs de leur retraite : ce serait une forme de retraite à la carte », précise Valérie Batigne.

Publié le 11 février 2026

Top 10 des sociétés de gestion privilégiées par les CGP en fin d'année 2025...

Le classement Nortia au T4.

Publié le 10 février 2026

Publié le 10 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.19% |

| M Climate Solutions | 6.94% |

| Dorval European Climate Initiative | 5.07% |

| BDL Transitions Megatrends | 4.36% |

| R-co 4Change Net Zero Equity Euro | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.97% |

| Ecofi Smart Transition | 3.58% |

Palatine Europe Sustainable Employment

|

3.19% |

| DNCA Invest Sustain Semperosa | 3.01% |

| Echiquier Positive Impact Europe | 2.98% |

| Storebrand Global Solutions | 2.31% |

| Triodos Future Generations | 2.10% |

| Triodos Global Equities Impact | 1.60% |

| Triodos Impact Mixed | 1.13% |

| La Française Credit Innovation | 0.26% |