| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8313.24 | -0.18% | +2.01% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Pictet TR - Atlas | 1.73% |

| Alken Fund Absolute Return Europe | 1.66% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.17% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.04% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.86% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

▶ +14% en 2020 ▶+12% en 2021 ▶ + 2% YTD : comment ce fonds performe dans différents contextes de marché…

Ce qu'il faut retenir

-

Selon les projections, les encours en gestion indicielle devraient dépasser la gestion active d'ici 2026.

-

D'après Candriam, cette tendance peut être utilisée par certaines stratégies Equity Market Neutral pour générer des rendements non corrélés aux marchés obligations ou aux actions.

-

Tirant parti de cette stratégie, Candriam Absolute Return Equity Market Neutral parvient à générer de la performance dans des environnements de marché très différents.

En quoi la progression de la gestion indicielle impacte directement les marchés ?

En quoi la progression de la gestion indicielle impacte directement les marchés ?

EMMANUEL TERRAZ

EMMANUEL TERRAZ

Les fonds indiciels de grande taille visent à reproduire la plupart des indices boursiers. Dès lors, chaque fois qu'une entreprise sort de l’indice, ou qu'une nouvelle l’intègre, cela déclenche un certain nombre d'opérations simultanées de la part de ces fonds.

En règle générale, ils doivent effectuer leurs transactions dans un laps de temps limité, généralement le jour même du mouvement dans l’indice. Par exemple, lorsque l'indice admet une nouvelle valeur, les instructions d'achat émises par les fonds indiciels qui le reproduisent créent une pression forte sur la demande. Cela entraîne alors souvent une hausse significative du cours de l'action si les acheteurs ne trouvent pas facilement les actions disponibles à acheter. De même, lorsqu'une action doit sortir d'un indice, les ordres de vente importants exécutés dans le même temps peuvent entraîner une baisse significative, bien que temporaire, du cours de l'action.

Comment les stratégies Equity Market Neutral peuvent en tirer parti ?

Comment les stratégies Equity Market Neutral peuvent en tirer parti ?

EMMANUEL TERRAZ

EMMANUEL TERRAZ

En fonction du marché et de la date d’évolution de l'indice, une stratégie Market Neutral peut apporter de la liquidité en prenant des positions spécifiques au jour du changement effectif de l'indice. L'objectif de l'exercice est de disposer de la capacité maximale pour faire face aux flux de transactions des fonds indiciels le « Jour J ».

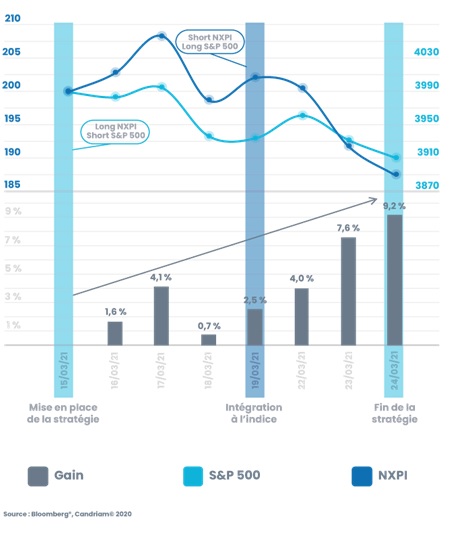

Prenons l’exemple de l’introduction du titre NXPI au sein du S&P500 le 19 mars dernier. La plupart des fonds passifs qui reproduisent le S&P 500 ont dû acheter ce titre le même jour. En face, les investisseurs fournissant des liquidités ont vendu le titre pour répondre à cette demande. Une stratégie Equity Market Neutral aura pu utiliser ces mouvements de deux manières. D'une part, en prenant une position longue et, d'autre part, en prenant une position courte à la même date. Cela aura ainsi permis à la stratégie de compenser la pression exercée par les fonds indiciels sur le titre.

En parallèle, une stratégie Market Neutral neutralisera toujours son exposition au marché en conservant une couverture appropriée vis-à-vis de l’indice et d’être ainsi en mesure de bénéficier de ses positions longues ou courtes spécifiques sans dépendre de l'orientation du marché. Une stratégie bien paramétrée aura permis un gain significatif sur l’opération.

De quelle manière appliquez-vous cette stratégie dans votre gestion ?

De quelle manière appliquez-vous cette stratégie dans votre gestion ?

EMMANUEL TERRAZ

EMMANUEL TERRAZ

Le mois de janvier a été marqué par une forte hausse de la volatilité et des baisses importantes sur les marchés notamment sur certaines valeurs technologiques. Avec une performance de 2,24% [Ndlr H24 : 2,04% au 21/02], Candriam Absolute Return Equity Market Neutral qui apporte de la liquidité au marché, a su profité de cette volatilité. Février est actif pour l’équipe de gestion avec les réajustements du MSCI le 28. En mars la gestion travaillera notamment sur les réajustements trimestriels des principaux indices mondiaux.

Avec une équipe de plus 20 ans d'expérience sur ces stratégies et un environnement plus volatil donc plus rémunérateur pour la stratégie, sélectionner Candriam Absolute Return Equity Market Neutral, c’est bénéficier d’une solution d’investissement pour générer des rendements décorrélés de la performance des principaux marchés.

H24 : La société de gestion propose

Candriam Absolute Return Equity Market Neutral

+2,04% YTD

+12,13% en 2021

+14,31% en 2020

Pour en savoir plus, cliquez ici.

Publié le 11 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 4.19% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

| Echiquier Positive Impact Europe | 3.08% |

Palatine Europe Sustainable Employment

|

3.05% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.32% |