| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8313.24 | -0.18% | +2.01% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.88% |

| ELEVA Absolute Return Dynamic | 3.18% |

| Pictet TR - Sirius | 2.53% |

| H2O Adagio | 1.95% |

| Pictet TR - Atlas | 1.92% |

| Alken Fund Absolute Return Europe | 1.66% |

Syquant Capital - Helium Selection

|

1.29% |

| ELEVA Global Bonds Opportunities | 1.24% |

| AXA WF Euro Credit Total Return | 1.16% |

| Candriam Absolute Return Equity Market Neutral | 1.04% |

| Schelcher Optimal Income | 0.96% |

| Sienna Performance Absolue Défensif | 0.58% |

| Cigogne UCITS Credit Opportunities | 0.55% |

DNCA Invest Alpha Bonds

|

0.54% |

| Candriam Bonds Credit Alpha | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| Jupiter Merian Global Equity Absolute Return | -0.16% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

Exane Pleiade

|

-1.13% |

| MacroSphere Global Fund | -1.23% |

| RAM European Market Neutral Equities | -1.55% |

🛋 Un coussin dans cet environnement de taux haussier…

Ce qu'il faut retenir :

-

Le crédit durable est essentiel au financement la transition énergétique. Il est synonyme de « qualité ».

-

Les analyses financière et ESG permettent l’identification des sociétés de qualité.

-

Le crédit durable surperforme le crédit traditionnel dans un marché volatile grâce à la composante « qualité ».

-

Le couple rendement / risque est attractif.

La spécialiste produit Audrey Laurencet a rappelé les vertus défensives de l’investissement obligataire durable lors de la session consacrée à Pictet-Global Sustainable Credit.

La finance durable ne passe pas seulement par les marchés actions.

Le crédit est essentiel à l’économie, bien sûr, et plus encore à la transition énergétique à laquelle il manque précisément des capitaux importants. « Nous avons les technologies pour mettre en œuvre la transition énergétique mais nous avons besoin collectivement de 4 000 milliards de dollars par an pour atteindre la neutralité carbone selon l’Agence internationale de l’énergie » a ajouté Audrey Laurencet.

La levée de fonds sur les marchés obligataires est une des solutions pour financer la transformation de nos économies vers un modèle décarboné.

Doublement des encours obligataires ESG en 2021 à 1,2 trillion $.

25% des émissions notées investment grade en 2021 ont été lancées sous la bannière ESG.

Crédit durable : quoi, comment, combien et pourquoi Pictet AM ?

Qu’est-ce que le crédit durable ?

Il s’agit d’évaluer une société selon des critères financiers améliorés et des critères ESG afin d’identifier des entreprises solides, de qualité, capables de mieux traverser les cycles économiques. C’est prendre conscience que les aspects non financiers entraînent des répercussions durables sur la qualité de crédit.

Selon MSCI, on constate une corrélation positive entre le score ESG et le coût du capital.

Comment est-il analysé chez Pictet AM ?

Deux scores sont attribués en matières financière et extra-financière.

- L’analyse financière de Pictet AM vise à identifier des bilans solides et durables, en mesurant l’importance des investissements, des dépenses en recherche et développement, en sélectionnant les entreprises qui produisent des marges élevées et robustes et des cash flows résistants dans le temps. A titre d’exemple : Xylem (traitement de l’eau) et Klabin. En revanche, l’équipe tient à distance les entreprises qui pratiquent les rachats de titres et le versement de dividendes excessifs ou dont la génération de cash flows n’est pas durable. A titre de contre-exemples : JCDecaux et Macy’s.

A la différence des investisseurs actions qui ont un appétit pour la croissance du chiffres d’affaires avant tout, la primauté de la recherche obligataire ESG va à la solidité des entreprises.

- L’analyse extra financière privilégie la solidité de la gouvernance. Faute de vision de long terme, et de mauvaise dynamique au sein des entités de direction, c’est une performance mauvaise qui finira par se produire avec une probabilité plus élevée de la dégradation de la note crédit voire du risque de faillite.

Pictet AM mesure les indicateurs clés de performance comme les systèmes d’intéressement et d’implication dans le capital des dirigeants. Sans tête saine, pas d’entreprise durable.

Quelques exemples de pratiques ESG analysées par Pictet AM :

C’est une revue sous angles multiples que pratique l’équipe ESG de Pictet AM pour identifier les risques opérationnels, réglementaires, humains ou réputationnels. Parmi les acteurs vertueux, Pictet AM cite Elis, spécialiste français de l’hygiène professionnelle. Les entreprises peu vertueuses au niveau social comptent Amazon et Ryanair dans leurs rangs. Cette dernière affiche des écarts de rémunération entre hommes et femmes de 65% !

« Les aspects non financiers ont des répercussions durables sur la qualité de de crédit » insiste Audrey Laurencet. On ne doit pas s’attendre à la fin proche d’Amazon mais on peut imaginer que ses pratiques sociales finiront par déteindre sur son image au point que le rouleau compresseur américain de la distribution rencontrera des difficultés importantes dans le recrutement. A mesure que la population vieillit, la pénurie de main d’œuvre s’amplifie. Une affaire de temps…

Une performance moins volatile grâce à l’ESG : plus résistante à la baisse, moins dynamique à la hausse

L’investissement dans le crédit durable offre un attrait indéniable selon Pictet AM. Les émetteurs ESG ont des risques plus faibles et la volatilité de leurs obligations est inférieure. La performance sera meilleure dans les marchés difficiles, mais elle sera moins éclatante dans les rebonds précisément grâce au profil défensif.

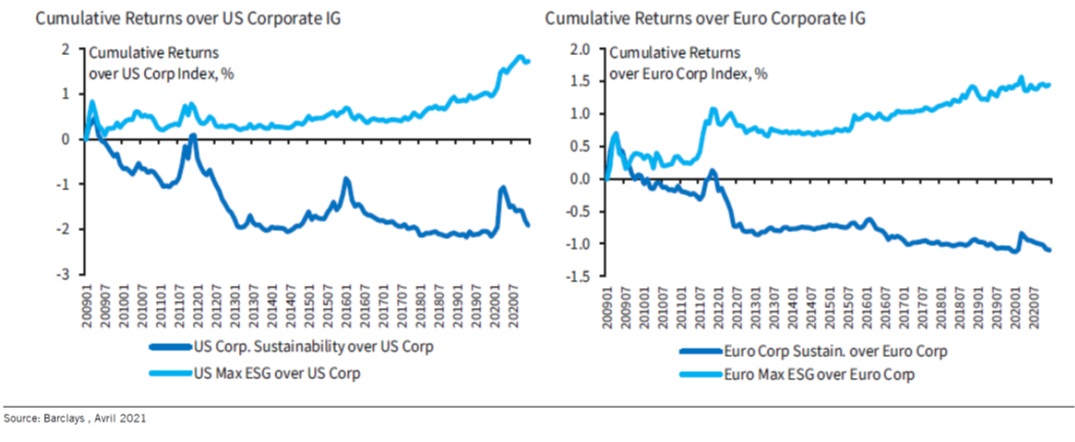

Surperformances des émissions ESG

Barclays observe que les émissions investment grade surperforment quand elles sont des émissions durables ESG.

Pictet-Global Sustainable Credit : un coussin dans un environnement haussier des taux.

Encours 950 M$ - 350 millions $ collectés l’an dernier - fonds lancé en 2018. Conforme à l’article 9 de la réglementation SFDR. Emissions d’entreprises uniquement – notation minimum BB –. Concentration sectorielle <25%. Approche « best in class », esprit buy and hold. Duration cible 4 à 7 ans.

-

Le taux de rendement au pire du portefeuille se situe à 3% avec une duration de 5 ans (16 février).

-

Répartition géographique : 60% investis aux États-Unis, le solde en Europe, majoritairement core et périphérique. Aucun investissement dans les pays de l’Est. Quelques positions dans les pays émergents comme Klabin, papetier brésilien.

Pendant la session de questions et réponses, nous avons noté :

-

Aucune exposition directe à l’Ukraine et la Russie. Deux expositions indirectes dont une émission Danone (1,4% du portefeuille) qui réalise 6% de son chiffre d’affaires en Russie.

-

L’année 2022 démarre comme la pire enregistrée dans l’univers investment grade aux États-Unis depuis 40 ans.

-

L’écartement des spreads relance les opportunités d’investissement, une excellente nouvelle pour les gérants.

Comment investir ?

La part HP EUR de Pictet-Global Sustainable Credit, SFDR 9, couverte du risque de change, SRRI 4, est disponible sous le code LU0503630153, avec des frais de gestion fixes de 0,7%.

Article rédigé par H24 Finance. Tous droits réservés.

Publié le 11 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.19% |

| M Climate Solutions | 6.94% |

| Dorval European Climate Initiative | 5.07% |

| BDL Transitions Megatrends | 4.36% |

| R-co 4Change Net Zero Equity Euro | 4.19% |

| EdR SICAV Euro Sustainable Equity | 3.97% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

Palatine Europe Sustainable Employment

|

3.19% |

| Echiquier Positive Impact Europe | 3.08% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.26% |