| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8313.24 | -0.18% | +2.01% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Pictet TR - Atlas | 1.73% |

| Alken Fund Absolute Return Europe | 1.66% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.17% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.04% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.86% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

Carmignac : "Le champ de mines des fins de cycles"

Didier Saint-Georges

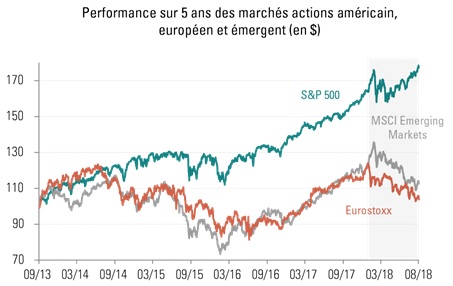

Nous insistions au début de l’été (voir la Carmignac’s Note de juillet « Télescopage ») sur les dangers que représentait pour les marchés l’arrivée en fin de course de trois cycles concomitants : l’un monétaire (le dégonflement de la bulle de liquidités), le deuxième économique (le ralentissement du cycle global) et le troisième politique (la montée des nationalismes économiques). L’été a malheureusement confirmé les premières détonations entendues au printemps. La composante monétaire a principalement pénalisé les pays émergents par assèchement des liquidités en dollars. La composante économique a affecté le prix des matières premières et l’Europe, au contraire des États-Unis toujours bénéficiaires de la politique expansionniste de l’Administration Trump. Enfin la composante politique a frappé principalement l’Europe et une nouvelle fois le monde émergent.

Il est toujours très délicat de naviguer efficacement dans les périodes de fin de cycles. Car au moment où les premières victimes commencent à être touchées, en général parmi les plus fragiles, d’autres acteurs entonnent encore avec la dernière des énergies leur baroud d’honneur. Il s’ensuit des décalages de performances très brutaux entre régions, secteurs et classes d’actifs.

Source : Carmignac, Bloomberg, 30/08/2018

Les États-Unis dans le confort du « jusqu’ici tout va bien »

La performance du marché actions américain s’est poursuivie depuis trois mois, alors que la plupart des autres marchés ont décroché. Si bien que l’indice S&P500 progresse désormais de +9% depuis le début de l’année, contre -2% pour l’indice européen Euro Stoxx, et -8% pour l’indice actions émergents. Cette divergence majeure indique que l’enjeu politique des élections de mi-mandat aux États-Unis ne détourne pas pour l’instant l’attention des investisseurs des bienfaits immédiats pour leurs portefeuilles de la doctrine de l’« America First ».

Les chiffres de la croissance économique demeurent spectaculaires au-delà de nos attentes (4,2% de croissance au deuxième trimestre), les résultats des entreprises également, et l’indice de confiance des ménages a atteint en juillet son plus haut niveau depuis près de vingt ans. La surperformance du marché américain, pourtant déjà ancienne, s’est ainsi amplifiée. Le soutien budgétaire prenant pour l’instant le relai du soutien monétaire, la hausse du dollar depuis le printemps reflétant autant qu’elle l’encourage le retour de capitaux vers les États-Unis, l’avantage est aux États-Unis en cette fin de cycle économique, car ils sont les seuls à profiter d’une dose de stimulant dans la dernière ligne droite. Jusqu’ici donc, tout va bien.

À l’arrivée toutefois, gardons à l’esprit que la machine économique américaine ne pourra éviter de subir l’impact du ralentissement global. Les barrières tarifaires et les sanctions contre l’Iran vont commencer à pénaliser les consommateurs américains, le resserrement monétaire va durcir des conditions financières pour l’instant encore très favorables, et l’ampleur du déséquilibre budgétaire se fera jour. Le marché actions américain redescendra alors de son piédestal, affaiblissant probablement le dollar du même coup.

En attendant, les soucis du reste du monde renforcent la position privilégiée du marché américain. Il faut donc y demeurer, mais en surveillant de très près les signaux qui indiqueront l’amorce de la dernière phase de ce cycle.

Les faiblesses structurelles de l’Europe à l’épreuve

Les stigmates d’un ralentissement économique sont clairement déjà visibles en Europe. La tendance s’est inversée sur la plupart des indicateurs économiques avancés, et il en va de même de la confiance des consommateurs et des indicateurs d’activité manufacturière. Nous avons souligné précédemment (voir Carmignac’s Note de juin « Compte à rebours ») la difficulté que cette inflexion allait rapidement représenter pour l’ambition de la Banque centrale européenne d’éteindre son programme d’achats d’actifs à la fin de l’année. Mais ce handicap semble désormais compris, et comme indiqué précédemment, c’est peut-être bientôt au tour de l’économie américaine de commencer à décevoir.

En revanche, la situation politique en Italie introduit la possibilité d’une nouvelle interrogation existentielle pour l’Union européenne. Le projet de budget de la coalition 5 Étoiles-Ligue qui sera présenté le 15 octobre à Bruxelles risque d’inaugurer une période de négociations dures, incluant postures, surenchères et menaces. Certes il n’est pas exclu que, par une cruelle ironie des circonstances, l’effondrement tragique du pont de Gènes permette à l’Italie de faire approuver une large enveloppe de dépenses d’infrastructures qui soit exclue du plafond des 3% de déficit. Mais il serait très imprudent de compter sur cette manœuvre. L’introduction d’un revenu universel, concomitamment à une baisse importante du taux d’imposition et un détricotage de la réforme sur les retraites constituent la promesse d’un dérapage structurel du déficit budgétaire italien. Cette perspective ne saurait laisser indifférentes la Commission européenne, la Banque centrale, les agences de notation, et par extension la valeur des emprunts d’État italiens et celle du secteur bancaire. La prudence reste de mise sur les actifs européens.

Le monde émergent, principale victime collatérale du télescopage

Comme indiqué plus haut, les marchés émergents ont cristallisé, plus encore que nous l’anticipions, la majeure partie du stress de marché depuis le début de l’année. L’assèchement des liquidités en dollars par la Fed a affaibli l’ensemble de la classe d’actifs émergente et littéralement torpillé les pays qui en étaient le plus dépendants (Argentine puis Turquie). Le bras de fer commercial amorcé par l’Administration Trump a doublé la peine, et l’effet de contagion général a fait le reste.

À l’inverse, le très bon comportement du marché actions indien (+10% depuis le début de l’année) est sans conteste le fruit d’une croissance domestique toujours robuste et d’une politique monétaire crédible. Le comportement du marché chinois est également éclairant : Pékin a clairement signifié sa volonté de protéger la croissance économique chinoise des menaces de ralentissement, accrues par l’attitude de l’Administration Trump.

En conséquence, les secteurs cycliques se sont bien comportés, tandis que les dégagements se sont, ironiquement, concentrés sur les belles valeurs de croissance, qui avaient brillé depuis deux ans. Les valeurs technologiques en particulier ont été éreintées, alors que dans le même temps l’indice Nasdaq des valeurs technologiques américaines enregistrait de nouveaux records.

Comment interpréter ces observations pour l’avenir ? Certainement :

- en anticipant que, la normalisation de la politique monétaire américaine n’en étant qu’à ses débuts, la pression générale sur l’univers émergent va persister ;

- en évitant également de parier sur des rebondissements, dans un sens ou dans l’autre, dans la « guerre commerciale » engagée par les États-Unis. Toute conviction dans ce domaine est illusoire ;

- enfin, et c’est très important, en conservant le repère des fondamentaux économiques, qui constitue le seul véritable ancrage des performances dans la durée.

À cet égard, le segment des valeurs de croissance chinoises, qui exercent pour la plupart une activité essentiellement domestique, souvent dans l’univers technologique, recèle désormais un potentiel formidable de performances à long terme.

Ainsi, quand trois cycles touchent à leur fin en même temps, des phénomènes étranges commencent à se produire. Des bombes à retardement commencent à exploser par endroits, tandis que les quelques abris disponibles deviennent vite surpeuplés. En termes plus techniques, des corrections de marché surviennent, d’abord sans grands effets de contagion, tandis que le leadership de marché devient radicalement étroit. Ainsi à mi-année, non seulement le marché actions américain distance très largement tous les marchés du monde, mais un seul titre (Amazon) est responsable de plus d’un tiers de sa performance. Si on y ajoute Microsoft, Apple et Netflix, ces quatre titres sont responsables de plus de 80% des gains de l’indice S&P cette année.

La gestion devient un exercice périlleux, où il est impératif de garder sa lucidité sur la multiplication des fragilités et la concentration des paris.

Achevé de rédigé le 03/09/2018.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

Publié le 11 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 4.19% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

| Echiquier Positive Impact Europe | 3.08% |

Palatine Europe Sustainable Employment

|

3.05% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.32% |