| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| MacroSphere Global Fund | -0.41% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

Carmignac Patrimoine : Trump…et après ?

Malgré des années d’assouplissement quantitatif et de taux d’intérêt plus bas que jamais, les politiques monétaires ne sont pas parvenues à empêcher que la croissance économique, presque partout, continue de décevoir chaque année depuis huit ans. Chaque consultation électorale est ainsi devenue l’occasion de réclamer une politique économique différente fondée sur davantage de soutien budgétaire et parfois une moindre ouverture des frontières.

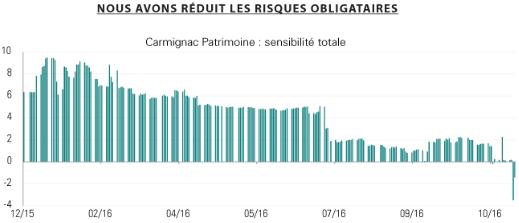

L’élection de Donald Trump s’inscrit donc dans cette remise en cause d’un régime de mondialisation libérale qui s’est accéléré après la crise de 2008. La surperformance sur les marchés actions des secteurs industriels et cycliques observée depuis les plus bas de janvier/février bénéficie non plus seulement d’une stabilisation cyclique mondiale, mais également de l’anticipation d’un passage de bâton entre soutien monétaire et soutien budgétaire. Cette tendance vient de connaitre sa plus importante étape avec l’élection de D. Trump. Toutefois, la rhétorique populiste de D. Trump s’accompagne en réalité d’un programme économique qui l’est beaucoup moins. Certes une forte relance budgétaire est prévue, mais elle prendra initialement la forme de réductions d’impôts notamment sur les sociétés, qui s’ajoutera à une hausse des dépenses d’infrastructures et donc d’un accroissement des déficits. Quel que soit le scepticisme que l’on peut émettre sur l’ensemble de ces ambitions, elles sont de nature à renforcer la tension qui se faisait déjà jour sur les taux longs. Nous avions et ce depuis cet été, réduit les risques sur l’ensemble de notre portefeuille obligataire et initié des positions vendeuses sur les obligations d’Etat américaines. Nous avons récemment renforcé ce positionnement. Sur les actions, ce nouveau régime devrait continuer de soutenir les matières premières, les valeurs liées aux dépenses d’infrastructures et plus généralement les titres liés à la croissance domestique. Nous avions entamé un rééquilibrage des portefeuilles actions dans cette direction, bien-sûr insuffisamment avec le recul au vu de l’accélération considérable du phénomène depuis l’élection américaine.

- Portefeuille actions

Afin de continuer à gérer le risque, nous privilégions une construction de portefeuille équilibrée.

Source : Carmignac, 10/11/2016, Autres : 0,6%

- Valeurs à forte visibilité

Nous maintenons des investissements dans des titres à forte visibilité, capables de générer de la croissance des résultats quel que soit l’environnement macro-économique, à travers des valeurs dans le secteur d’Internet, des technologies ainsi qu’une exposition au secteur de la santé. A noter que depuis le début de l’année, nous avons pris une partie de nos profits sur ces titres ayant bénéficié de l’environnement de taux bas et de croissance rare des dernières années. Le secteur de la santé a bénéficié du soulagement des investisseurs après la défaite d’Hillary Clinton qui avait menacée les sociétés pharmaceutiques d’une éventuelle régularisation du prix des médicaments. En revanche, l’univers d’Internet et des technologies est pénalisé par les propos protectionnistes de D. Trump. Après une belle performance depuis le début de l’année, le secteur souffre donc de violentes prises de bénéfice. Cependant, au-delà de cette volatilité de court terme, le profil de croissance de nos titres technologiques reste intact à long terme.

-

Valeurs de reflation et croissance émergente

Notre portefeuille est positionné sur des thématiques sensibles au cycle, qui devraient être soutenues par le recours à l’arme budgétaire. Nous maintenons donc une exposition aux matières premières et aux producteurs de ciment, qui a été renforcée progressivement tout au long de l’année. A la suite de l’élection, nous poursuivons le rééquilibrage du portefeuille actions vers plus de valeurs cycliques tout en restant attentifs à la valorisation déjà élevée de certains titres/secteurs.

Ces espoirs de relance budgétaire notamment par la réduction du taux d’imposition sur les sociétés ont créé une appétence pour les actions tout en pénalisant les marchés obligataires. Par conséquent, cet environnement s’avère pour l’instant défavorable à l’or qui s’inscrit en fort repli. Cependant, nous maintenons notre exposition aurifère afin de gérer le risque, bien que peu probable à court terme, de perte de crédibilité des Banques centrales dans ce contexte de relance de l’inflation.

Nous conservons également une exposition aux actions émergentes. Les actifs émergents souffrent d’une forte volatilité à la suite de l’élection de D. Trump, pénalisés par la hausse des incertitudes et par les menaces de protectionnisme américain. Cependant, les fondamentaux de nombreux pays émergents se sont nettement améliorés au cours des dernières années, et s’avèrent beaucoup moins vulnérable à une hausse des taux et du dollar que semble le craindre le marché. Par ailleurs, les relances de l’investissement privé et public prévues aux Etats-Unis devraient s’avérer positives pour l’ensemble des producteurs de matières premières. Enfin, la zone émergente reste plus influencée par la situation chinoise que par l’économie américaine. La stabilisation récente de la Chine, sous l’impulsion de plans de relance de la part du gouvernement, continue donc de bénéficier à l’ensemble du monde émergent. Nous restons donc positifs mais extrêmement sélectifs dans un environnement qui va rester volatil au cours des prochaines semaines.

- Devises

Sur la partie devises, si nous disposions d’une exposition réduite au dollar à l’approche de l’élection américaine, nous avons rééquilibré notre allocation entre le billet vert et l’euro aux dépens du yen et des devises émergentes, afin de prendre en compte l’impact du programme de D. Trump sur la devise américaine (afflux de capitaux vers les Etats-Unis qui soutiennent le dollar, hausse des taux américains).

- Portefeuille obligataire

Face à des marchés obligataires qui se sont nettement repliés depuis l'élection de D. Trump et l'anticipation de politiques reflationnistes ambitieuses, la composante obligataire de Carmignac Patrimoine a fait preuve d’une grande résistance, bénéficiant d'une forte réduction des risques dès le début de l'été. En effet, la complaisance des investisseurs obligataires, toujours investis sur des rendements historiquement bas au sein des principaux pays développés, rendait les produits de taux vulnérables à trois principaux risques : un ajustement de l'interventionnisme sans précédent des Banques centrales vers une posture moins accommodante, un calendrier politique chargé au cours d'une période marquée par le renforcement des mouvements "anti-establishment", et une reprise de l'inflation aux Etats-Unis. Nous avions par conséquent décidé de réduire progressivement la sensibilité du Fonds depuis le mois de juillet, via l'initiation de positions vendeuses sur les emprunts d'Etat américains et allemands et via la prise de profits sur nos différents moteurs de performance obligataires (dettes souveraines périphériques, crédit lié aux matières premières et au secteur financier et ajustement de notre allocation aux dettes émergentes).

L'élection de D. Trump, qui annonce une vigoureuse relance budgétaire, des réductions de taxes, et un mouvement protectionniste, peut s’analyser comme une accélération des tendances que nous avions perçues durant l'été. Nous conservons donc notre sensibilité négative aux taux d'intérêt. Et nous continuons de gérer activement notre allocation à nos trois principaux moteurs de performance obligataires que sont les obligations subordonnées bancaires européennes, les CLOs européens et les dettes émergentes principalement de pays exportateurs de matières premières (pour lesquelles nous avons significativement réduit le risque devises).

Source : Carmignac, 10/11/2016

- Vers 2017 : des risques à surveiller

A l’approche de l’année 2017, certaines questions restent en suspens et nécessitent une attention toute particulière.

Le rythme de la hausse des rendements des emprunts d’Etat va s’avérer déterminant pour l’orientation des marchés actions. Ces derniers pourraient résister à une hausse maitrisée des taux si celle-ci s’opère aussi en anticipation d’un rebond de la conjoncture économique et pas seulement en simple réaction à la normalisation monétaire et au creusement des déficits budgétaires.

La question de l’endettement élevé global pourrait troubler la perception des marchés sur la soutenabilité de la dette d’Etat.

Enfin, les initiatives protectionnistes mises en avant par les partis « anti-establishment » pourraient à terme peser sur le commerce mondial et ainsi pénaliser l’ensemble des pays exportateurs en particulier dans l’univers émergent.

Face à ces risques, nous nous appuierons sur notre gestion active de nos taux d’exposition aux actions et au crédit ainsi que de notre sensibilité aux taux d’intérêt, afin de préserver nos principaux moteurs de performance, en fonction de notre vision de l’évolution future de la courbe de risque.

Pour en savoir plus, cliquez ici

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

Palatine Europe Sustainable Employment

|

2.46% |

| Storebrand Global Solutions | 2.31% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |