| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8262.16 | +1.01% | +1.38% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.71% |

| ELEVA Absolute Return Dynamic | 3.48% |

| Pictet TR - Sirius | 1.95% |

| H2O Adagio | 1.88% |

| Pictet TR - Atlas | 1.84% |

| Alken Fund Absolute Return Europe | 1.53% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.19% |

| Jupiter Merian Global Equity Absolute Return | 1.14% |

Syquant Capital - Helium Selection

|

1.06% |

| AXA WF Euro Credit Total Return | 0.84% |

| ELEVA Global Bonds Opportunities | 0.81% |

| RAM European Market Neutral Equities | 0.63% |

| Sienna Performance Absolue Défensif | 0.50% |

| Cigogne UCITS Credit Opportunities | 0.46% |

DNCA Invest Alpha Bonds

|

0.46% |

| Candriam Absolute Return Equity Market Neutral | 0.45% |

Exane Pleiade

|

0.33% |

| Candriam Bonds Credit Alpha | 0.26% |

| BNP Paribas Global Absolute Return Bond | 0.01% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

| MacroSphere Global Fund | -2.11% |

Ce nouveau fonds daté Investment Grade affiche plus de 7% de rendement...

Pourquoi lancer Axiom 2027 maintenant et quel est son objectif ?

Pourquoi lancer Axiom 2027 maintenant et quel est son objectif ?

David Benamou

2023 marque probablement la fin du cycle de hausse de taux actuel dans une contexte où les résultats du secteur bancaire atteignent des records. Les banques ont bénéficié très largement de la hausse des taux sur les dernières années, c'est donc un moment particulièrement favorable pour sécuriser un rendement élevé avec une perspective d'amélioration continuelle de la qualité de crédit du secteur.

Le positionnement stratégique d'Axiom 2027 permet ainsi de capturer un rendement de 7,05% sur un horizon d'investissement de 4 ans, en sélectionnant uniquement des émetteurs financiers Investment Grade, avec une notation moyenne "BBB" des obligations du portefeuille (Données au 31/10/2023, calculs basés sur le portefeuille modèle d'Axiom 2027).

D'où provient le surcroît de rendement des obligations financières par rapport à celles d'émetteurs non-financiers de même notation ?

D'où provient le surcroît de rendement des obligations financières par rapport à celles d'émetteurs non-financiers de même notation ?

David Benamou

Le surcroît de rendement vient principalement d'un déséquilibre entre l'offre et la demande. En 2023 les banques ont beaucoup émis sur le marché au cours des 3 premiers trimestres alors que la demande des investisseurs s'est principalement dirigée sur les obligations d'états et les fonds monétaires. Les titres bancaires ont temporairement été partiellement boudés suite à l'affaire Credit Suisse.

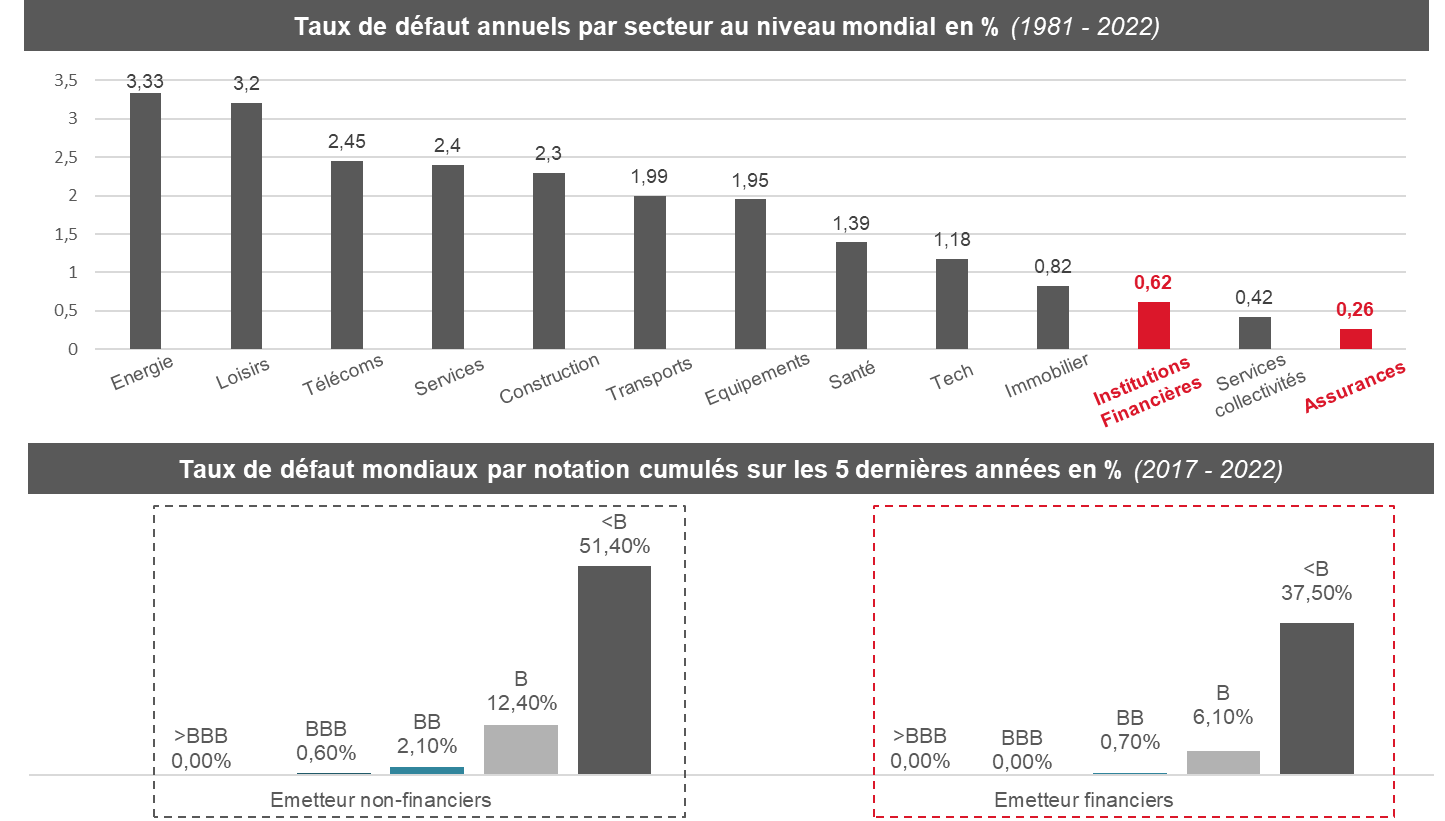

Cependant, cette situation est inédite et non justifiée par une différence de risque de crédit, étant donné que le risque de défaut sur les dettes senior bancaire est, avec le secteur des assurances le plus faible, tous secteurs confondus, comme illustré ci-dessous.

Source : Axiom Alternative Investments, S&P Ratings Global Corporate Default and Rating Study 2022.

Comment utiliser votre fonds daté dans un portefeuille, notamment en comparaison d'une stratégie comme Axiom Obligataire ?

Comment utiliser votre fonds daté dans un portefeuille, notamment en comparaison d'une stratégie comme Axiom Obligataire ?

David Benamou

Axiom 2027 permet de profiter de l'opportunité de marché du moment sur le segment Investment Grade bancaire alors que le fonds Axiom Obligataire offre une poche de rendement à vocation plus long terme/permanente dans un portefeuille.

Copyright H24 Finance. Tous droits réservés.

Publié le 04 février 2026

Publié le 04 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 6.20% |

| Dorval European Climate Initiative | 4.04% |

| BDL Transitions Megatrends | 3.10% |

| EdR SICAV Euro Sustainable Equity | 2.82% |

| Ecofi Smart Transition | 2.82% |

| Palatine Europe Sustainable Employment | 2.80% |

| R-co 4Change Net Zero Equity Euro | 2.42% |

| Echiquier Positive Impact Europe | 1.39% |

| DNCA Invest Sustain Semperosa | 1.34% |

| Storebrand Global Solutions | 1.16% |

| Triodos Global Equities Impact | 0.86% |

| Triodos Impact Mixed | 0.63% |

| La Française Credit Innovation | 0.25% |

| Triodos Future Generations | -0.32% |