| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8126.53 | +0.68% | -0.28% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.14% |

| ELEVA Absolute Return Dynamic | 2.90% |

| Alken Fund Absolute Return Europe | 1.89% |

| H2O Adagio | 1.78% |

| Pictet TR - Sirius | 1.68% |

| Pictet TR - Atlas | 1.55% |

Syquant Capital - Helium Selection

|

1.14% |

| Sienna Performance Absolue Défensif | 0.94% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.93% |

| Candriam Absolute Return Equity Market Neutral | 0.89% |

| AXA WF Euro Credit Total Return | 0.87% |

| Jupiter Merian Global Equity Absolute Return | 0.70% |

| ELEVA Global Bonds Opportunities | 0.65% |

| Cigogne UCITS Credit Opportunities | 0.48% |

DNCA Invest Alpha Bonds

|

0.44% |

Exane Pleiade

|

0.32% |

| Candriam Bonds Credit Alpha | 0.26% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| RAM European Market Neutral Equities | -0.16% |

| Fidelity Absolute Return Global Equity Fund | -0.39% |

Ce secteur tend à surperformer lorsque l’inflation et les taux d’intérêt baissent...

La demande croissante dans le secteur de la santé exerce une pression importante pour assurer une meilleure sécurité et résilience. La santé mondiale évolue à un rythme rapide, poussée par l'innovation et les nouvelles technologies. Ces développements vont bouleverser les marchés existants, créant ainsi de nouvelles opportunités pour les investisseurs.

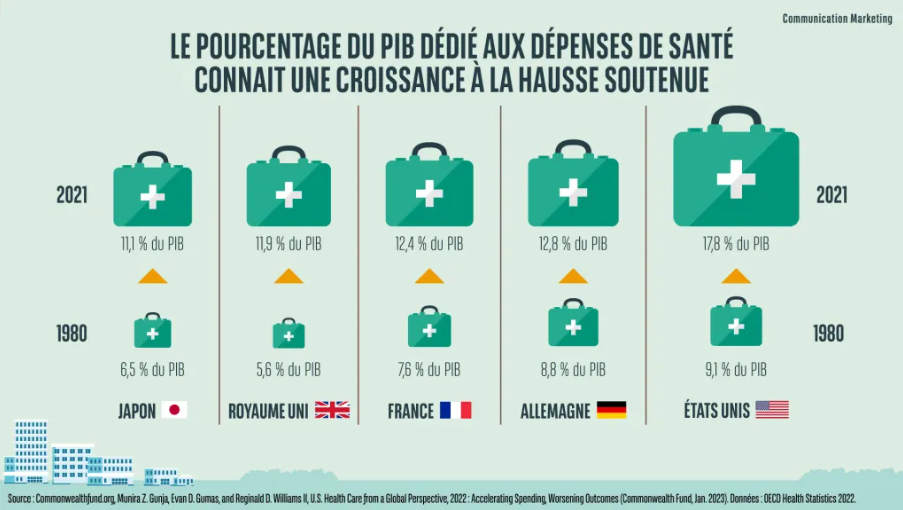

Les dépenses de santé augmentent plus rapidement que le PIB mondial, atteignant 6,26 % d'ici 2029, contre 6,08 % actuellement. Plusieurs facteurs alimentent cette demande : le vieillissement de la population, l'augmentation des maladies liées à l'obésité et les innovations thérapeutiques pour les maladies incurables. Il existe également une corrélation étroite entre le PIB par habitant et les dépenses de santé, ce qui renforce la demande dans les économies émergentes.

Innovations biopharmaceutiques : un moteur clé

Le secteur biopharmaceutique est à l'aube de révolutions majeures, notamment grâce à la baisse spectaculaire du coût du séquençage génétique. Des avancées dans l'administration des médicaments et l'utilisation de l'intelligence artificielle permettent désormais des traitements plus précis. Les biomarqueurs, les biopsies liquides et la manipulation de l'ADN ouvrent des perspectives inédites dans la lutte contre les cancers et maladies auto-immunes.

Les innovations technologiques bouleversent également les méthodes de traitement. La miniaturisation des dispositifs médicaux et l'IA (Intelligence Artificielle) permettent de mieux gérer des maladies chroniques, comme le diabète, avec des dispositifs en circuit fermé. De plus, les progrès dans les technologies chirurgicales robotisées et l’impression 3D devraient améliorer les soins post-opératoires et la fabrication d’organes pour la transplantation.

Un défi pour les investisseurs

L'évolution rapide du secteur et les innovations complexes créent des opportunités mais aussi des défis. Une approche « bottom-up » et une analyse fondamentale rigoureuse sont essentielles pour identifier les gagnants et perdants. Bien que 2023 ait été une année difficile pour les valeurs de la santé, les perspectives sont plus favorables avec des valorisations attrayantes, selon la société de gestion.

La réponse de BNPP AM : BNP Paribas Healthcare Innovators

Jon Stephenson, gérant du fonds, insiste :

Jon Stephenson, gérant du fonds, insiste :

« On doit être investi dans la partie innovante du marché ». D’une part, c’est là que se crée la valeur. De l’autre, la partie non innovante, dans un marché comme la santé, est amenée à végéter. C’est bien l’objectif de BNP Paribas Healthcare Innovators avec une partie du portefeuille investie sur la Med tech et la biotechnologie. Attention, ce fonds n’est pas non plus un fonds de petites et moyennes capitalisations d’ultra croissance. Il y a aussi de l’innovation dans les sociétés de Big Pharma. Novo Nordisk et Elly Lily en sont de parfaits exemples.

Le gérant porte une attention particulière à se différencier de l’indice avec une active share supérieure à 65%. L’objectif est bien de surperformer sur longue période grâce à des choix de valeurs.

Enfin, même si le « market timing » est toujours difficile, le gérant souligne que le secteur de la santé tend à surperformer lorsque l’inflation et les taux d’intérêt baissent, soit exactement l’environnement actuel.

Article rédigé par H24 Finance. Tous droits réservés

Les meilleurs fonds petites et moyennes capitalisations pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 30 janvier 2026

Publié le 30 janvier 2026

Voici ce que H24 a fait pour vous...

Depuis 15 ans, nous écrivons des articles sur les meilleurs acteurs de la gestion d'actifs.

Publié le 30 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.02% |

| Regnan Sustainable Water & Waste | 4.29% |

| BDL Transitions Megatrends | 2.99% |

| Dorval European Climate Initiative | 2.47% |

| Triodos Global Equities Impact | 1.52% |

| Storebrand Global Solutions | 1.44% |

| EdR SICAV Euro Sustainable Equity | 1.22% |

| Palatine Europe Sustainable Employment | 1.17% |

| Triodos Impact Mixed | 0.99% |

| Ecofi Smart Transition | 0.87% |

| R-co 4Change Net Zero Equity Euro | 0.68% |

| Echiquier Positive Impact Europe | 0.62% |

| DNCA Invest Sustain Semperosa | 0.34% |

| La Française Credit Innovation | 0.22% |

| Triodos Future Generations | -0.73% |