| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8148.89 | +0.99% | -0.01% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 2.57% |

| ELEVA Absolute Return Dynamic | 1.93% |

| Alken Fund Absolute Return Europe | 1.50% |

| Pictet TR - Atlas | 1.26% |

| H2O Adagio | 1.24% |

| Candriam Absolute Return Equity Market Neutral | 1.14% |

| M&G (Lux) Episode Macro Fund | 0.90% |

| Sienna Performance Absolue Défensif | 0.69% |

Syquant Capital - Helium Selection

|

0.68% |

| Pictet TR - Sirius | 0.64% |

Exane Pleiade

|

0.45% |

| AXA WF Euro Credit Total Return | 0.42% |

| ELEVA Global Bonds Opportunities | 0.35% |

| Fidelity Absolute Return Global Equity Fund | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.31% |

| Cigogne UCITS Credit Opportunities | 0.25% |

DNCA Invest Alpha Bonds

|

0.24% |

| Candriam Bonds Credit Alpha | 0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.10% |

| BNP Paribas Global Absolute Return Bond | -0.30% |

| RAM European Market Neutral Equities | -1.81% |

Connaissez-vous le secret de la gestion small caps de cette société ?

Qu’y a-t-il derrière cette approche ?

H24 a posé la question à Louis de Fels, directeur général en charge de la gestion collective de Gay-Lussac Gestion.

Pourquoi avoir bâti votre démarche d’investissement sur les critères de low vol-low beta (faible volatilité, faible beta) ?

Pourquoi avoir bâti votre démarche d’investissement sur les critères de low vol-low beta (faible volatilité, faible beta) ?

Louis de Fels

Nous avons choisi ces deux critères parce qu’ils permettent d’être en adéquation avec notre philosophie de gestion qui est de chercher à offrir de la récurrence de performance en prenant le moins de risque possible. L’objectif de la plupart de nos fonds est d’offrir cette récurrence de performance pour bénéficier sur le long terme de la beauté des intérêts composés. Dans nos fonds Microcaps, cela se traduit par un objectif à 7% par an, équivalent au doublement du capital tous les dix ans. Dans notre fonds flexible, la cible est de 5% annualisés avec un budget de risque de 7% de volatilité.

Quel est le profil des valeurs à low vol-low beta ?

Quel est le profil des valeurs à low vol-low beta ?

Louis de Fels

Notre approche revient à investir dans le style qualité. La qualité en matière de gestion correspond au style GARP (growth at a reasonable price) qui recherche la récurrence dans la génération de flux de trésorerie disponible, des bilans solides et de forts retours sur capitaux employés. A ces critères financiers s’ajoutent celui du management qui doit être d’excellent niveau.

Quels résultats donne cette stratégie aux micro et small caps ?

Quels résultats donne cette stratégie aux micro et small caps ?

Louis de Fels

Le résultat de cette stratégie est paradoxal, avec une efficacité encore plus forte dans les petites et microcaps. En théorie, la performance boursière augmente avec la prise de risque. Il y a un vieil adage dans la littérature financière « High risk, high reward. Low risk, low reward » qui a fini par être démenti. Le fondateur et gérant des fonds Conservative Equities de Robeco, Pim Van Liet, l’a démontré : l'investissement en petites capitalisations peu volatiles aboutit à des performances étonnamment élevées, bien meilleures que celles générées par les actions les plus risquées.

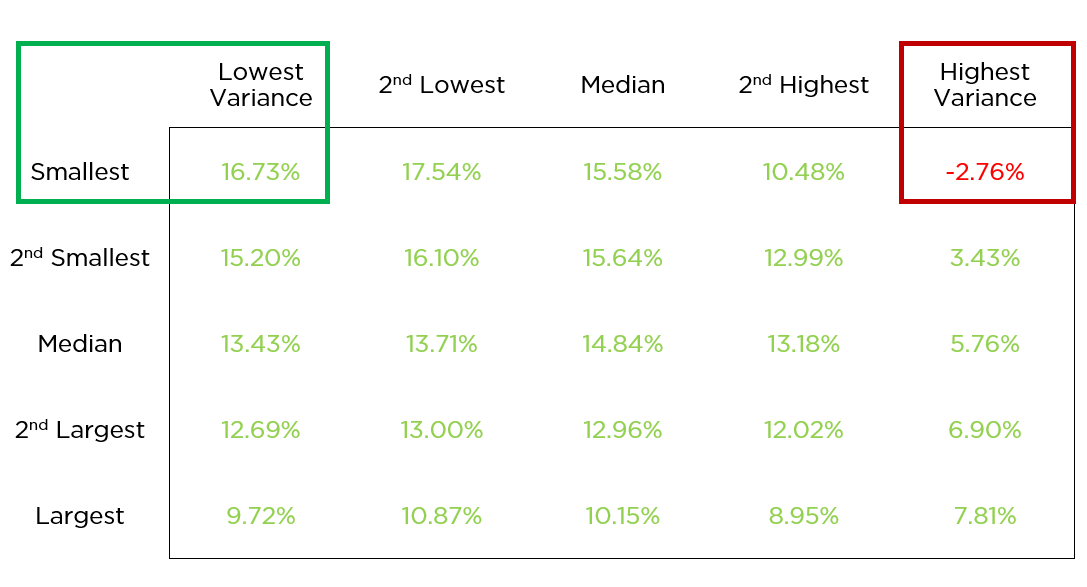

Performances annualisées des SM caps américaines (juil. 1963 – déc.2018)

Source : Etude publiée sur Seeking Alpha et Finance Academie

C’est sur ce principe fondamental que nous gérons nos fonds avec un historique qui remonte à 2007 pour notre fonds Gay-Lussac Mirocaps.

Copyright H24 Finance. Tous droits réservés.

Vous disposez de l’opportunité de rendre le durable désirable...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 22 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 5.35% |

| M Climate Solutions | 3.32% |

| Triodos Global Equities Impact | 2.53% |

| BDL Transitions Megatrends | 2.52% |

| Dorval European Climate Initiative | 1.99% |

| Palatine Europe Sustainable Employment | 1.45% |

| Triodos Impact Mixed | 1.31% |

| Storebrand Global Solutions | 1.01% |

| Ecofi Smart Transition | 0.73% |

| EdR SICAV Euro Sustainable Equity | 0.61% |

| Echiquier Positive Impact Europe | 0.39% |

| DNCA Invest Sustain Semperosa | 0.24% |

| La Française Credit Innovation | 0.18% |

| R-co 4Change Net Zero Equity Euro | -0.15% |

| Triodos Future Generations | -0.36% |