| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8313.24 | -0.18% | +2.01% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Pictet TR - Atlas | 1.73% |

| Alken Fund Absolute Return Europe | 1.66% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| ELEVA Global Bonds Opportunities | 1.17% |

| AXA WF Euro Credit Total Return | 1.16% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

Des marchés financiers moroses : quelles perspectives pour 2019 ?

De gauche à droite : Eric Turjeman, Stéphane Bergounioux (modérateur), Eric Bertrand, Jean-Marie Mercadal

Le ralentissement synchronisé de l’économie mondiale alimente un climat anxiogène sur les marchés financiers. Les craintes de récession étant écartées, l’année 2019 devrait offrir de belles opportunités sur le crédit et les actions européennes.

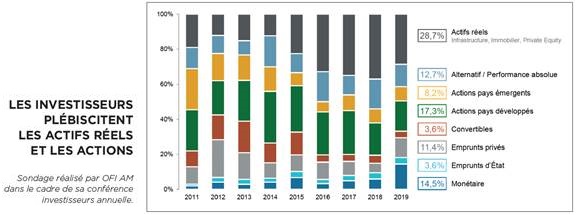

L’année 2019 ne s’annonce pas sous les meilleurs auspices pour les marchés financiers. Le ralentissement synchronisé de l’économie mondiale nourrit en effet « un climat très anxiogène », selon Jean-Marie Mercadal, Directeur Général Délégué en charge des gestions chez OFI AM. « Pour 2019, la tentation est forte de voir le monde en noir vu l’accumulation de mauvaises nouvelles », ajoute-t-il, citant la guerre commerciale sino-américaine ou encore le « Brexit ». Malgré cette morosité ambiante, plusieurs éléments sont de nature à positiver : faiblesse des taux d’intérêt, baisse du prix du pétrole, absence de bulle de valorisation. « Nous avons un scénario central plutôt constructif car nous ne sommes pas à l’aube d’une récession. Beaucoup de classes d’actifs ne nous semblent pas trop chères à l’heure actuelle », insiste Jean-Marie Mercadal.

Attrait pour le crédit

Ce ralentissement économique mondial présente un avantage de taille : les taux d’intérêt aux États-Unis et en Europe devraient rester bas ou, du moins, ne pas remonter trop vite. « Les Banques Centrales vont être très pragmatiques. Nous sommes dans une phase de ralentissement cyclique de l’économie, pas dans une phase de récession. Sauf que dans les cours de certains actifs, on est déjà en train d’anticiper une récession. Les Banques Centrales marchent donc sur des œufs», note Eric Bertrand, Directeur des gestions Taux, Diversifiées et Quantitatives chez OFI AM. La Réserve fédérale américaine devrait ainsi procéder à une hausse des taux, voire deux au maximum en 2019. Quant à la Banque Centrale Européenne (BCE), « nous n’anticipons rien avant le quatrième trimestre 2019 », avance Eric Bertrand qui table « sur une petite hausse des taux directeurs fin 2019, voire plutôt au premier trimestre 2020 ».

Dans cet environnement, le crédit retrouve de l’attractivité, en particulier le segment Investment Grade « que nous trouvions trop cher l’année dernière », rappelle Éric Bertrand. L’annonce de la fin du Quantitative Easing de la BCE a en effet entraîné un réécartement des spreads qui « nous fait retrouver des niveaux acceptables en termes de primes de risque », juge-t-il. « Le crédit Investment Grade est donc une classe d’actifs que nous aimons bien sans, toutefois, passer à surpondéré en raison d’une potentielle remontée des taux », précise-t-il.

De même, le High Yield devrait retrouver grâce aux yeux des investisseurs. « Compte tenu du cycle, du fait que l’ensemble des taux vont rester bas, que les entreprises ne sont pas endettées et que les fondamentaux ne sont pas inquiétants, nous sommes nettement acheteurs sur le crédit High Yield ».

Certes, nous pouvons avoir un sujet de liquidité sur cette classe d’actifs. Pour cette raison, nous préférons les produits à horizon qui ne nous obligent pas à nous confronter à la liquidité de marché à tout moment », explique Eric Bertrand.

Les valeurs cycliques renouent avec leur niveau de valorisation de 2008

Des valeurs européennes massacrées

Côté actions, l’heure est à la sélectivité après une année 2018 marquée par une chute de 20 % des marchés. « C’est assez inédit », n’a pas caché Eric Turjeman, Directeur des gestion Actions et Convertibles chez OFI AM. « Sur les 25 dernières années, à 6 reprises nous avons connu une baisse de 20 % ou plus des marchés actions. En 2001, avec la bulle internet, et en 2009, avec la crise des subprimes, la baisse avait même atteint ou dépassé les 50 % ! », rappelle-t-il. Difficile de dire si les marchés sont à l’aube d’un scénario digne de celui de 2001 ou 2009. Toutefois, dans un contexte de ralentissement conjoncturel, « il est logique d’avoir des soubresauts sur les marchés », précise-t-il.

Cette baisse des marchés actions a tiré les valorisations vers le bas. « Aux États-Unis, le PER de l’indice S&P 500 tourne autour de 15, soit dans les normes historiques. L’Europe est encore moins chère, avec un PER autour de 12, ce qui est très bas d’un point de vue historique, avec des dividendes autour de 4 % », note Jean-Marie Mercadal. Les valeurs européennes restent donc particulièrement attractives.

Les doutes sur la croissance de la part des opérateurs ont toutefois créé une dichotomie entre valeurs défensives et valeurs cycliques. « Les investisseurs qui craignent une récession vont avoir tendance à se tourner vers les valeurs défensives qui offrent davantage de visibilité sur leur profit, et une moindre volatilité que les valeurs cycliques. Toutefois il ne faut pas confondre risque et volatilité. Si ces valeurs sont moins volatiles elles ne sont pas pour autant moins risquées », rappelle Eric Turjeman. Les valeurs cycliques pourraient donc retrouver du crédit. « Ces valeurs ont été sanctionnées, voire massacrées. En termes de valorisations, elles sont revenues à leurs niveaux de 2000 ou de 2008, soit au niveau de la récession. Des niveaux anormalement bas. Si on ne croit pas à la récession, ce qui est notre cas, nous pensons qu’il y a du potentiel sur les valeurs européennes et notamment sur les valeurs cycliques », conclut Eric Turjeman.

Pour en savoir plus sur les fonds OFI Asset Management, cliquez ici.

Publié le 11 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 4.19% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

Palatine Europe Sustainable Employment

|

3.19% |

| Echiquier Positive Impact Europe | 3.08% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.32% |