| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8402.72 | +1.08% | +3.06% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Alken Fund Absolute Return Europe | 1.76% |

| Pictet TR - Atlas | 1.73% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.17% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.04% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.86% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

🕵️♂️ Enquête : 99% des CGP considèrent l’allocation d’actifs comme primordiale dans leur process, mais comment s’y prennent-ils ?

Pour relire la première partie de l'enquête concernant les principales problématiques des CGP, cliquez ici.

-

Les OPCVM sont de loin le support préféré des CGP, présents dans la quasi-totalité des contrats.

-

Les fonds Euro sont toujours fortement présents dans les allocations (89%)... malgré les performances en baisse. Les rendements obligataires proches de 0% n’y sont pas pour rien.

-

Le client n’intervient que peu dans les décisions d’arbitrages… seulement 6% des répondants effectuent des arbitrages à la suite d’une demande client

-

Les marchés restent le facteur déclenchant : 69% des arbitrages sont effectués à la suite d’un mouvement de marchés, et seulement 10% après des entretiens gérants. Cela est d’autant plus important chez ceux qui font leurs allocations en interne chez qui cette proportion est de 77% (versus 35% pour ceux qui ont recours à la gestion pilotée par exemple).

-

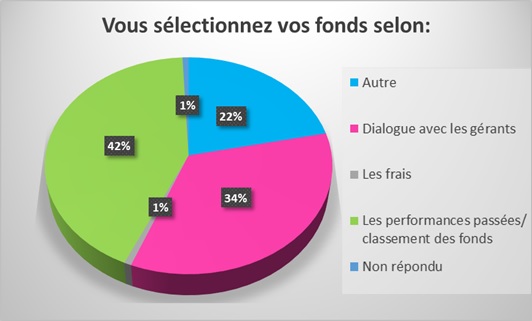

« Choisir les bons fonds » (i.e. les fonds avant l’allocation d’actifs et non l’inverse) ressort comme le critère numéro 1 de la pertinence d’une allocation d’actifs pour 11% des répondants : pas une excellente nouvelle, d’autant plus que 42% retiennent les performances passées comme baromètre de qualité… On appréciera le gage de sincérité des sondés.

-

Seulement 1% se soucient des frais… à prendre avec des pincettes, car parmi 22% des répondants, on retrouvera ceux qui se refusent à isoler « un seul critère majeur ». En outre, cet intérêt (pour les frais) n’a été exprimé que par ceux qui utilisent des profils prédéfinis par les assureurs.

Ce qu’il faut retenir :

Deux grandes "surprises" :

-

La présence marginale des frais dans la réflexion des CGP interrogés….

-

Malgré le disclaimer présent dans toutes les plaquettes des sociétés de gestion « les performances passées ne préjugent pas des performances futures » … celles-ci conditionnent toujours les décisions des CGP.

Copyright H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

| Echiquier Positive Impact Europe | 3.08% |

Palatine Europe Sustainable Employment

|

3.05% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.32% |