| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

Dette de restitution du quasi-usufruitier : comment « optimiser l’optimisation » ?

Jean-Christian GEY, Notaire, et Delphine KELHETTER, Notaire Assistant

Un exemple chiffré vaut mieux qu’un long discours :

Je suis divorcé, j’ai 65 ans et deux enfants. Chacun de mes enfants a 3 enfants.

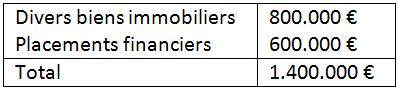

Mon patrimoine se compose comme suit :

Mes revenus sont confortables, ce qui me permet de ne pas consommer les intérêts générés par mes investissements financiers, lesquels servent un rendement de 2% nets de prélèvements.

Dans 15 ans, la capitalisation de mes placements financiers avoisinera les 800.000 €.

-

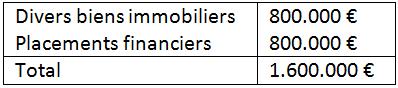

1ère hypothèse : je n’anticipe pas la transmission

Ma succession comprendra dans 15 ans :

Les droits de succession s’élèveront à 305.000 € environ.

-

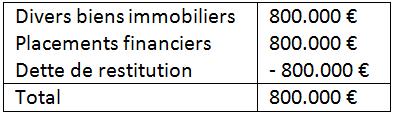

2ème hypothèse : je donne la nue-propriété de mes placements financiers avec réserve de quasi-usufruit

Le coût fiscal de la donation sera d’environ 28.000 €.

J’indexe ma dette de restitution de telle sorte qu’elle suivra l’évolution de la valeur de rachat.

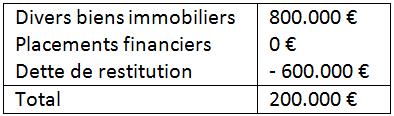

Ma succession comprendra dans 15 ans :

Les droits de succession s’élèveront à 116.000 € environ en supposant que j’ai eu le bon goût de décéder après que mes enfants aient recouvré leur abattement.

Le gain fiscal de l’opération sera donc de l’ordre de 161.000 € (305.000 - 28.000 – 116.000).

-

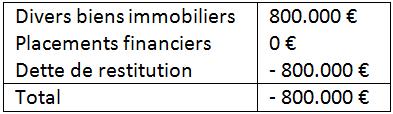

3ème hypothèse : même opération suivie d’un réinvestissement des capitaux sur un contrat d’assurance-vie dont mes enfants seront bénéficiaires par parts égales

Ma succession comprendra dans 15 ans :

La valeur de rachat de mon contrat d’assurance-vie sera à terme d’environ 800.000 €. Mes enfants paieront au total environ 99.000 € de prélèvement au titre de l’article 990 I CGI.

Le coût fiscal de la transmission aura été de 127.000 €, soit un gain de 178.000 € (245.000 - 28.000 – 99.000) par rapport à l’hypothèse 1 et un gain de 17.000 € par rapport à l’hypothèse 2.

J’ai évité de gâcher l’imputation de ma dette de restitution.

Désigner mes enfants bénéficiaires à titre onéreux n'apporterait rien, au contraire. La valeur de rachat ne sera pas taxable, à hauteur de la dette de restitution (BOI-TCAS-AUT-60, § 30) mais la dette de restitution ne serait alors pas déductible de la succession (BOI-ENR-DMTG-10-40-20-10, § 360). L'actif taxable de la succession sera alors de 800.000 € soit des droits de succession d'environ 116.000 €, comme dans la 2ème hypothèse.

L'administration ne pourrait-elle pas justement prétendre que la désignation des enfants comme bénéficiaires a pour objectif d'éteindre la dette de restitution et est donc implicitement faite à titre onéreux ? C'est une position qu'elle a tenté de défendre mais qui pour l'instant a été rejetée à plusieurs reprises par les juges du fond : il n'existe aucune présomption que le contrat d'assurance vie a été souscrit à titre onéreux (CA DOUAI, 1ère Ch. Sect. 1, 22 oct 2015) ;

"la manière dont l'usufruitier utilise les fonds dont il a la disposition est indifférent au principe même de la dette de restitution et que la désignation de son héritier comme bénéficiaire des contrats ne constitue pas un moyen de paiement anticipée de la dette de l'usufruitier"

CA DOUAI, 1ère Ch. Sect. 1, 12 Mai 2016).

- Comment optimiser l’optimisation ?

Le schéma d’optimisation ci-dessus est relativement simple et efficace.

Est-il perfectible ? Oui dans mon cas.

Le mode d’emploi est le suivant :

Je donne et je place en assurance-vie, dans les mêmes conditions que ci-dessus, à deux détails près : je n’indexe pas la dette de restitution et je désigne mes 6 petits-enfants bénéficiaires à charge pour eux de payer à leurs parents la dette de restitution que je dois.

Ma succession comprendra dans 15 ans :

Aucun droit de succession ne sera dû.

Chaque petit-enfant sera redevable exonéré de toute perception, n’ayant reçu que 133.000 € taxables chacun.

Chaque petit-enfant aura reçu, après paiement de la dette de restitution, un montant net de 33.000 €.

Mes enfants auront reçu sans fiscalité 600.000 € de paiement de dette de restitution, et 800.000 € d'actif de succession. Ils auront donc reçu chacun un montant net de 700.000 €, soit 50.500 € de moins que dans l'hypothèse 3, mais auront anticipé une transmission au profit de leur enfant pour 99.000 €.

Le gain fiscal ressortira à 270.000 € par rapport à ma situation actuelle, et à 99.000 € de mieux que dans la meilleure des organisations ci-dessus.

Pourquoi ne pas indexer la dette de restitution ? Pour justifier d’un intérêt autre que fiscal pour les bénéficiaires du contrat. Il serait évidemment difficile de prétendre que les petits-enfants ont un intérêt si le montant qu’ils perçoivent est équivalent à la dette qu’ils doivent régler.

Quant à la validité d’une charge imposée au bénéficiaire, elle ne fait aucun doute depuis la décision de la 1ère chambre civile de la Cour de cassation du 8 décembre 1987 : « la stipulation pour autrui n’exclut pas, dans le cas d’acceptation par le bénéficiaire, qu’il soit tenu de certaines obligations ».

Le raisonnement est imparable : j’aurai transmis un patrimoine de 1.600.000 € pour un coût de 28.000 € sans le moindre risque fiscal.

Jean-Christian GEY – Notaire

DU Gestion de patrimoine – Clermont Ferrand

Master 2 Droit Fiscal Approfondi – Paris Dauphine

DU Gestion internationale de patrimoine – Clermont Ferrand

Delphine KELHETTER – Notaire assistant

DU Gestion de patrimoine – Clermont Ferrand

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |