| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8305.02 | -0.43% | +1.92% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Deux graphiques montrant les limites de « l'effet Trump » sur les actions et l'immobilier…

Actions américaines : moins attractives que les obligations

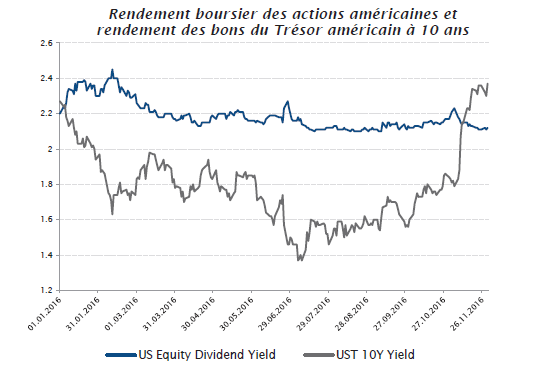

Depuis le mois de novembre, en termes de rendement brut, les actions américaines sont redevenues moins attractives que les obligations à 10 ans de l’Etat américain :

Comparaison entre le rendement des obligations d'Etat américaines à 10 ans et du rendement (dividende) des actions américaines. Source : SYZ AM.

L’équipe d’analyse économique de SYZ AM commente : « Les taux d’intérêt ont continué leur ascension en novembre, propulsant les taux des obligations d’État d’échéances lointaines à leur niveau le plus élevé depuis le printemps dernier, tandis que les actions américaines ont atteint de nouveaux sommets ».

« Ce contexte de croissance et d’inflation a également tiré les taux nominaux vers le haut en perspective de politiques monétaires moins accommodantes (…) ».

« Dans ces circonstances, le rendement des bons du Trésor américain à 10 ans a progressé de 53 pb, atteignant 2,37% à la fin du mois [de novembre], et surpasse désormais celui des actions américaines [selon le] rendement boursier du S&P 500 estimé par Datastream ».

En cas de maintien de cette situation, il est utile de garder en tête que les investisseurs pourraient être amenés au cours de l’année prochaine à modifier leur allocation d’actifs au détriment des actions américaines et au bénéfices des obligations qui offrent de nouveau un rendement intéressant.

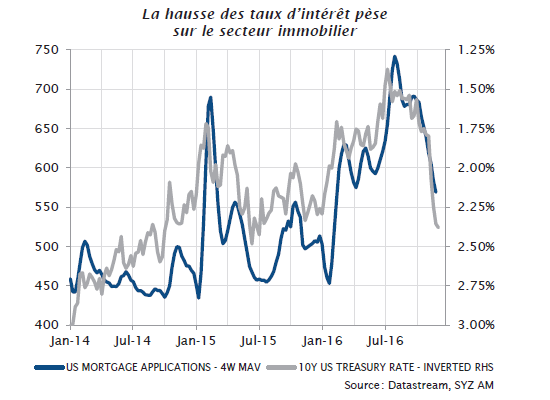

Immobilier américain : freiné par la hausse des taux

SYZ AM met également en exergue, dans le secteur immobilier, la récente chute de la demande de prêts hypothécaires aux Etats-Unis, directement liée à la remontée des taux :

Evolution de la demande de prêts hypothécaires aux Etats-Unis (en bleu, échelle de gauche) et du niveau des taux (en gris, échelle de droite inversée).

Source : SYZ AM.

Pour SYZ AM, « La récente hausse des taux d’intérêt et, surtout, son impact sur la dynamique positive de l’immobilier pèseront sur la consommation [en 2017]. En effet, les demandes de prêts immobiliers sont déjà moins nombreuses ».

« Le crédit à la consommation devrait lui aussi pâtir de ce relèvement. Ainsi, l’an prochain, les retombées des mesures de relance budgétaire/du durcissement des conditions d’octroi des prêts sur le PIB total pourraient se révéler moins spectaculaires que prévu ».

Les économistes et analystes de la société de gestion restent en conséquence prudents pour l’an prochain. Ces derniers reconnaissent que « tous les indicateurs économiques sont passés au vert aux États-Unis » et que « le risque de détérioration pesant sur les prévisions de croissance a sensiblement diminué », mais soulignent que « le niveau de la croissance potentielle s’avère peu prometteur et la hausse des taux d’intérêt risque d’affecter l’économie américaine, hautement sensible à leur évolution ».

Copyright H24 Finance. Tous droits réservés.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.15% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

Palatine Europe Sustainable Employment

|

2.46% |

| Storebrand Global Solutions | 2.31% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |