| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8313.24 | -0.18% | +2.01% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Pictet TR - Atlas | 1.73% |

| Alken Fund Absolute Return Europe | 1.66% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.17% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.04% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.86% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

Est-ce le moment de revenir sur l'or et le secteur aurifère ?

Depuis le début de l’année, la baisse est respectivement de -18% en EUR / -22% en USD pour l’indice et de -4% en EUR /-9% en USD pour le cours de l’or.

L’essentiel de la baisse du secteur est donc récente et est liée au cours de l’once d’or qui a touché un point bas à 1160$/oz au cours de la séance du 16/08/18 avant de clôturer à 1175$/oz, des niveaux qui n’avaient pas été touchés depuis début 2017.

Quel est le contexte ?

Depuis le 16/12/2015, la Réserve Fédérale américaine a procédé à 7 hausses de ses taux directeurs, par paliers de 25bp (1 en 2015, 1 en 2016, 3 en 2017, 2 pour le moment en 2018 avec une anticipation de 2 autres d’ici la fin de l’année), mais avec un discours de la Fed restant prudent quant au rythme de hausses de taux. Un environnement qui aurait pu être pénalisant pour le cours de l’or, le métal jaune réagissant typiquement négativement aux hausses de taux.

Cependant, depuis la première hausse de taux directeur, l’once d’or a progressé de 11% en USD (7% en EUR), tout en évoluant dans une fourchette de prix comprise entre 1150 et 1350$/oz. Cette bonne résistance s’explique essentiellement par le retour timide mais graduel de l’inflation, qui permet aux taux réels de rester sur des niveaux qui ne sont pas pénalisants pour l’or. Ce qui est actuellement le cas avec un taux américain à 2 ans (US Govt 2 year Yield) à 2,6%, alors que la core inflation - c’est-à-dire une inflation à laquelle on a retiré certains éléments fluctuants - (US CPI less Food & Energy) est à 2,4% (au 31 juillet 2018).

Quelles sont les explications ?

La baisse récente de l’or s’explique essentiellement par un retour d’intérêt pour l’USD, avec en parallèle une certaine perte de confiance pour les autres devises : la livre sterling (GBP) souffre d’une augmentation du risque lié au Brexit, l’EUR est pénalisé par le contexte politique - Italie notamment - et les devises émergentes par la guerre commerciale sur les tarifs douaniers enclenchée par les Etats-Unis, et enfin plus récemment avec l’effondrement de la TRY (Livre Turque). Ces mouvements ont favorisé l’USD en qualité de valeur de refuge, notamment au détriment de l’once d’or qui n’a pas joué son rôle de protection habituel.

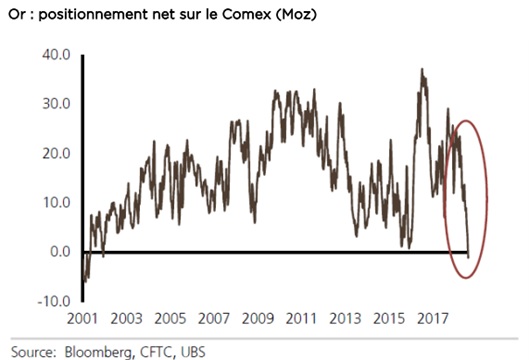

Cet environnement peu positif a été accentué par des mouvements de vente sur les marchés physique et financier. Les investisseurs, qui étaient revenus sur les ETF Or en 2016 et 2017, ont réduit leurs positions au cours des 2/3 derniers mois. Le stock détenu, à 70,25Moz (au 17/08/18, source UBS), a ainsi perdu près de 2% (1,37Moz) de ses encours depuis le début de l’année, alors que les flux étaient encore en hausse à fin mai. Les négociateurs (traders) sur le New York Commodities Exchanges (Comex) ont largement contribué à accentuer la baisse. Si le net de leurs positions vendeuses et acheteuses est pratiquement toujours positif - cf. graphique ci-dessous - la position est devenue « nette vendeuse » le 14 août, et ce pour le première fois depuis avril 2001. Il est fort probable que le prochain mouvement de ces traders consiste à couvrir leurs positions vendeuses, ce qui devrait ainsi contribuer à un rebond de l’or.

Quelles conclusions ?

La classe d’actif liée à l’or n’est généralement pas la plus attractive (pas de rendement sur le métal, dividendes des sociétés assez faibles) et de ce fait est souvent réservée à des spécialistes ou des investisseurs ayant vécu de graves crises financières et qui comprennent l’intérêt de conserver une certaine forme d’assurance dans leurs portefeuilles.

Néanmoins, au vu de la baisse récente, le secteur de l’or nous semble avoir un risque de baisse limité pour un certain potentiel de rebond.

Dans l’agitation boursière de l’été, le secteur mérite probablement qu’on s’y ré-intéresse.

Source : Edmond de Rothschild AM

Pour en savoir plus sur les fonds Edmond de Rothschild AM, cliquez ici.

Publié le 11 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 4.19% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

| Echiquier Positive Impact Europe | 3.08% |

Palatine Europe Sustainable Employment

|

3.05% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.32% |