| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8066.68 | -1.06% | -1.02% |

| Pour en savoir plus, cliquez sur un fonds | |

| ELEVA Absolute Return Dynamic | 4.18% |

| Pictet TR - Atlas Titan | 3.05% |

| H2O Adagio | 1.64% |

| Pictet TR - Sirius | 1.52% |

| Pictet TR - Atlas | 1.50% |

| Alken Fund Absolute Return Europe | 1.50% |

Syquant Capital - Helium Selection

|

1.05% |

| Sienna Performance Absolue Défensif | 0.93% |

| AXA WF Euro Credit Total Return | 0.81% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.80% |

| Candriam Absolute Return Equity Market Neutral | 0.76% |

Exane Pleiade

|

0.73% |

| ELEVA Global Bonds Opportunities | 0.50% |

| Cigogne UCITS Credit Opportunities | 0.48% |

| Jupiter Merian Global Equity Absolute Return | 0.39% |

DNCA Invest Alpha Bonds

|

0.30% |

| Fidelity Absolute Return Global Equity Fund | 0.23% |

| Candriam Bonds Credit Alpha | 0.21% |

| BNP Paribas Global Absolute Return Bond | -0.09% |

| RAM European Market Neutral Equities | -0.73% |

Etude Morningstar : Fusion-acquisition dans la gestion d’actifs européenne

« Le secteur européen de la gestion d'actifs est confronté à une pression concurrentielle croissante, notamment de la part de grandes sociétés américaines. Alors que des transactions très médiatisées, telles que l'acquisition d'AXA Investment Managers par BNP Paribas et le projet de fusion de Natixis Investment Managers avec Generali Investments, pourraient donner l'impression d'une accélération de la consolidation dans le secteur de la gestion d'actifs, notre analyse de l'activité de fusion-acquisition parmi les principaux gestionnaires d'actifs en Europe révèle une autre conclusion. La consolidation en Europe reste limitée, la plupart des sociétés privilégiant la croissance organique - élargissement de l'offre de produits, des capacités et de l'efficacité opérationnelle - plutôt que les fusions-acquisitions.

Lorsque les entreprises ont procédé à des fusions-acquisitions, notre étude montre qu'elles n'ont pas toujours apporté d'améliorations significatives en termes de performance des investissements ou de réduction des coûts pour les investisseurs. La pression sur les frais - en particulier pour les produits passifs - reste intense pour toutes les stratégies. La réduction des frais tient davantage aux forces du marché qu'à la consolidation.

À l'avenir, les sociétés focalisées sur l'innovation, la transformation numérique et les solutions personnalisées plutôt que sur la taille devraient sortir gagnants. Une consolidation sélective peut se poursuivre, mais les stratégies de croissance agiles et axées sur le client sont probablement mieux positionnées pour façonner l'avenir du secteur », a commenté Monika Calay, directrice de la recherche sur les gérants au Royaume-Uni chez Morningstar.

Les principales conclusions de Morningstar sont les suivantes :

-

Nous avons classé chaque entreprise dans l'un des trois profils de croissance stratégique :

-

Développeurs organiques (55 sociétés),

-

Consolidateurs (28 sociétés)

-

et Acquéreurs opportunistes (16 sociétés),

En fonction de leur activité de fusion-acquisition au cours de la dernière décennie. Cette répartition montre que, bien qu'une partie importante des gestionnaires d'actifs européens s'engagent dans des activités de fusion-acquisition, la majorité d'entre eux privilégie toujours la croissance organique par rapport aux opérations d’acquisition.

-

À l'heure actuelle, la plupart des fusions-acquisitions consistent en de petites transactions, les grandes opérations de transformation restant rares. Par conséquent, le rythme réel de la consolidation a été mesuré et opportuniste.

-

Les gestionnaires d'actifs procèdent à des fusions-acquisitions pour réaliser des économies d'échelle, accéder à de nouveaux marchés et segments de clientèle sans le long processus de développement organique. Les entreprises utilisent également les fusions et acquisitions pour acquérir rapidement des capacités d'investissement spécialisées, en particulier dans les produits alternatifs et les domaines émergents tels que l'investissement durable. Enfin, la consolidation aide les entreprises à se positionner en tant que fournisseurs de solutions globales à une époque où les investisseurs institutionnels et les distributeurs réduisent leur liste de prestataires en matière de gestion d'actifs.

-

Les avantages de la consolidation mis en avant par les négociateurs sont souvent difficiles à concrétiser dans la pratique, les différentes parties prenantes - actionnaires, clients et employés - pouvant tirer des résultats différents d'une même transaction. La consolidation soulève cinq défis majeurs en matière d'intégration : une divergence culturelle, une complexité accrue du leadership, une perte de talents, des risques liés à la rationalisation des produits, ainsi que des économies d'échelle pouvant nuire à la performance.

-

Ces défis détournent souvent les dirigeants et le personnel des équipes d'investissement de leur responsabilité première, qui est de générer de la performance pour les clients et les détenteurs de fonds, ce qui explique la prudence des analystes de Morningstar lorsqu'ils évaluent des sociétés qui subissent des changements organisationnels importants.

-

Les analystes de Morningstar ont plus souvent attribué des notes positives pour le pilier « Société » aux Développeurs Organiques qu'aux Consolidateurs. Cette tendance reflète le fait que les Développeurs Organiques ont généralement des pratiques plus respectueuses des actionnaires et une culture d'investissement plus forte que les sociétés engagées dans de fréquentes fusions-acquisitions.

-

Notre analyse de trois grandes fusions européennes dans le domaine de la gestion d'actifs montre que les avantages de la consolidation restent souvent insaisissables, même pour les actionnaires des entreprises. Alors qu'Amundi a maintenu des flux positifs après les opérations de fusion avec, Janus Henderson et Aberdeen ont connu des sorties soutenues avant de procéder à des dépréciations d’actifs. Aucune n'a réussi à améliorer sa rentabilité de manière significative. Pour que les fusions-acquisitions soient couronnées de succès, il faut un alignement stratégique sur les marges économiques, une tarification appropriée et une exécution cohérente, autant d'éléments qu'il convient de mettre soigneusement en balance avec les alternatives d'investissement internes.

-

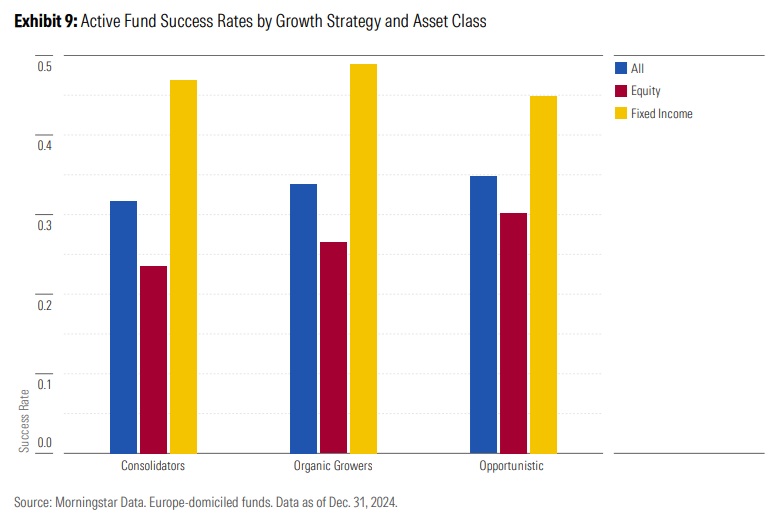

En examinant la performance des investissements dans l'ensemble du secteur, notre analyse n'a pas révélé de différences significatives entre les développeurs organiques, les consolidateurs ou les acquéreurs opportunistes. Nous avons examiné le nombre de fonds gérés activement qui ont à la fois survécu et surperformé les alternatives passives comparables au cours des cinq dernières années, à partir de 2019. Dans l’ensemble des groupes, les résultats ont été largement similaires - les fonds de chaque groupe (actif/passif) ont obtenu des résultats comparables dans les catégories actions et obligataires. Cela suggère que l'activité de fusion-acquisition n’a pas d'incidence significative sur les résultats des fonds pour les investisseurs, bien que l'impact spécifique de la consolidation reste difficile à isoler des autres facteurs affectant la performance.

-

Les économies présumées liées à la consolidation ne semblent pas se traduire systématiquement par une baisse des frais pour les investisseurs, toutes catégories de produits confondues. Le positionnement d'une entreprise sur le marché, sa proposition de valeur et sa gamme de produits semblent influencer les structures de frais plus fortement que sa croissance par acquisitions ou organique.

-

Par ailleurs, les frais des fonds passifs convergent pour les 3 groupes de sociétés, indépendamment de leur activité de consolidation, ce qui suggère que la forte concurrence sur un marché banalisé impacte davantage la tarification que le mode de développement des entreprises par acquisition ou de manière organique.

Actifs sous gestion des 100 premiers gestionnaires d’actifs européens par type de stratégie de développement et type/domicile de fonds

(en milliers de milliards USD)

Taux de succès des fonds actifs à surperformer les fonds passifs par classe d’actifs et approche de développement stratégique (2019-2024)

Pour en savoir plus

CLIQUEZ ICI

Même après 35 années d'existence, il reste une valeur sûre...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 28 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.07% |

| Dorval European Climate Initiative | 4.61% |

| Regnan Sustainable Water & Waste | 4.38% |

| BDL Transitions Megatrends | 4.18% |

| Palatine Europe Sustainable Employment | 2.82% |

| Ecofi Smart Transition | 2.60% |

| EdR SICAV Euro Sustainable Equity | 2.44% |

| DNCA Invest Sustain Semperosa | 1.90% |

| Storebrand Global Solutions | 1.81% |

| R-co 4Change Net Zero Equity Euro | 1.78% |

| Triodos Global Equities Impact | 1.72% |

| Echiquier Positive Impact Europe | 1.31% |

| Triodos Impact Mixed | 1.01% |

| La Française Credit Innovation | 0.28% |

| Triodos Future Generations | 0.00% |