| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8313.24 | -0.18% | +2.01% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Pictet TR - Atlas | 1.73% |

| Alken Fund Absolute Return Europe | 1.66% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| ELEVA Global Bonds Opportunities | 1.17% |

| AXA WF Euro Credit Total Return | 1.16% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.04% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.86% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

« Je dois absolument sortir du marché et me mettre en cash »

Ces dernières semaines, combien d’entre vous se sont posés la question suivante : « Est-ce qu’il faut sortir des marchés dans ce contexte incertain » ? Cette interrogation a peut-être même pris la forme d’une affirmation (sous l’emprise de la panique ?) : « Je dois absolument sortir du marché et me mettre en cash ».

Nous avons observé une recrudescence de ce sentiment, directement lié à la hausse de la volatilité des marchés à l’automne dernier.

Les investisseurs anxieux ont l’œil rivé sur les fonds en euros offrant une garantie en capital et se disent dans ce cas qu’un rendement de 1,5% semble préférable à une correction de marché.

Les investisseurs ont-ils intérêt à abandonner leurs allocations de long-terme en faveur du fonds en euros, certes sans risque, mais avec un potentiel de performance limité ? Il n’a jamais été facile de faire du « market timing » – mais la situation est-elle différente aujourd’hui ?

Mettons un instant de côté les aspects émotionnels et appuyons-nous sur les chiffres. Si l’on observe les périodes durant lesquelles les investisseurs ont le plus perdu d’argent cela permettrait aux investisseurs d’avoir une meilleure réflexion afin de mesurer l’impact de capituler ou non.

A prendre en compte avant tout arbitrage vers les actifs sans risque

Avant d’envisager un repositionnement sur le fonds en euros, les investisseurs doivent se poser les questions suivantes :

- A quelle fréquence les marchés ont-ils généré des performances négatives – et quelle en a été la durée ?

- Quel est mon degré de confiance dans le signal de vente, et quelle sera ma réaction en cas d’erreur de jugement ?

Il est vrai que les marchés de capitaux ont ponctuellement généré des pertes pour les investisseurs. Plus l’horizon d’investissement est court, plus cela est fréquent.

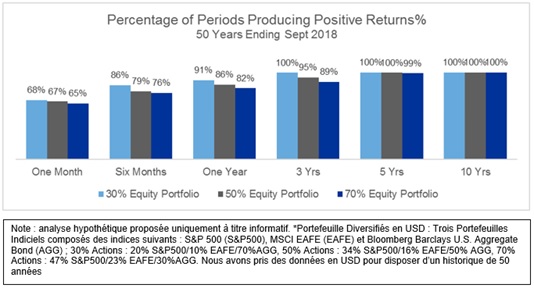

Si l’on s’intéresse aux 50 dernières années, les portefeuilles diversifiés ont généré des performances négatives durant environ un tiers des mois. Un mois sur trois dans le rouge correspond à une fréquence assez élevée. Pour les investisseurs avec un horizon d’investissement extrêmement court, un actif sans risque (fonds en euros, fonds monétaires, livrets bancaires) représente donc une option viable.

Si cet horizon d’investissement passe à un an, les portefeuilles diversifiés enregistrent des résultats négatifs dans 15% des cas. Ce qui peut représenter un risque toujours trop élevé pour les investisseurs avec un horizon court. Cependant, au fur et à mesure que l’horizon se rallonge, la fréquence des résultats négatifs se réduit de manière significative, comme le montre le graphique ci-dessous.

Sur une période d’un an, un portefeuille composé à 50% d’actions génère des résultats positifs dans 86% des cas ; ce chiffre bondit à 95% puis à 100% sur des horizons de trois et cinq ans respectivement. Au cours des 50 dernières années, nous avons observé qu’il était très rare de voir des performances négatives au-delà de 12 mois. Essayer de trouver systématiquement les phases de repli parait un exercice complexe.

En réponse à l’argument « bien sûr que la fenêtre est étroite, mais il s’agit clairement d’un signal de vente », revenons sur les signaux historiques qui ont représenté des alertes explicites.

Signal de market timing

- Cas A : Faillite de Lehman Brothers en septembre 2008

Avec le recul, cet évènement ressemble bien à un signal de vente. Mais l’était-il réellement ?

Pour les investisseurs d’un portefeuille indiciel hypothétique 50% actions, comme ci-dessus, qui avaient anticipé la faillite de Lehman et seraient sortis des marchés le 31 août 2008, leur « timing » aurait permis d’éviter une perte de -4,2% au cours des 12 mois suivants (à fin août 2009).

Les investisseurs qui ont subi la faillite et ont décidé de sortir du marché le 30 septembre 2008 sont passés à côté d’un gain de 4,4% au cours des 12 mois qui ont suivi (à fin septembre 2009).

Oui, le marché des actions a connu une forte correction durant cette période, mais les investisseurs qui sont restés exposés ont profité du rebond de 2009.

Ainsi, en ce qui concerne la faillite de Lehman Brothers, il n’existe qu’un très court laps de temps durant lequel les investisseurs auraient été gagnants en sortant d’un portefeuille indiciel hypothétique 50% actions.

La prochaine étape pour les investisseurs qui sont sortis du marché est la suivante : Quand revenir sereinement ? Nous ouvrons ici une nouvelle boite de Pandore – et d’émotions. Certains investisseurs ne sont d’ailleurs jamais revenus après 2008.

- Cas B : La courbe des taux inversée

Un signal que l’on observe plus fréquemment qu’une Crise Financière mondiale est l’inversion de la courbe des taux – lorsque le rendement des bons du Trésor à court terme est supérieur à celui de la courbe des taux américains à 10 ans.

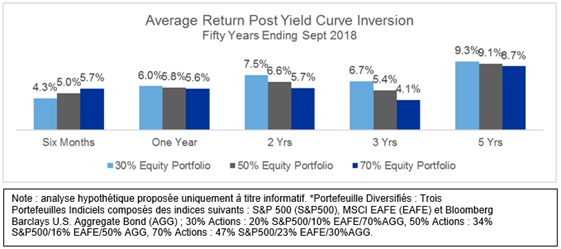

Ce signal a été observé cinq fois au cours des 50 dernières années et dans chaque cas, une récession – en règle générale accompagnée d’une forte correction sur les marchés actions – a suivi. La difficulté est que ces récessions se sont produites dans un délai de six 6 à 24 mois après la première inversion de la courbe – et que ces périodes offrent souvent des performances positives dont il ne faut pas passer à côté.

L’inversion de la courbe des taux n’est donc pas un signal immédiat, malgré sa propension à alerter sur un risque de récession. En réalité, les résultats historiques suggèrent que l’inversion de la courbe des taux ne représente pas un signal d’alerte très probant.

En moyenne, les périodes qui ont suivi ces inversions ont généré des performances positives. Sur des périodes supérieures à un an, nous constatons que les portefeuilles à faible risque (peu d’actions) génèrent des résultats supérieurs aux portefeuilles plus risqués (poids plus important d’actions). Ces résultats sont sans doute liés à l’effet post-inversion favorable aux obligations : les taux d’intérêt sont abaissés en réaction au ralentissement de l’activité économique et les marchés actions sont en repli, suite à cette même décélération. Quoi qu’il en soit, les portefeuilles indiciels hypothétiques semblent, en moyenne, afficher des résultats positifs après une inversion de la courbe des taux.

La faillite de Lehman Brothers et les scénarios d’inversion de courbe, deux signaux forts à la vente, montrent à quel point le « timing » d’un arbitrage vers des actifs sans risque autour de certains évènements ou conditions de marché peut être difficile. En effet, les configurations de marché ou les événements qui peuvent alerter les investisseurs et les inciter à sortir du marché sont plus opaques qu’il n’y paraît.

Conclusion

La récente hausse de la volatilité sur les marchés semble avoir suscité des interrogations autour d’un retrait du marché en faveur d’instruments monétaires. Or pour la plupart des investisseurs, faire du “market timing” est un exercice périlleux et les résultats sont rarement au rendez-vous.

Si les investisseurs passent outre notre recommandation et insistent, face à la perception d’un risque croissant, une possibilité serait de réduire temporairement leur exposition au marché. Réduire l’allocation aux actions de 10/20% amortirait la baisse en cas de repli du marché, mais permettrait à l’investisseur de participer à la hausse si les marchés rebondissent rapidement ou ne baissent pas du tout.

Un dernier conseil que nous adressons aux investisseurs qui envisagent un retrait est de documenter les raisons d’une sortie du marché ainsi que les facteurs qui les inciteraient à y revenir. Souvent, ces décisions sont davantage guidées par les émotions que par une vision de long terme. Il est donc très utile de disposer d’un plan écrit, car celui-ci peut doper les chances de succès ou limiter les conséquences d’une mauvaise décision.

Pour en savoir plus sur Russell Investments, cliquez ici.

Publié le 11 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 4.19% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

Palatine Europe Sustainable Employment

|

3.19% |

| Echiquier Positive Impact Europe | 3.08% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.32% |