| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8066.68 | -1.06% | -1.02% |

| Pour en savoir plus, cliquez sur un fonds | |

| ELEVA Absolute Return Dynamic | 4.18% |

| Pictet TR - Atlas Titan | 3.05% |

| H2O Adagio | 1.64% |

| Pictet TR - Sirius | 1.52% |

| Pictet TR - Atlas | 1.50% |

| Alken Fund Absolute Return Europe | 1.50% |

Syquant Capital - Helium Selection

|

1.05% |

| Sienna Performance Absolue Défensif | 0.93% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.80% |

| Candriam Absolute Return Equity Market Neutral | 0.76% |

| AXA WF Euro Credit Total Return | 0.74% |

Exane Pleiade

|

0.73% |

| ELEVA Global Bonds Opportunities | 0.50% |

| Cigogne UCITS Credit Opportunities | 0.48% |

| Jupiter Merian Global Equity Absolute Return | 0.39% |

DNCA Invest Alpha Bonds

|

0.30% |

| Fidelity Absolute Return Global Equity Fund | 0.23% |

| Candriam Bonds Credit Alpha | 0.21% |

| BNP Paribas Global Absolute Return Bond | -0.09% |

| RAM European Market Neutral Equities | -0.73% |

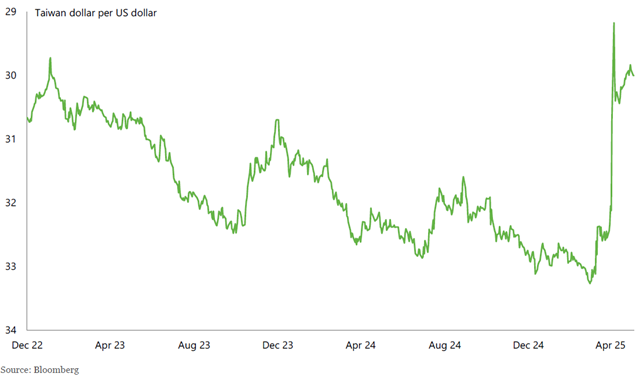

Le graphique de la semaine : Écarts entre dollars - Le dollar taïwanais, un signal d’alerte pour son homologue américain ?

Par Oliver Shale

Investment Specialist, US | Ruffer LLC, représentant enregistré

RUFFER

Sans connaître d’échecs, on ne peut acquérir de connaissances

dit un proverbe taïwanais.

Bien que son poids soit négligeable dans le commerce mondial et dans les portefeuilles, nous pensons que les récents mouvements du dollar taïwanais (TWD) offrent des enseignements précieux aux investisseurs du monde entier.

Début mai, l’appréciation du TWD depuis le choc tarifaire a pris une tournure désordonnée, gagnant près de 8 % en deux jours – un mouvement accompagné de tendances similaires dans d’autres devises asiatiques. Comme le montre le graphique de ce mois-ci, cela a marqué une rupture spectaculaire avec la stabilité habituelle de la devise.

Plusieurs théories ont été avancées pour expliquer ce mouvement. Taïwan est une économie fortement exposée – le plus souvent sans couverture – aux actifs américains. Son large secteur des assurances-vie s’est retrouvé du mauvais côté de cette dynamique, dans un contexte d’affaiblissement du dollar. Cette situation a d’importantes implications pour d’autres pays présentant des vulnérabilités similaires – notamment le Japon.

Depuis le début des années 2000, Taïwan affiche un large excédent de sa balance courante, exportant bien plus qu’il n’importe. Au cours de la dernière décennie, cet excédent a régulièrement atteint des niveaux à deux chiffres. Les recettes générées par ce déséquilibre s’accumulent sous forme de réserves de change, qui sont recyclées dans des actifs financiers – principalement américains. Résultat : Taïwan a constitué une importante position nette d’investissement international (PNII), équivalente à environ 39 % de son PIB. Autrement dit, le pays détient beaucoup plus d’actifs à l’étranger que les étrangers ne détiennent d’actifs taïwanais. En résumé, les institutions taïwanaises sont fortement exposées au dollar américain – ce qui fut un formidable atout devient aujourd’hui une source de douleur.

Taïwan n’est pas seul dans ce déséquilibre. À l’ère de « l’exceptionnalisme américain », les investisseurs étrangers se sont rués sur les actifs américains, contribuant à alimenter un cycle vertueux de valorisations en hausse et de demande persistante. Ils ont également bénéficié du « sourire du dollar » : celui-ci s’appréciait en période de forte croissance américaine, et agissait comme valeur refuge lors des récessions. L’actif de portefeuille idéal, en somme.

Au vu de cette dynamique et de la performance exceptionnelle des actifs américains, il n’est pas surprenant que les investisseurs du monde entier soient massivement exposés à ces actifs. Depuis 2019, quelque 10 000 milliards de dollars ont été investis par des non-résidents dans les actions américaines. Le revers : les États-Unis affichent aujourd’hui une position nette d’investissement international négative record, équivalente à 94 % de leur PIB.

Cette année, toutefois, le dollar s’est affaibli. Et même si les actions américaines ont largement effacé les pertes qui ont suivi le Jour de la Libération, les investisseurs non américains qui n’avaient pas couvert leur exposition à la devise peuvent encore subir des pertes significatives. Pire encore, dans un contexte de tensions géopolitiques plus fréquentes, le dollar s’est rarement comporté comme une véritable valeur refuge. Cela remet en cause l’un des piliers des portefeuilles conventionnels : qu’une surpondération non couverte en dollars soit un pari sans risque.

Allons-nous assister à une évolution similaire à celle de la corrélation actions-obligations – autrefois amie fiable de la gestion des risques, avant qu’elle ne devienne positive à mesure que nous entrions dans un régime marqué par un risque inflationniste accru ?

Certaines spécificités ont amplifié le mouvement observé à Taïwan. Mais cela illustre bien que lorsque l’ensemble des acteurs réajuste ses allocations simultanément, les mouvements peuvent devenir extrêmes. Il y a donc un avantage à réagir avant les autres lorsque les vents commencent à tourner. Les tendances structurelles, bien que lentes à se matérialiser, se retournent souvent de manière brutale et volatile.

Quels enseignements les investisseurs peuvent-ils tirer de l’épisode taïwanais ? Principalement, les risques liés au maintien d’un excédent important de dollars aujourd’hui. On retrouve des déséquilibres similaires ailleurs – notamment au Japon et au Royaume-Uni, deux marchés auxquels Ruffer est exposé. Même des ajustements modestes des allocations d’actifs ou des rapatriements de capitaux étrangers peuvent avoir un impact significatif sur les devises locales – et constituer un frein durable à la valorisation des actifs américains.

Chez Ruffer, nous sommes toujours à la recherche des valeurs refuges de demain. Notre portefeuille est exposé aux tendances décrites ci-dessus, notamment à travers une allocation au yen japonais, bien positionné pour profiter du rééquilibrage de ces déséquilibres.

Pour en savoir plus

CLIQUEZ ICI

Même après 35 années d'existence, il reste une valeur sûre...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 28 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.07% |

| Dorval European Climate Initiative | 4.61% |

| Regnan Sustainable Water & Waste | 4.38% |

| BDL Transitions Megatrends | 4.18% |

| Ecofi Smart Transition | 2.60% |

| EdR SICAV Euro Sustainable Equity | 2.44% |

| Palatine Europe Sustainable Employment | 2.44% |

| DNCA Invest Sustain Semperosa | 1.90% |

| Storebrand Global Solutions | 1.81% |

| R-co 4Change Net Zero Equity Euro | 1.78% |

| Triodos Global Equities Impact | 1.72% |

| Echiquier Positive Impact Europe | 1.31% |

| Triodos Impact Mixed | 1.01% |

| La Française Credit Innovation | 0.28% |

| Triodos Future Generations | 0.00% |