| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8327.88 | +0.06% | +2.19% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.88% |

| ELEVA Absolute Return Dynamic | 3.18% |

| Pictet TR - Sirius | 2.53% |

| H2O Adagio | 1.95% |

| Pictet TR - Atlas | 1.92% |

| Alken Fund Absolute Return Europe | 1.42% |

Syquant Capital - Helium Selection

|

1.29% |

| ELEVA Global Bonds Opportunities | 1.24% |

| AXA WF Euro Credit Total Return | 1.06% |

| Candriam Absolute Return Equity Market Neutral | 1.04% |

| Schelcher Optimal Income | 0.96% |

| Sienna Performance Absolue Défensif | 0.58% |

| Cigogne UCITS Credit Opportunities | 0.55% |

DNCA Invest Alpha Bonds

|

0.54% |

| Candriam Bonds Credit Alpha | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.13% |

| BNP Paribas Global Absolute Return Bond | -0.11% |

| Jupiter Merian Global Equity Absolute Return | -0.16% |

| RAM European Market Neutral Equities | -0.54% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

Exane Pleiade

|

-1.13% |

| MacroSphere Global Fund | -1.23% |

Les banques centrales peuvent-elles vraiment sauver les marchés financiers ?

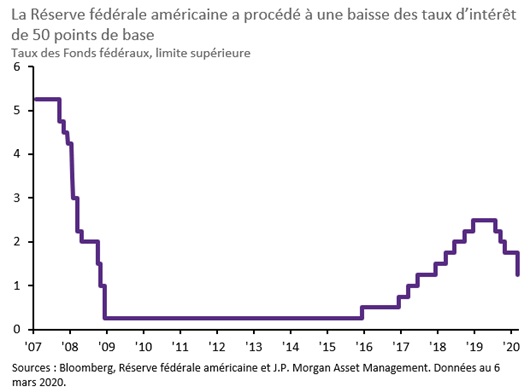

La Réserve fédérale américaine à la manœuvre

Avec les incertitudes liées au Coronavirus, les dernières semaines ont été particulièrement violentes sur les marchés. « Suite à une conférence téléphonique entre banquiers centraux et ministres des Finances du G7 le 3 mars, les autorités économiques ont rappelé leur détermination à faire face à la crise », indique Benjamin Melman (Directeur de l'investissement chez Edmond de Rothschild AM). Mais alors que les observateurs commençaient tout juste à envisager une réaction des banques centrales, la Réserve fédérale américaine est directement intervenue, n'hésitant pas à sortir de son agenda habituel.

Son président Jerome Powell a ainsi baissé de 50 points de base la fourchette de taux directeurs dans la foulée de cet entretien téléphonique, les ramenant entre 1% et 1,25%. Cette décision, prise à l'unanimité au sein de la Fed, est la première baisse de taux directeurs supérieure à 25 points de base depuis la crise de 2008. « Il est clair que la Fed est alarmée par les risques engendrés directement par le coronavirus, mais aussi indirectement via la panique qui a saisi les marchés financiers », commente James McCann (économiste chez Aberdeen Standard Investments).

Concernant les taux directeurs, la Banque centrale australienne également a baissé de 25 points de base à 0,50% tandis que la Banque centrale malaisienne a réduit de 25 points de base à 2,50%. Ces décisions sont des indicateurs du pessimisme affiché par les banquiers centraux en raison de l'épidémie.

Ces actions sont-elles efficaces ?

« La solution ultime au problème viendra d'autres personnes que les membres du FOMC [Ndlr H24 : comité qui établit la politique monétaire de la Fed], notamment des professionnels de la santé », a précisé Jerome Powell pendant sa conférence de presse improvisée. « L'une des possibles interprétations est que la Fed doit avoir conscience qu'en année électorale, le soutien à l'économie provenant de la politique budgétaire sera forcément limité », analyse Bastien Drut (Stratégiste chez CPR AM). Il doute donc de l'efficacité d'une telle décision, Jerome Powell suggérant lui-même que cette action n'aurait pas beaucoup d'impact : « Nous reconnaissons qu'une baisse de taux ne réduira pas le taux d'infection et que cela ne résoudra pas les problèmes de chaînes d'approvisionnement. Nous avons cela en tête. »

Didier Saint-Georges (membre du comité d'investissement de Carmignac Gestion) invite ainsi à « ne pas surestimer les effets de ces baisses de taux sur une activité économique tétanisée par la peur d'un risque de pandémie ». Jean-Luc Hivert (Directeur Général de La Française AM) nuance tout de même que « les banques centrales pourront être efficaces mais ne pourront en aucun cas éviter le ralentissement économique à venir. »

Mais si cette efficacité est contestée, pourquoi un tel empressement pour faire ces annonces ? « Peut-être la Fed dispose-t-elle d'éléments plus inquiétants. Peut-être a-t-elle simplement voulu rassurer alors que l'ampleur des impacts liés au Coronavirus reste difficile à estimer », explique Wilfrid Galand (Directeur Stratégiste chez Montpensier Finance).

Les autres banques centrales vont-t-elles suivre la Réserve fédérale et réduire leurs taux d'intérêt ?

De la part de la Banque centrale européenne, « on peut s'attendre à des actions prochaines », estime Olivier de Berranger (Directeur général délégué de La Financière de l'Echiquier), rappelant que « la BCE s'est fendue d'un communiqué indiquant qu'elle suivait la situation de très près. » S'il ne s'est encore rien passé en Zone Euro, l'expert s'attend à une baisse de 10 points de base « à brève échéance », malgré un taux de référence déjà négatif !

Mais selon Philippe Waechter (Directeur de la recherche chez Ostrum AM, groupe Natixis), l'Europe se manifestera par d'autres moyens d'actions : « Nous ne voyons pas dans la zone euro le déséquilibre observé aux États-Unis entre la courbe des taux et l'orientation de la politique monétaire. La BCE peut maintenir longtemps son taux actuel. Cela ne signifie pas que rien ne doit être fait, mais cela ne passera pas par des taux inférieurs », considère-t-il.

Quant à la Banque centrale chinoise, elle dispose de suffisamment de capacités pour lancer une politique de relance monétaire importante selon les calculs de Pictet AM, puisqu'elle a été plus conservatrice que la moyenne au cours des deux dernières années. « Une baisse de 200 points de base du taux de réserve obligatoire des banques équivaudrait par exemple à injecter 460 milliards de dollars US de liquidités, l'équivalent de 3% du PIB chinois », simulent Sam Perry (Gérant senior) et Patrick Zweifel (Chef économiste).

Cet article a été rédigé par la rédaction de H24 Finance pour Boursorama. Tous droits réservés.

Top 10 des sociétés de gestion privilégiées par les CGP en fin d'année 2025...

Le classement Nortia au T4.

Publié le 10 février 2026

Publié le 10 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.19% |

| M Climate Solutions | 6.94% |

| Dorval European Climate Initiative | 5.07% |

| BDL Transitions Megatrends | 4.36% |

| R-co 4Change Net Zero Equity Euro | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.97% |

| Ecofi Smart Transition | 3.58% |

| DNCA Invest Sustain Semperosa | 3.01% |

| Echiquier Positive Impact Europe | 2.98% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.31% |

| Triodos Future Generations | 2.10% |

| Triodos Global Equities Impact | 1.60% |

| Triodos Impact Mixed | 1.13% |

| La Française Credit Innovation | 0.26% |