| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8340.56 | +0.33% | +2.34% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Alken Fund Absolute Return Europe | 1.76% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Lundi noir : 30 ans après, qu'avons-nous retenu ?

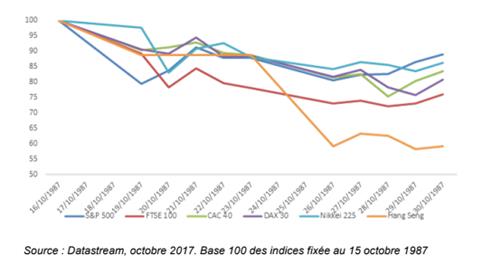

Que s’est-il passé lors de ce lundi noir de 1987 ?

Les investisseurs américains ont subi des pertes proches de 10 % en l’espace de seulement deux semaines

Lors du krach de 1987, les investisseurs américains ont enregistré des pertes de près de 10 % en seulement deux semaines. A qui la faute ?

Le Lundi noir a été le premier effondrement des marché financiers imputable aux systèmes de trading automatiques. Ces opérateurs « programmatiques » avaient en effet choisi de vendre massivement des titres qui étaient en train de chuter, afin de limiter l’impact sur leurs propres portefeuilles. Toutefois, quand tout le monde s’est mis à vendre, le krach n’en a été que plus violent.

Pourrait-on revivre la même situation ?

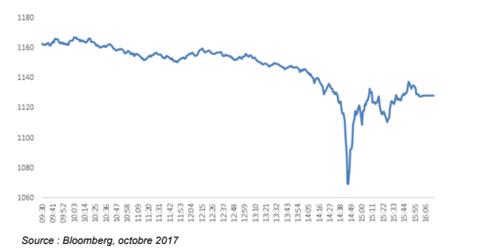

Le trading algorithmique a également été vivement critiqué ces dernières années, comme en 2010 lorsque l’indice S&P 500 a perdu environ 6 % en moins de 20 minutes

Le trading algorithmique, qui repose sur des règles prédéterminées, a aussi été jugé responsable d’autres krachs de marché, notamment en 2010, lorsque l’indice S&P 500 a cédé 6 % en seulement vingt minutes.

Depuis 1987, la part des opérateurs quantitatifs dans les transactions sur les actions américaines a doublé (passant de 13 % à 27 % en 2017), un poids qui renforce la probabilité d’un nouveau krach des marchés.

Les phases de baisse prolongées des marchés sont souvent la conséquence d’une détérioration des conditions de marché

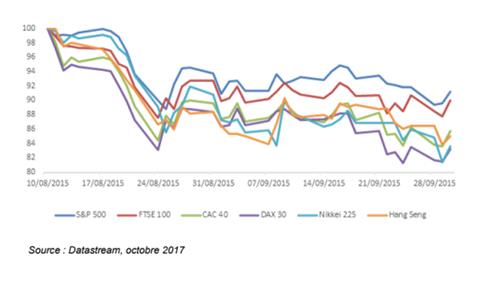

Impact de la dévaluation du renminbi chinois en 2015

Il convient de garder à l’esprit qu’une dégradation des conditions de marché est souvent à l’origine d'un mouvement de baisse prolongé. Il aura fallu 18 mois à l’indice S&P 500 pour effacer les pertes subies lors du Lundi noir de 1987.

En revanche, les marchés se sont redressés bien plus vite des épisodes de volatilité d’août 2015 et du début 2016 en Chine, les intervenants ayant réalisé que les croissances chinoise et mondiale étaient finalement plus solides que prévu.

Oubliez le « bruit » et pensez « long terme »

A part deux exceptions, les dix pertes mensuelles les plus importantes de l’indice S&P 500 ont été suivies de performances solides lors des dix années suivantes

Il convient surtout de retenir un aspect primordial : sur le long terme, les marchés actions génèrent des performances solides. Les pertes mensuelles les plus importantes de ces 40 dernières années ont généralement été suivies de performances robustes. En moyenne, les actions peuvent rapporter aux investisseurs une rémunération proche de 7 % par an.

Il faut toutefois retenir les leçons du passé et faire preuve de prudence à certains égards. Par exemple, le Lundi noir a montré à quel point la structure des marchés était importante. Ainsi, les stratégies de faible volatilité peuvent paraître inquiétantes car elles se ruent sur les valeurs les moins volatiles et finissent par enregistrer des pertes dès que la volatilité augmente.

Les marchés obligataires suscitent également des craintes. Les règles adoptées par les stratégies passives sont très strictes en matière de réplication d’indice, et peuvent les contraindre à vendre si, par exemple, une obligation investment grade est rétrogradée dans la catégorie high yield. Depuis 2009, le nombre de titres investment grade en passe de tomber dans la catégorie high yield a triplé, ce qui signifie qu’une proportion accrue d’indices investment grade est susceptible d’être rétrogradée. Cela pourrait donc accroître l’impact d’une future crise.

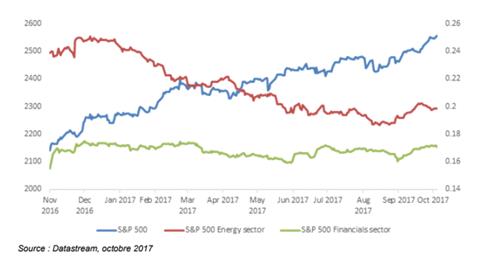

A la recherche de titres sous-évalués : la finance et l’énergie

Les secteurs de l’énergie et de la finance ont sous-performé l’ensemble du marché

Cela ne signifie pas pour autant que les investisseurs doivent rester inactifs. Procéder à une allocation tactique entre différents marchés peut par exemple les protéger des longues périodes baissières et des vicissitudes des marchés.

Les valeurs financières, par exemple, conservent des valorisations attractives par rapport à l’ensemble du marché, et elles offrent une certaine protection contre la hausse des taux d'intérêt et la pentification des courbes de taux. Les actions du secteur énergétique figurent parmi les rares valeurs à s’inscrire en baisse cette année, malgré la remontée progressive des prix du pétrole. En fait, certains groupes pétroliers génèrent davantage de flux de trésorerie avec un baril de pétrole à 55 dollars que lorsque ce dernier flirtait avec les 100 dollars.

Source : Fidelity International

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

Palatine Europe Sustainable Employment

|

3.05% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.30% |