| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8372.24 | +0.71% | +2.7% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Pictet TR - Atlas | 1.73% |

| Alken Fund Absolute Return Europe | 1.66% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.17% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.04% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.86% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

Nasdaq 100 : une performance 2018 en trompe l’œil...

Au 1er Juin, le Nasdaq100TR (Total Return i.e dividendes réinvestis) a retrouvé ses plus hauts (+11,3% YTD).

Si on s’intéresse uniquement à la période entre le 29 Mars et le 1er Juin (inclus) le Nasdaq100TR est en hausse de +7,9%. La performance moyenne d’un titre du Nasdaq100 sur la période est de +3,2% (ce qui serait la performance d’un stock-picking aléatoire parmi les 103 titres de l’indice).

Mais il est intéressant de lire à travers les lignes…

- 1) Une faible participation au marché

Les 6 plus gros poids de l’indice (>3% : Google Alphabet Inc. Class A & C, Amazon.com Inc, Facebook Inc, Apple Inc, Microsoft Corp, Intel Corp,– nous les appelons “GAFAMI”) délivrent un gain moyen de +12,5% sur la période. Ces GAFAMI ne prennent pas Netflix Inc en compte, dont la performance sur la période est de +21,9%.

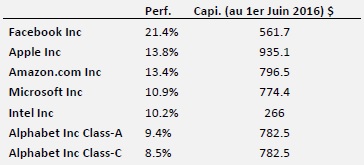

Table 1 : Performance des GAFAMI et capitalisation boursière

Excepté Intel, tous les titres sont au plus haut historique en termes de prix et de capitalisations.

Sur la période, ces 6 titres ont créé 339,2 Mds USD de capitalisation boursière, ce qui correspond à la somme des capitalisations boursières actuelles de Sanofi, Total SA, Axa SA et BNP Paribas SA.

- 2) Un biais de capitalisation: GAFAMI vs autres

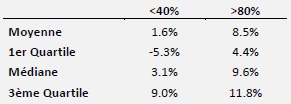

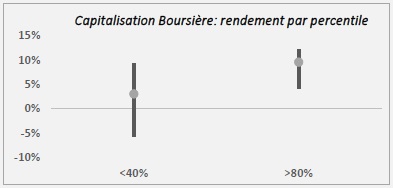

Sélectionnons les titres dont les capitalisations sont inférieures au 40ème percentile, et comparons-les à ceux dont les capitalisations sont parmi les 20% les plus importantes, nous obtenons :

Table 2/Figure 1 : Performance par percentile de capitalisation boursière

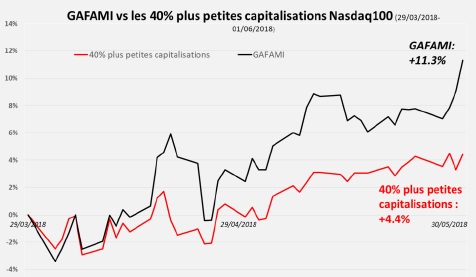

Au 29 Mars, les GAFAMI comptent pour 46,9% du Nasdaq100. Leur performance moyenne sur la période est de +12,5%. La performance moyenne des 96 autres composants (dont le poids agrégé est 53,1%) est de +2,5% sur la même période. Le rally des GAFAMI explique 82% de la hausse du Nasdaq100TR sur les deux mois.

Figure 2 : Panier des 40% capitalisations (42 titres) les plus petites du Nasdaq100 vs GAFAMI, équipondérées.

-

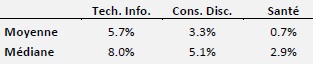

3) Un biais sectoriel : technologies de l’information vs autres

Nous conservons uniquement les secteurs avec au moins 20 titres.

Table 3 : Performance per secteurs

- Technologies de l’Information - 45 titres, les principaux sont: Apple Inc, Alphabet Inc. Class A & C, Microsoft Corp.

- Consommation Discrétionnaire - 20 titres, les principaux sont: Amazon Inc, Netflix Inc, Comcast Inc.

- Santé - 24 titres, les principaux sont: Amgen Inc, Gilead Sciences Inc, Biogen Inc.

Il est à noter que ce facteur (“Secteur”) est redondant étant donné que les actions classées “Technologies de l’Information” sont les plus grosses capitalisations.

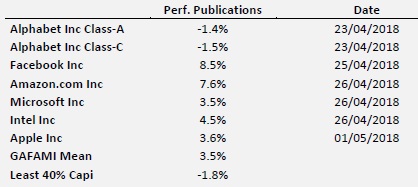

- 4) Différences en termes de réaction de prix aux publications

Table 4 : Réaction des prix aux publications

Les GAFAMI postent d’excellentes performances (+3,5%) en réaction aux publications de résultats, alors que les 40% capitalisations les plus petites baissent en moyenne de 1,8% sur les annonces.

Conclusion

Sur le Nasdaq 100, cette saison de publications de résultats est caractérisée par un énorme biais lié aux capitalisations avec les GAFAMI (7 titres) comptant pour 82% de la hausse de l’indice qui rassemble 103 sous-jacents. Ce phénomène de participation au marché extrêmement faible, est renforcé par la forte différence (plus de 5 points) entre la réaction aux publications des GAFAMI et celle des 40% des capitalisations les plus petites de l’indice.

Source : Quantology CM

Publié le 11 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 4.19% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

| Echiquier Positive Impact Europe | 3.08% |

Palatine Europe Sustainable Employment

|

3.05% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.32% |