| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8321.57 | -0.23% | +2.13% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Alken Fund Absolute Return Europe | 1.76% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Où va l’or ?

En 2016, l’or avait parfaitement joué son rôle d’actif contra-cyclique (« actif refuge ») pour les investisseurs, en gagnant plus de 20% au premier semestre dans un contexte d’incertitudes allant de la chute du pétrole au vote en faveur du Brexit.

Le métal jaune avait ensuite connu un fort repli en fin d’année, dans un contexte de hausse des taux et de fort optimisme sur les marchés actions, coïncidant avec l’élection de Donald Trump à la présidence américaine, poussant les investisseurs à sortir des actifs refuges. Depuis, l’or peine à trouver une direction nette.

Le cours de l’or reste déterminé par le dollar et les taux

Arnaud du Plessis, gérant actions thématiques spécialisé sur l’or et les ressources naturelles chez CPR AM, note une « tendance de l’or très indécise en mars, avec une première quinzaine négative dans l’attente de la Fed et un rattrapage ensuite ». Le gérant considère que ces dernières semaines, « L’incertitude politique liée aux frasques de Donald Trump et dans une moindre mesure aux élections européennes a soutenu le marché » du métal jaune.

La psychologie et les craintes des investisseurs ont néanmoins beaucoup moins d’influence sur le marché de l’or que deux autres éléments très puissants : le niveau des taux et la « force » du dollar.

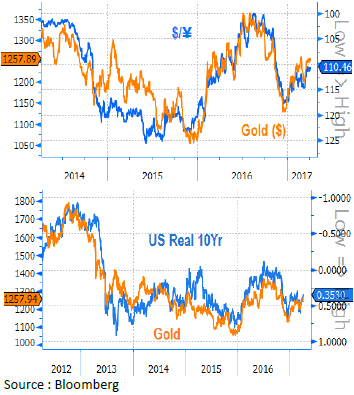

Arnaud du Plessis souligne notamment la très forte corrélation entre l’or et la parité yen/dollar (plus le dollar faiblit, plus l’or monte, et inversement), ainsi qu’entre l’or et les taux réels américains à 10 ans (plus les taux baissent, plus l’or monte, et inversement), en se basant sur les graphiques suivants :

Deux éléments déterminants à venir : les taux de la Fed et la demande d’ETF

Pour cette raison, le gérant explique que les évolutions à venir de l’or vont notamment être liées à la politique de la Fed sur ses taux directeurs : « Une inflexion négative de sa politique monétaire, si l’environnement économique se dégradait, constituerait un point très positif pour le métal jaune ».

En clair : moins la Fed relèvera rapidement ses taux, moins l’or sera pénalisé.

Autre élément que soulève le gérant : le marché de l’or dépend désormais principalement de la forte demande du marché des ETF à réplication physique, et non plus tellement de l’offre et de la demande de métal jaune pour un usage commercial (bijouterie, fabrication de pièces et de lingots, composants technologiques) ou pour constituer des réserves (stockage des banques centrales).

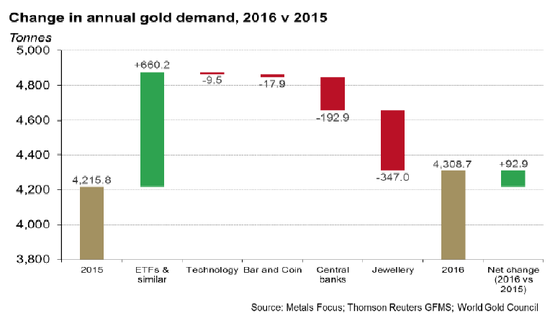

Arnaud du Plessis reprend ainsi le graphique suivant, publié par le World Gold Council et analysant les sources de l'évolution de la demande d’or en 2016 par rapport à 2015 :

« Clairement, la vigueur du marché [en 2016] a reposé (…) en particulier les ETFs adossés à l’or, enregistrant leur deuxième meilleure année en termes de flux après 2009. À l’inverse, 2016 a été une année particulièrement décevante quant à la demande de bijoutière, en baisse de 15% par rapport à 2015, et au plus bas depuis sept ans. À noter que la Chine et l’Inde, qui représentent les deux principaux marchés [de la bijouterie], sont à l’origine de 80% de ce déclin ».

Les cours de l’or dépendront donc également dans les prochains mois de la demande des investisseurs en ETF « Gold » à réplication physique. Si cette demande venait à faiblir, l’or pourrait fortement en pâtir, la demande étant de moins en moins soutenue par les autres variables.

Copyright H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

Palatine Europe Sustainable Employment

|

2.46% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.30% |