| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8340.56 | +0.33% | +2.34% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.50% |

| ELEVA Absolute Return Dynamic | 2.65% |

| Pictet TR - Sirius | 2.61% |

| H2O Adagio | 1.93% |

| Alken Fund Absolute Return Europe | 1.76% |

| Pictet TR - Atlas | 1.73% |

| Candriam Absolute Return Equity Market Neutral | 1.54% |

Syquant Capital - Helium Selection

|

1.44% |

| AXA WF Euro Credit Total Return | 1.17% |

| ELEVA Global Bonds Opportunities | 1.17% |

| Schelcher Optimal Income | 1.01% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.64% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.34% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.04% |

| MacroSphere Global Fund | -0.17% |

| Jupiter Merian Global Equity Absolute Return | -0.59% |

| Fidelity Absolute Return Global Equity Fund | -0.86% |

Exane Pleiade

|

-0.91% |

| RAM European Market Neutral Equities | -1.55% |

Pourquoi les taux montent ?

Etienne Gorgeon, Responsable des Stratégies Liquides chez Tikehau IM : « Le mouvement récent d’humeur de marché nous paraît précipité : un chiffre ne fait pas obligatoirement une tendance. »

Pourquoi cette remontée soudaine des taux souverains ?

L'économie mondiale est soutenue et synchronisée : ceci n'a pas été observé depuis 2009.

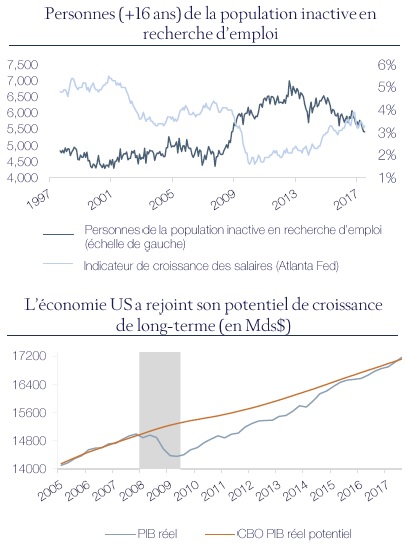

Aux Etats-Unis, nous observons un pic d'abondance de la main d'œuvre bon marché. A ce titre, nous estimons que la courbe de Philips (un chômage faible est historiquement associé à des tensions salariales qui contribuent à la progression de l’inflation) est dormante et qu’elle pourrait se réactiver au fur et à mesure que l’économie des Etats-Unis renforce sa capacité à générer des emplois. Le chiffre des augmentations de salaires, communiqué le vendredi 2 février 2018, s’inscrit dans cette logique. Nous pensons cependant qu’il s’agit d’un mécanisme lent qui devrait s’accélérer cette année.

La politique fiscale, que l’on peut qualifier de « pro-cyclique », pourrait cependant accentuer cet effet sur les salaires. De nombreuses entreprises américaines ont pris la décision d’augmenter le salaire horaire versé à leurs employés et d’offrir des primes exceptionnelles. Et ceci plus en raison des tensions avérées sur le marché du travail que par altruisme. L’autre effet associé à cette réforme est l’augmentation du déficit budgétaire et donc l’accentuation de l’offre de treasuries, générant un déséquilibre technique entre l’offre et la demande, qui devrait également peser sur le marché des taux.

De manière plus empirique, nous avons pu observer qu’une crise financière telle que celle de 2008 s’estompe au bout d’une dizaine d’années. Il se trouve que le PIB des Etats-Unis, après 10 ans, vient de retrouver son potentiel de long terme. Ceci nous conforte dans nos vues que la courbe de Philips pourrait se réveiller cette année.

Cependant, nous estimons que les forces désinflationnistes qui opèrent depuis trente ans sont toujours en place. Nous pensons que de nombreux facteurs pointent vers une inflation plus vigoureuse et des taux marginalement plus élevés. Aussi, nous n’entrevoyons pas de changement de paradigme mais plutôt une « sortie de route ».

A quoi pouvons-nous nous attendre ?

Comme à son accoutumée, le mouvement sur les taux a été rapide, à noter néanmoins qu’à ce jour il n’est pas de très grande ampleur.

Nous estimons que le 10 ans américain pourrait marginalement dépasser le niveau de 3% - niveau atteint pour la dernière fois en 2013. Depuis cette période, l’économie des Etats-Unis est beaucoup plus robuste.

Il nous semble que les taux zone euro et en particulier les courbes des pays cœur, tels que l’Allemagne, sont extrêmement vulnérables. Contrairement à la Fed, qui n’a jamais racheté plus de treasuries que ce qui a été émis par le trésor américain, la Banque Centrale Européenne a pu en acheter jusqu’à 7 fois plus. L’arrêt du QE pressenti en septembre aura, de ce fait, un impact plus important, d’autant plus que l’économie européenne est vigoureuse. Dans ce contexte, le Bund allemand pourrait converger vers 1,5%.

Que faisons-nous dans nos portefeuilles ?

Nous avons neutralisé la duration de nos fonds Tikehau Taux Variables, Tikehau Credit Plus et Tikehau Global Short Duration depuis décembre 2017. Nous avons réduit leur maturité moyenne et avons augmenté le volant de liquidité.

Le processus d’ajustement du niveau de la duration des portefeuilles est progressif. Nous n’entrevoyons pas une remontée soudaine de l’inflation mais plutôt un processus lent qui devrait, peu à peu, faire évoluer la duration de nos portefeuilles en territoire négatif.

Pour en savoir plus sur les fonds Tikehau IM, cliquez ici.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.62% |

| M Climate Solutions | 6.38% |

| Dorval European Climate Initiative | 5.08% |

| BDL Transitions Megatrends | 4.92% |

| EdR SICAV Euro Sustainable Equity | 4.28% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

| Echiquier Positive Impact Europe | 3.08% |

Palatine Europe Sustainable Employment

|

3.05% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.32% |