| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8340.56 | +0.33% | +2.34% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Alken Fund Absolute Return Europe | 1.76% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Quelle stratégie de Private Equity privilégier en temps de crise ?

Le marché secondaire du Private Equity est « l'opportunité de la décennie » selon Unigestion. Explications avec Christophe de Dardel (Head of Private Equity) et Christian Böhler (Partner Private Equity, Head Secondaries).

Pourquoi le secondaire ?

Les investissements secondaires sont depuis longtemps une solution attrayante pour les investisseurs qui cherchent à passer les premières années d’un fonds de private equity où les frais ont tendance à être plus importants que la performance, et à s’exposer à des investissements plus matures avec des horizons d’investissement plus courts.

En ciblant les portefeuilles d’actifs existants, les fonds secondaires peuvent également déployer le capital plus rapidement et offrir une plus grande diversification par rapport aux fonds primaires.

Pourquoi maintenant ?

L’afflux massif de capitaux sur les marchés du private equity au cours des dernières années a créé une accumulation de risques, qui se manifestent aujourd’hui dans la tourmente actuelle.

En conséquence, certains investisseurs seront contraints de rechercher des solutions de liquidité sur le marché secondaire…

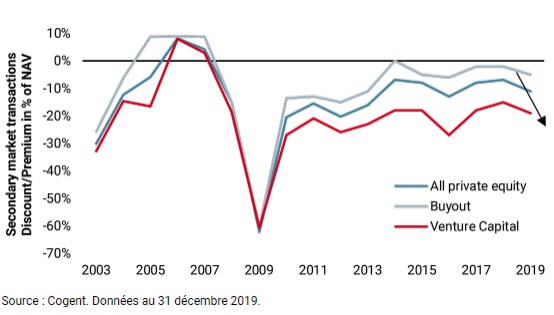

Les crises mènent à des décotes plus élevées et à des opportunités attrayantes.

Comme la grande crise financière, nous pensons que la crise actuelle du marché créera d’excellentes opportunités à court et à long terme pour l’investisseur secondaire expérimenté, en particulier dans le segment des petites capitalisations. En effet, nous constatons déjà un certain nombre d’opérations secondaires intéressantes émanant de notre réseau et nous nous attendons à en voir beaucoup d’autres.

Toutefois, pour exploiter ce riche éventail d’opportunités, il faudra disposer des compétences et des ressources nécessaires pour effectuer des évaluations bottom-up détaillées de tous les investissements cibles et, le cas échéant, fournir des solutions de liquidité adaptées aux investisseurs.

Pourquoi le Private Equity avec Unigestion ?

Chez Unigestion, nous aidons les investisseurs à profiter du potentiel du private equity depuis 25 ans. Aujourd’hui, plus de 250 clients institutionnels et sophistiqués du monde entier nous ont confié 6,8 milliards d’euros d’actifs sous gestion.

Aujourd’hui, notre équipe de 40 professionnels du private equity investit dans le monde entier sur tous les segments du marché (primaire, secondaire et direct), en particulier sur le marché des petites et moyennes entreprises, en s’appuyant sur une connaissance approfondie des marchés locaux qui permet un accès exceptionnel aux meilleures opportunités.

Nous pensons que la crise du marché actuelle a créé une opportunité exceptionnelle sur les marchés secondaires pour les investisseurs ayant les compétences, les ressources et l’accès aux transactions nécessaires pour l’exploiter.

Depuis 2000, nous avons investi plus de 2 milliards d’euros dans des transactions secondaires pour des clients institutionnels du monde entier, réalisant une performance brute sans effet de levier de 1,5x/22% de TRI pour toutes les transactions secondaires.

Au cœur de ce succès se trouve notre capacité à trouver des deals uniques et à exécuter des transactions rapidement en tirant parti de notre plateforme d’investissement mondiale, de notre vaste réseau du secteur et de notre réputation de partenaire fiable à long terme.

Nous nous concentrons sur les petites transactions non soumises à des enchères, d’une taille maximale de 50 millions d’euros, en utilisant une analyse fondamentale rigoureuse pour évaluer chaque entreprise. Les entreprises ciblées ont des modèles commerciaux solides et des voies de réalisation visibles, et les rendements sont liés aux performances futures de l’entreprise plutôt qu’à l’effet de levier ou aux décotes.

Et puisque nous évitons les situations de concurrence, notre stratégie d’investissement secondaire n’est pas du tout affectée par la volatilité du marché en termes de prix et de volumes. Nous sommes donc idéalement placés pour exploiter un ensemble de possibilités intéressantes sur le marché secondaire.

Pour en savoir plus sur les solutions proposées par Unigestion, cliquez ici.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

Palatine Europe Sustainable Employment

|

2.46% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.30% |