| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8305.31 | -0.42% | +1.91% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Taux d’intérêt négatifs : la facture de la crise payée par les épargnants ?

Une situation inédite : l’argent coule à flot et n’a jamais été aussi peu cher !

Les banquiers centraux ont, à juste titre, déversé des liquidités abondantes et abaissé les taux de référence afin de relancer l’investissement et la consommation en pénalisant une épargne trop importante et trop défensive.

Le crédit au secteur privé des pays de l’OCDE (hors secteur financier) est ainsi passé de 70% du PIB en 1980 à 120% en 2018. Les emprunteurs sont trop endettés, mais avec une charge qui ne les pénalise pas pour l’instant du fait de la faiblesse des taux.

Cette politique va lourdement pénaliser les épargnants. « Au mieux, leur épargne va se dévaloriser de façon insidieuse par le double jeu des rendements négatifs et de l’inflation. Au pire, une partie de leur épargne, investie directement ou indirectement en obligations dont la notation baisse, ne sera que partiellement remboursée », explique Patrice Henri, Directeur Général Délégué d’Harvest.

Pour assurer la sortie de crise, les épargnants/prêteurs vont donc subir des pertes, soit en rendement soit en capital. C’est ce qui s’est passé lors des principales grandes crises de l’histoire économique, dont celle de la dette latino-américaine des années 1980.

Pourquoi les Français risquent plus gros que les autres ?

Pour la plupart des Français, la question des taux négatifs apparaît comme un débat technique, dont la conséquence la plus visible leur est favorable. « Bien peu ont conscience que ce que la main du crédit leur donne d’un côté, celle de l’épargne se charge insidieusement de le leur reprendre de l’autre. Quel que soit le niveau de leur patrimoine, les taux négatifs sont une malédiction, qu’aggravent deux facteurs : l’aversion au risque et l’insuffisance de conseil », ajoute Patrice Henri.

Champions européens de l’épargne, derrière les Allemands, les Français possèdent plus de 4 100 Md€ d’avoirs financiers. Outre un matelas de précaution pour faire face aux dépenses imprévues, ils destinent principalement leur épargne à anticiper les besoins liés au vieillissement et à préparer leur retraite.

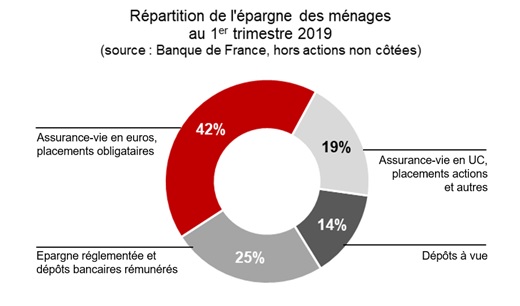

Or, plus de 80% de cette épargne est investie en placements de taux et assimilés. Contre toute logique, les épargnants ont affecté sur la dernière année, 99% de leurs 115 Md€ de flux d’épargne à cette catégorie avec en placement favori les dépôts à vue (43% du flux) !

« Avec un rendement moyen de l’assurance-vie en euros de 1,8% en 2018, un livret A à 0,75%, et des dépôts à vue sans rémunération que certaines banques commencent d’ailleurs à taxer en Europe, 80% de l’épargne des Français s’érode ainsi chaque année (après inflation et fiscalité) », explique Brice Pineau, Co-Président d’Harvest. « L’appauvrissement de l’épargnant, déjà en marche, va s’accélérer compte tenu des alertes lancées récemment par les assureurs sur les fonds en euro. »

Pourtant le simple constat des performances de long terme devrait pouvoir guider l’épargnant :

- Les rendements réels annualisés sur la période 1900-2018 des placements actions, obligations et monétaires ont été respectivement de 4,2%, 1,2% et 0,8%. Et par période de 20 ans glissants, ce classement ne se dément pas, malgré les crises financières passées.

- L’or et l’immobilier parisien font l’actualité, pourtant, sur les 7 dernières années ils ont progressé de 4 et 19% alors que l’indice constitué des 50 premières capitalisations européennes (Eurostoxx 50) progressait de 38%.

Démocratiser le conseil patrimonial pour sortir de cette impasse !

Comment une telle catastrophe a-t-elle été rendue possible ? Trois explications peuvent être retenues :

- La faible compétence financière des épargnants et de leur capacité à évaluer le risque,

- La distribution des produits d’épargne par des réseaux qui sont eux-mêmes peu formés,

- L’inquiétude générale des épargnants face à l’avenir qui les conduit d’une part à augmenter leur niveau d’épargne et d’autre part à l’affecter sur les placements apparemment les plus sécurisés possibles, au détriment du rendement.

Dès lors qu’un conseil professionnel est fourni aux épargnants, les résultats en sont impressionnants. Ainsi, les détenteurs de plus d’un million d’euros d’actifs financiers, généralement conseillés par des banques privées et réseaux de professionnels, ont vu leur patrimoine s’accroitre de 69% sur dix ans, alors que le patrimoine de l’ensemble des Français a baissé de 6% net d’inflation.

Dans le contexte actuel et à venir, cette situation risque de s’aggraver : complexité de plus en plus forte des stratégies d’allocation d’actifs et nécessité d’une réactivité plus importante. Seuls des professionnels aguerris pourront naviguer dans cet environnement et en tirer le meilleur parti. Si les banques de réseau ne peuvent évidemment pas accorder la même attention à chacun de leurs clients ni développer à grande échelle les mêmes compétences que les banques privées, elles sont désormais en mesure de démocratiser le conseil patrimonial.

Le digital au service de tous, épargnants et professionnels

Les outils digitaux permettent aujourd’hui l’accès du plus grand nombre à un conseil à valeur ajoutée en complétant la relation humaine, essentielle lors des moments clés de choix de vie. Ils permettent aux épargnants comme à leurs conseillers de se former, d’accéder à des expertises, des simulations et de l’analyse de situations plus ou moins complexes dans des délais réduits.

Libérant du temps pour les conseillers tout en améliorant la compréhension des clients, ces outils permettent maintenant de délivrer un conseil très qualifié mais aussi d’adapter celui-ci aux évolutions des situations patrimoniales de chaque client.

Cette prestation professionnelle est bien sûr dans l’intérêt des clients pour améliorer la valorisation de leur épargne. Elle est aussi dans l’intérêt des banques qui peuvent ainsi mieux les fidéliser tout en atteignant leurs enjeux financiers.

Dans l’histoire économique, toutes les sorties de crise se sont faites, d’une manière ou d’une autre, par une ponction sur les épargnants. Les taux d’intérêt négatifs sont là, et sans doute pour longtemps, comme un moyen rampant de faire payer la facture de la crise à ceux qui n’en sont pas responsables. Mais, les professionnels du patrimoine ont maintenant les moyens pour que l’ensemble des épargnants, et pas seulement les plus fortunés, échappent à cette mauvaise répétition de l’histoire.

Pour lire le communiqué complet de Harvest, cliquez ici

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.15% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

Palatine Europe Sustainable Employment

|

2.46% |

| Storebrand Global Solutions | 2.31% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |