| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

Transmission du patrimoine : combiner l’assurance-vie et le contrat de capitalisation…

L’assurance-vie est-elle toujours l’instrument de transmission le plus efficace pour les grandes fortunes ?

Telle est la question qu’il convient de se poser depuis la réforme du 1er juillet dernier, impactant les contrats d’assurance-vie lorsque les capitaux attribués au décès sont supérieurs à 852.500 € par bénéficiaire.

La réponse est oui…à condition que l’assurance vie soit associée à d’autres actions, parties prenantes d’une stratégie globale.

En effet, à ces niveaux de montants à transmettre, si les stratégies de transmission reposant sur l’assurance-vie sont toujours pertinentes - notamment pour transmettre à des non-héritiers - il faut les combiner avec d’autres stratégies anticipées...

Explications et démonstrations.

Insidieusement, par étapes, la fiscalité marginale de la transmission des contrats d’assurance-vie a connu une augmentation très significative : dès 2010, via l’assujettissement des produits aux prélèvements sociaux (qui s’élèvent aujourd’hui à 15,5 %,) au dénouement par décès puis, en juillet dernier, avec la hausse de l’imposition marginale des capitaux transmis, passée de 20 % à 31,25 % au-delà de 700.000 € par bénéficiaire.

Pour pallier ces augmentations successives, il s’agit aujourd’hui d’organiser la transmission à l’aide d’une stratégie globale, dont l’assurance vie fait partie, et surtout, de l’anticiper.

Il convient ainsi de :

- Transmettre par donation le plus tôt possible pour profiter des abattements qui se renouvellent tous les 15 ans ;

- Profiter des tranches basses du barème des DMTG 2 (par exemple, 20 % jusqu’à 552.000 € par parent et par enfant) ;

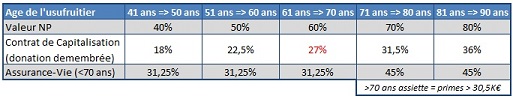

- Privilégier les transmissions démembrées : réaliser une donation des titres (idéalement ceux ayant les plus fortes plus-values latentes) et réinvestir en démembrement sur des contrats de capitalisation (ou idéalement via une société civile dont les parts sont elle-même démembrées). Concrètement, les bénéficiaires (par exemple, les enfants) deviennent nus propriétaires d’un ou du contrat alors que les donateurs (par exemple, les parents) en gardent l’usufruit.

Ce dernier type de transmission, avec réinvestissement des actifs au sein de contrats de capitalisation démembrés, pourra aboutir à une fiscalité de la transmission inférieure, tout en procurant d’autres avantages.

En effet, outre celui de gommer les plus-values latentes à hauteur de la nue-propriété chez le donateur - au titre de l’impôt sur la plus-value et des prélèvements sociaux – l’opération réduit les droits de mutation pour deux raisons : la taxation ne porte que sur la nue-propriété (et non sur l’usufruit) et les droits de mutation sont acquittés sur la valeur actuelle des titres et non sur la valeur des capitaux au jour du décès du donateur, comme cela est le cas pour les contrats d’assurance-vie.

Autres avantages non négligeables : les donateurs peuvent prendre en charge les droits de mutation, sans surcoût ; au moment du décès de ce dernier, les nus propriétaires récupèrent l’usufruit et recouvrent la pleine propriété, là encore sans taxation supplémentaire.

Précisons bien entendu qu’en matière d’impôt sur le revenu les contrats de capitalisation bénéficient de la même fiscalité que les contrats d’assurance-vie (capitalisation des revenus en l’absence de rachat, taux d’imposition forfaitaire dégressif en fonction de la maturité du contrat).

Il est conseillé d’établir, dans ce cadre, une convention de démembrement déterminant les droits respectifs de l’usufruitier et du nu-propriétaire (arbitrages, rachats, droits aux revenus etc.) et de souscrire autant de contrats de capitalisation que de « couples » nu propriétaire /usufruitier.

Ce dernier point permet à chaque nu propriétaire survivant de choisir de conserver ou de solder le contrat au moment du décès de l’usufruitier.

M.Y, 63 ans, souhaite transmettre 5 millions d’euros à ses deux enfants

- Sans préparation : droits de succession à régler : 1.680.000 €, soit 33,7 % de la succession

→ TMI (tranche marginale d’imposition) de 45 % après abattement de 100.000 € par enfant

- Avec un contrat d’assurance-vie : droits de succession à régler : 1.309.000 €, soit 26,2 % des capitaux placés

→ Après abattement de 152.500 € par bénéficiaire : droits de 31,25 % au-delà de 700.000 € + 15,5 % de prélèvements sociaux sur les gains accumulés, sur la valeur des capitaux au moment du décès

- Donation de la nue-propriété puis investissement dans un contrat de capitalisation : droits de succession à régler (pouvant être pris en charge par le donateur) : 825.000 €, soit 27,5 % de la valeur de la nue-propriété transmise et 17,7 % de la pleine propriété

→ Abattement de 60 % de la base taxable (sur valeur au moment de la donation) soit, après abattement de 100.000 € par enfant, une TMI de 27 % (45 % x 60 %)

→ Au décès, récupération de l’usufruit (valeur à terme) par les enfants, sans surcoût

La donation dès aujourd’hui de la nue-propriété d’un contrat de capitalisation est donc moins coûteuse (en taux marginal) que la nouvelle fiscalité de la transmission en assurance-vie.

Mais cette dernière garde des atouts certains, notamment pour transmettre à des non-héritiers.

L’assurance-vie reste un moyen idéal pour transmettre à moindre coût à des non héritiers (DMTG de 60 %).

Par ailleurs, hors de toute considération fiscale, l’assurance-vie permet, dans une certaine mesure, d’augmenter le patrimoine transmis à son conjoint, la loi n’accordant qu’une part limitée de la succession à ce dernier.

Dans le même sens, une autre piste de réflexion existe grâce à la co-souscription d’un contrat d’assurance-vie avec dénouement au 1er décès (conjoint désigné comme bénéficiaire).

Assurance-vie et contrat de capitalisation seront donc plus fréquemment utilisés conjointement, à l’avenir ; leur complémentarité devenant plus évidente, tant en termes de fiscalité (cumul des abattements fiscaux et des tranches basses d’imposition) que de transmission (immédiate aux héritiers pour le contrat de capitalisation ; à terme et éventuellement aux non-héritiers pour l’assurance-vie).

Source : Banque Privée de Rothschild & Cie Gestion

Pour en savoir plus sur les performances des fonds Rothschild & Cie Gestion, cliquer ici.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |