| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8262.16 | +1.01% | +1.38% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.71% |

| ELEVA Absolute Return Dynamic | 3.48% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 2.00% |

| Pictet TR - Sirius | 1.95% |

| H2O Adagio | 1.88% |

| Pictet TR - Atlas | 1.84% |

| Alken Fund Absolute Return Europe | 1.53% |

| Jupiter Merian Global Equity Absolute Return | 1.14% |

Syquant Capital - Helium Selection

|

1.13% |

| AXA WF Euro Credit Total Return | 0.84% |

| ELEVA Global Bonds Opportunities | 0.81% |

| RAM European Market Neutral Equities | 0.63% |

| Sienna Performance Absolue Défensif | 0.50% |

| Cigogne UCITS Credit Opportunities | 0.46% |

DNCA Invest Alpha Bonds

|

0.46% |

| Candriam Absolute Return Equity Market Neutral | 0.45% |

Exane Pleiade

|

0.33% |

| Candriam Bonds Credit Alpha | 0.26% |

| BNP Paribas Global Absolute Return Bond | 0.01% |

| Fidelity Absolute Return Global Equity Fund | -0.16% |

| MacroSphere Global Fund | -2.11% |

Un profond changement dans le paysage de l'investissement...

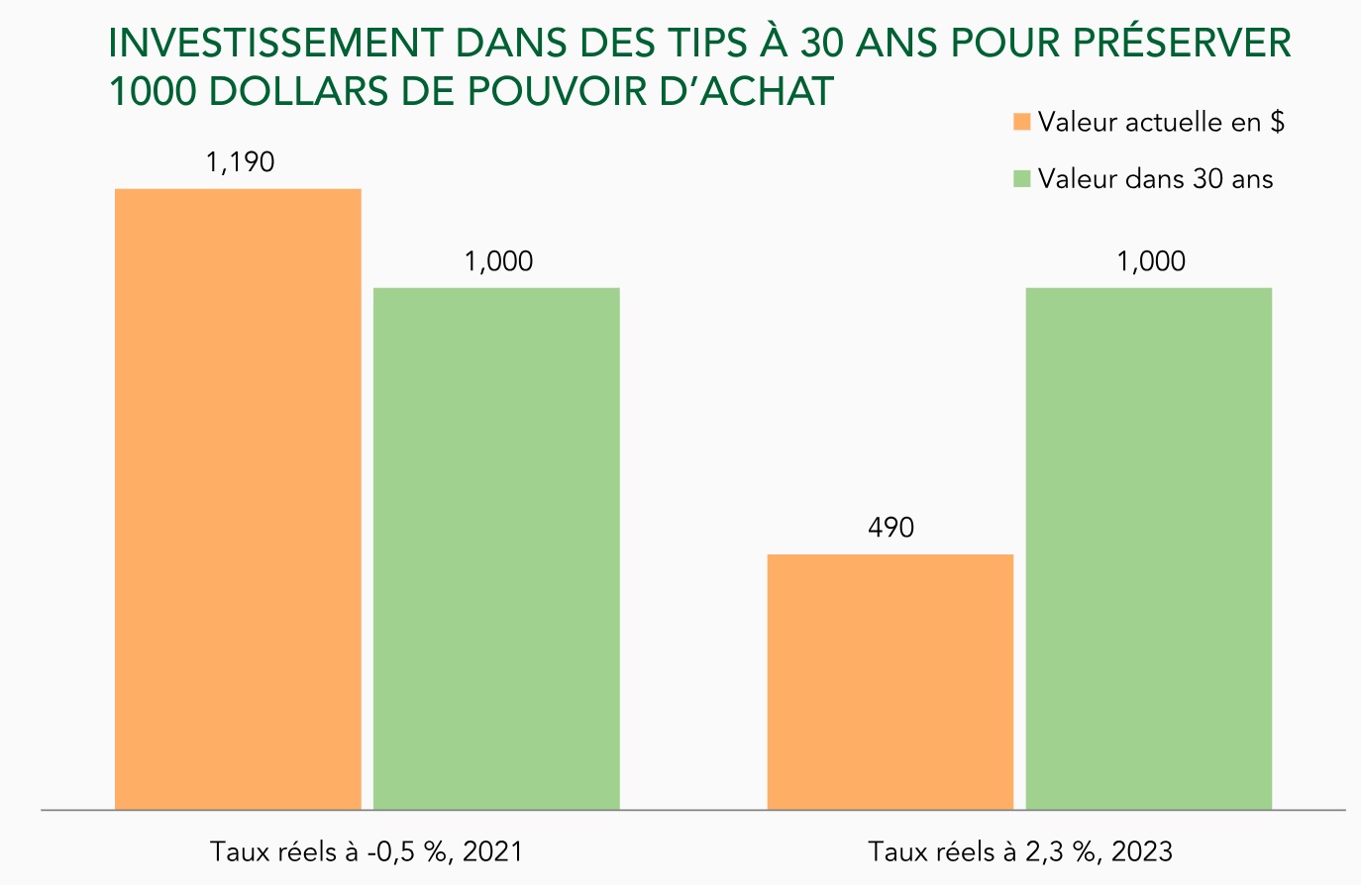

Source : Calculs de Ruffer

Le graphique ci-dessus montre un profond changement dans le paysage de l'investissement. Il y a deux ans à peine, si un épargnant souhaitait téléporter 1 000 dollars de pouvoir d'achat dans 30 ans, au plus bas des rendements réels à -0,5 %, il devait allouer 1 190 dollars en TIPS. Depuis peu, la vie est plus facile : avec des rendements réels en nette augmentation (2,3 %), le même objectif peut être atteint en y allouant seulement 490 dollars.

Ce changement n'est pas passé inaperçu. Les investisseurs ont acheté des obligations à un rythme soutenu ces dernières semaines, et les prix ont déjà évolué depuis que le portefeuille Ruffer a pris une position proche de 10 % sur les TIPS américains à dix ans en octobre.

Est-ce donc le début de la fin du marché baissier des obligations ?

L'année dernière, l'ensemble du marché obligataire américain a connu sa pire année depuis 1871, et les bons du Trésor américain sont en passe de connaître trois années consécutives de rendements négatifs, ce qui ne s'était jamais produit. Tout le monde a pu constater que les dernières années ont été terribles pour les obligations.

Pourquoi ?

C'est en fait une histoire de grève des acheteurs et de gouvernements occidentaux en faillite, mais les justiciers obligataires sont de retour, etc. L'histoire commencerait sans doute sur une scène de crime et ce serait l’ETF des obligations d'État américaines à long terme (au code boursier TLT) qui a perdu plus de 50 % par rapport à son plus haut niveau de 2020.

Aujourd'hui, les investisseurs peuvent prêter au gouvernement américain pour un rendement réel garanti de 2,3 %. Ils gagneront ainsi 2,3 % plus l'inflation, quelle qu'elle soit, chaque année, pendant toute la durée de l’obligation, si elle est détenue jusqu'à son échéance. Il s'agit là d'un véritable défi pour tous les autres actifs risqués des portefeuilles. Un rendement certain dans un monde incertain - un argument valable à long terme pour détenir des obligations indexées sur l'inflation.

Mais c'est le pire des scénarios. Des raisons cycliques et à court terme viennent justifier l’intérêt de détenir des obligations indexées sur l'inflation et des obligations classiques. On peut même dire qu'il s'agit d'un argument plus convaincant.

Notre hypothèse de base est que l'économie et les marchés sont trop endettés et trop financiarisés pour supporter des taux nominaux de 5 % et des taux réels supérieurs à 2 % pendant une période prolongée.

Dans ce scénario, l'économie mondiale entre en récession ou les marchés en crise, et une combinaison de baisses de taux et de fuite vers les valeurs refuges fait baisser les rendements obligataires, ce qui augmente mécaniquement la valeur du capital. Une baisse de 2 % des taux d'intérêt pourrait générer un rendement total de plus de 20 % pour les obligations à 10 ans. Les investisseurs pourraient alors vendre ces obligations et se tourner vers des actifs massacrés, assurant ainsi des conditions de rendement pour la période suivante.

Une caractéristique moins connue, et encore moins bien comprise des obligations, est la convexité. Dans la pratique, la convexité signifie qu'à partir des rendements actuels, le gain lors d'une baisse des taux est nettement plus important que la perte lors d'une hausse des taux. Autrement dit, face, vous gagnez, pile, vous ne perdez pas autant.

Enfin, du point de vue du portefeuille, combien de temps les actions peuvent-elles continuer à ignorer la hausse des taux ?

La hausse des rendements a peut-être semé les graines de sa propre destruction - les décalages longs et variables de la politique monétaire continuent de faire effet. Les signes sont de plus en plus visibles que les taux d'intérêt élevés causent des dommages sur les marchés financiers (petites capitalisations et banques en difficulté, assèchement du private equity et du venture capital) et maintenant aussi dans l'économie réelle (augmentation des impayés des entreprises, baisse des offres d’emploi et taux d’intérêt des emprunts immobiliers très élevés). Toute trajectoire impliquant des rendements obligataires encore plus élevés est très probablement synonyme de souffrance pour les marchés dans des domaines contre lesquels nous sommes protégés.

Publié le 04 février 2026

Publié le 04 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 6.20% |

| Dorval European Climate Initiative | 4.04% |

| BDL Transitions Megatrends | 3.49% |

| EdR SICAV Euro Sustainable Equity | 2.82% |

| Ecofi Smart Transition | 2.82% |

| Palatine Europe Sustainable Employment | 2.80% |

| R-co 4Change Net Zero Equity Euro | 2.42% |

| Echiquier Positive Impact Europe | 1.39% |

| DNCA Invest Sustain Semperosa | 1.34% |

| Storebrand Global Solutions | 1.16% |

| Triodos Global Equities Impact | 0.86% |

| Triodos Impact Mixed | 0.63% |

| La Française Credit Innovation | 0.25% |

| Triodos Future Generations | -0.32% |