| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8327.88 | +0.06% | +2.19% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.88% |

| ELEVA Absolute Return Dynamic | 3.18% |

| Pictet TR - Sirius | 2.53% |

| H2O Adagio | 1.95% |

| Pictet TR - Atlas | 1.92% |

| Alken Fund Absolute Return Europe | 1.42% |

Syquant Capital - Helium Selection

|

1.29% |

| ELEVA Global Bonds Opportunities | 1.24% |

| AXA WF Euro Credit Total Return | 1.16% |

| Candriam Absolute Return Equity Market Neutral | 1.04% |

| Schelcher Optimal Income | 0.96% |

| Sienna Performance Absolue Défensif | 0.58% |

| Cigogne UCITS Credit Opportunities | 0.55% |

DNCA Invest Alpha Bonds

|

0.54% |

| Candriam Bonds Credit Alpha | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.13% |

| BNP Paribas Global Absolute Return Bond | -0.11% |

| Jupiter Merian Global Equity Absolute Return | -0.16% |

| RAM European Market Neutral Equities | -0.54% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

Exane Pleiade

|

-1.13% |

| MacroSphere Global Fund | -1.23% |

Vers une "Chinéfaction" des économies développées : la conséquence pour l’investisseur...

Christophe Donay

Chez Pictet Wealth Management, le Responsable de l’Allocation d’Actifs et de la Recherche Macroéconomique, Christophe Donay, est également Chef Stratège et membre du Comité stratégique d’investissement.

En deux mots, sa parole est d’Or !

Les conclusions d’abord

Neutre Actions, avec des catégories spéciales à surpondérer

Géographiquement : les pays avec des politiques fiscales expansionnistes, et l’Asie, zone préférée dans le monde émergent.

Les entreprises avec une flexibilité sur les prix (pricing power), les sociétés de croissance, à combiner avec des cycliques de qualité et les entreprises très bien capitalisées.

Sous pondérer les obligations :

Avec des nuances au sein de la classe d’actifs :

- Préférer le crédit en Euro au crédit Américain. Dans le domaine du haut rendement, la qualité des émetteurs européens est supérieure à celle des émetteurs US,

- Surpondérer la dette adossée à des actifs (ABS),

- Sous pondérer la dette souveraine, hormis la dette américaine en neutre,

- Devise : sous-pondérer le dollar américain en faveur de l’Euro.

Une vague se propage dont la finalité est une récession

La métaphore marine du Chef Stratège de Pictet WM a émergé avec le déclenchement de la guerre commerciale.

« Elle (la vague) se propage par étapes, selon une séquence imparable » indiquait-t-il dans sa lettre du 4 décembre.

- Le commerce mondial se rétracte à -2,7%. Depuis 20 ans, un ralentissement marqué de cet indicateur a toujours annoncé une récession.

- La confiance des dirigeants d’entreprise s’érode, réduisant l’investissement productif, attendu à -1,5% aux Etats-Unis

- Le cycle de l’emploi se fragilise, entrainant le recul de la confiance des consommateurs et celui de leurs dépenses.

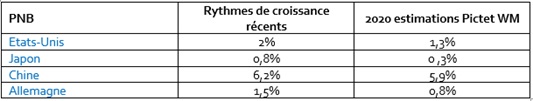

Pictet WM résume sa vision conservatrice dans ses prévisions de croissance, comparées aux moyennes récentes :

Que peut-on anticiper des grands pays ?

Pictet Wealth Management estime que la Fed baissera 4 fois ses taux en 2020. L’institution monétaire américaine est pour lui en mode de gestion du cycle conjoncturel dans un contexte d‘inflation faible. Une prévision bien plus marquée que celle du consensus.

La guerre commerciale devrait marquer une pause (NDLR : prévu avant l’annonce de l’accord sino-américain), ce qui arrangerait le président Américain à l’aube de la campagne présidentielle.

Il y a de la place pour davantage de politique budgétaire. Grâce aux banques centrales, les coûts de financement sont très inférieurs au taux de croissance nominaux du PNB. Les gouvernements devraient en profiter, aux Etats-Unis comme en Europe. On remarque que le Président Macron remet en cause les critères de Maastricht devenus « obsolètes ».

Vous avez dit Chinéfaction ?

Christophe Donay fait un parallèle, surprenant a priori, entre l’économie chinoise et celles des pays développés. Ne seraient-elles pas aux antipodes ?

"Non !" affirme Christophe Donay avec un premier exemple :

- Alors que la Chine fait tout pour contrer, sinon amortir, le ralentissement économique depuis quelques années, les grands pays développés aujourd’hui font la même chose. Or ce n’est pas un « classique » des économies occidentales.

De tout temps ou presque, les autorités monétaires ont accompagné les cycles sans chercher à donner leur tempo. Les mandats étaient clairs : la Fed doit veiller à la stabilité de l’inflation et à l’emploi. La BCE, création plus récente, doit veiller à l’inflation.

Quand la récession arrivait, l’étau monétaire pouvait se desserrer mais on laissait les forces économiques se déployer.

Christophe Donay poursuit avec les similitudes :

- La Chine veut augmenter la consommation : aux Etats-Unis comme en Europe, tout est fait pour soutenir le pouvoir d’achat.

- La banque centrale chinoise est plutôt au service du pouvoir : le Président Trump fait pression sur la Fed, tandis que la nomination de Christine Lagarde à la BCE est avant tout un choix politique.

La Chine fait un usage intensif des politiques budgétaires et fiscales. Même si le constat est plus nuancé dans les pays développés, on remarque là aussi que la pression monte pour développer des politiques fiscales.

Si on pouvait shorter le cash…

En termes réels, le placement en cash en Allemagne détruira en 10 ans 25% de pouvoir d’achat. De mémoire d’investisseur, une pareille situation s’était produite après le choc pétrolier de 1974 mais elle avait fait long feu.

Favoriser…

Les devises défensives

Pour une maison suisse, le dollar n’est certainement pas une monnaie défensive. On les comprend en observant l’évolution historique de la parité CHF/USD.

Pour Christophe Donay, ce seront le Yen japonais et le Franc Suisse qu’il faudra privilégier en 2020 dans la perspective d’incertitudes politiques aux Etats-Unis notamment.

L’or

Le gérant suisse situe son prix vers 1600-1650 USD en 2020. Alors que les Banques Centrales ne cessent d’acheter le métal jaune depuis 2010, Christophe Donay souligne également la concurrence des crypto monnaies, et l’inflation monétaire partout dans le monde, qui favorisent la thésaurisation.

Probabilités des 3 scenarii 2020 selon Pictet WM

- 65% de probabilité : Les indices principaux (S&P500, Stoxx Europe 600 et Topix) progresseront entre 4 et 5,8%

- 25% : Entre 14 et 17%

- 10% : Entre -16% et -20%

Le scenario moyen, pondéré des probabilités de réalisation, plaide pour des progressions entre 4,2% et 6,3%.

Une seule certitude : l’année 2020 est incertaine …

Pour en savoir plus sur les fonds Pictet AM, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Top 10 des sociétés de gestion privilégiées par les CGP en fin d'année 2025...

Le classement Nortia au T4.

Publié le 10 février 2026

Publié le 10 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.19% |

| M Climate Solutions | 6.94% |

| Dorval European Climate Initiative | 5.07% |

| BDL Transitions Megatrends | 4.36% |

| R-co 4Change Net Zero Equity Euro | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.97% |

| Ecofi Smart Transition | 3.58% |

Palatine Europe Sustainable Employment

|

3.19% |

| DNCA Invest Sustain Semperosa | 3.01% |

| Echiquier Positive Impact Europe | 2.98% |

| Storebrand Global Solutions | 2.31% |

| Triodos Future Generations | 2.10% |

| Triodos Global Equities Impact | 1.60% |

| Triodos Impact Mixed | 1.13% |

| La Française Credit Innovation | 0.26% |