| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8143.05 | -0.07% | -0.08% |

| Pour en savoir plus, cliquez sur un fonds | |

| ELEVA Absolute Return Dynamic | 2.92% |

| Pictet TR - Atlas Titan | 2.68% |

| Alken Fund Absolute Return Europe | 1.69% |

| Pictet TR - Atlas | 1.32% |

| H2O Adagio | 1.22% |

| M&G (Lux) Episode Macro Fund | 1.20% |

| Candriam Absolute Return Equity Market Neutral | 1.06% |

Exane Pleiade

|

0.98% |

Syquant Capital - Helium Selection

|

0.90% |

| Sienna Performance Absolue Défensif | 0.79% |

| Pictet TR - Sirius | 0.65% |

| AXA WF Euro Credit Total Return | 0.56% |

| Cigogne UCITS Credit Opportunities | 0.38% |

| Fidelity Absolute Return Global Equity Fund | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.31% |

DNCA Invest Alpha Bonds

|

0.27% |

| ELEVA Global Bonds Opportunities | 0.25% |

| Candriam Bonds Credit Alpha | 0.20% |

| Jupiter Merian Global Equity Absolute Return | -0.05% |

| BNP Paribas Global Absolute Return Bond | -0.44% |

| RAM European Market Neutral Equities | -1.74% |

😮 Les résultats exceptionnels de cette gestion allcaps value internationale...

Parmi ses fonds, enregistrés à la commercialisation en France, se trouve SKAGEN Focus, SFDR 8, un fonds d’actions internationales de style Value qui se trouve à -1,9% le 30 mai (part A). Le fonds a produit +26,7% en 2021, +7,5% en 2020 et +23,3% en 2019. Il investit dans toutes tailles de capitalisations avec plus de la moitié du portefeuille en small et mid caps.

Hussein Hasan, international relationship manager chez SKAGEN, a organisé la rencontre avec Jonas Edholm, qui gère le fonds avec David Harris, pour mieux comprendre ces résultats remarquables.

Deux tendances durablement favorables à la gestion de SKAGEN Focus

La surperformance de la gestion value est devant nous

Depuis 1974, le cycle 2007-2021 de surperformance de la gestion Croissance a été le plus long et le plus puissant. Ce mouvement recèle une force de rappel vers la Value qui est importante et durable, à l’image de ce qui s’est produit au lendemain de la bulle internet de l’an 2000.

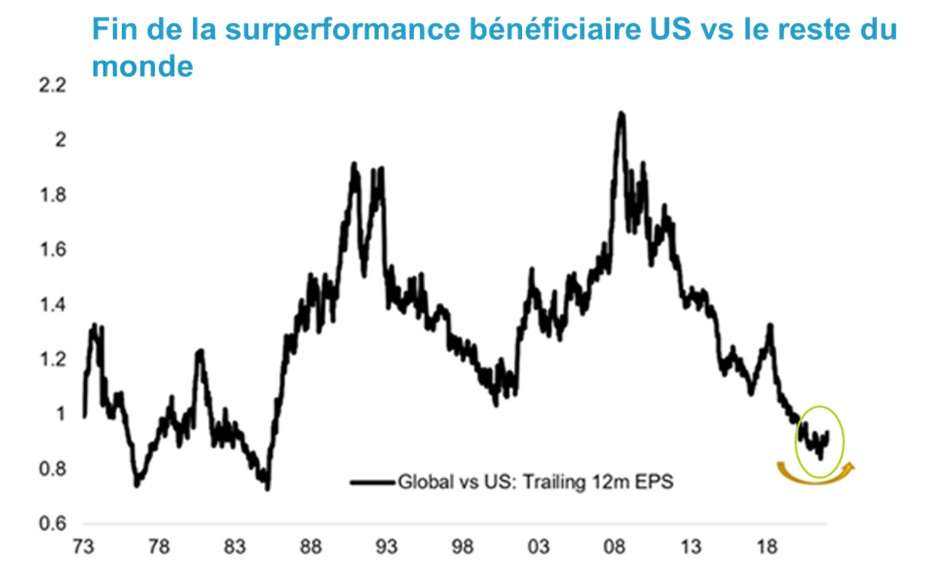

La surperformance bénéficiaire américaine est derrière nous

Quatorze ans ! c’est le record du cycle de surperformance bénéficiaire des entreprises américaines. Parmi les principales raisons se trouvent la concentration et l’accélération des bénéfices des géants de la technologie. Cette surperformance illustrée ci-dessous a été massive et longue. Là aussi, la force de rappel est importante.

Le marché actuel ressemble fort à la fin du cycle des Nifty Fifties

Au début des années 1970, à l’approche du premier choc pétrolier de 1973, les sociétés les plus recherchées traitaient à des multiples de P/E vertigineux : Johnson & Johnson (57x), McDonald's Corp (71x), Disney (71x), Baxter Labs (71x), International Flavours & Fragrances (69x), Avon Products (61x), Polaroid Corp (95x) et MGIC Investment Corp (68x) (Source Jeremy Siegel, Valuing growth stocks : revisiting the Nifty Fifty, AAII Journal Octobre 1998).

Pour le gérant de SKAGEN Focus, la période actuelle comporte plusieurs similitudes avec cette époque. Depuis deux ans, grâce aux taux d’intérêt ramenés au tapis, les excès de valorisations se sont multipliés. Les marchés d’actions ont été tirés par quelques dizaines de capitalisations géantes comme les FAANG américaines et des acteurs européens du luxe.

La reprise inflationniste est arrivée pour sonner l’arrêt du dérapage haussier

« Les taux d’intérêts sont en train de remonter, les valorisations se dirigent vers la normalisation. Ce phénomène peut être douloureux. Cela éclaire sur l’intérêt d’une gestion axée sur la valeur intrinsèque et non sur les perspectives où le facteur des taux d’intérêts risque de se retourner contre l’investisseur » explique Jonas Edholm.

« Nous sommes des gérants deep-value et contrarian »

La société recherche des titres qui offrent un potentiel de 50% à l’horizon de deux à trois ans.

« Pour nous faire une opinion sur la décote d’une entreprise, nous analysons les ratios Valeur d’entreprises/chiffres d’affaires, VE/EBITDA, valeur de remplacement des actifs. Nous ajustons la valeur avec la prise en compte des optionalités que le bilan peut détenir et des valeurs cachées telles des actifs non opérationnels qui ne sont pas valorisés par le marché. Notre approche est centrée sur l’analyse bilantielle et sur la rentabilité normalisée des métiers de l’entreprises. »

Lorsque SKAGEN valorise une entreprise, elle ne prend pas en compte les perspectives de croissance. L’équipe recherche une décote « instantanée » qui peut trouver des origines diverses : un écart de valorisation exagéré par rapport à la moyenne historique, une décote élevée sur la somme des parties voire une décote sur la décote. Pour illustrer cette dernière définition, le gérant cite Peugeot Invest qui détient des participations dans Stellantis, le constructeur automobile le moins cher et peut être l’un des meilleurs, selon Jonas Edholm, et dans des entreprises dont la valeur implicite est reflétée à 60% voire moins dans la valeur de Peugeot Invest.

Six configurations de situation « value »

Derrière le concept de value se trouvent des situations multiples :

Le retour à la moyenne (mean reversion) : les paramètres financiers clés d’une entreprise ont tendance à retourner à la moyenne, sauf en cas de changements structurels. Ainsi, The Marcus Corporation (salles de cinéma et hôtels aux États-Unis), Korean Re (assurance) et China Communications Services.

Une rentabilité élevée et durable mais sous-évaluée : DB Insurance (Norvège), Textainer (leasing de containers).

La rentabilité implicite d’une valeur cyclique inférieure à celle de milieu de cycle : Graftech, Canfor (papier), Fortuna Silver Mines (Canada).

Restructuration ou décote sur la somme des parties : Panasonic, Commerzbank qui traite à 30% de sa book value (dont la participation dans une banque polonaise très rentable est largement sous valorisée) et Cascades (première position du portefeuille – producteur canadien de papier et d’emballage très bon marché qui pourrait vendre sa branche « papiers à usage domestique » à un géant de la consommation pour réduire sa décote).

Des valeurs d’actifs, comme Fujitec, Ivanhoe Mines (propriétaire d’une des plus grandes mines de cuivre située en République démocratique du Congo), Daiwa.

Décote sur décote : Peugeot Invest et Sixt (l’action préférentielle traite 45% moins cher que l’action ordinaire).

Ubisoft est un exemple typique de titre deep value-contrarian. La valeur est extrêmement bon marché alors que l’entreprise est en train de lancer de nouvelles versions de jeu, d’une part, et qu’elle attire l’intérêt d’investisseurs du private equity, d’autre part. Comme la gestion Value peut avoir raison trop tôt, les gérants diversifient largement le portefeuille avec actuellement 48 lignes. Cela permet de construire un portefeuille équilibré avec des titres situés à différents stades de leur revalorisation.

Les avantages compétitifs de l’équipe de SKAGEN Focus

Cela fait vingt ans que le gérant pratique une gestion deep-value contrarian. Il a constitué avec son équipe une bibliothèque de données sur des milliers d’entreprise. A l’aide de tris quantitatifs qui classent les entreprises par multiples de VE/EBITDA, VE/CA, par niveau de santé bilantielle (levier financier), SKAGEN met à profit son expérience et sa connaissance intime de son univers d’investissement.

La discipline d’investissement qui consiste à bâtir des positions progressivement et à s’en tenir strictement aux objectifs de cours. Jonas Edholm insiste « Nous ne révisons nos prix cible que rarement ».

Les thèmes d’investissements

L’inflation est un thème important que les gérants exploitent via des entreprises disposant d’un pouvoir élevé de fixation des prix et des producteurs de matières premières (Cuivre, Nickel, argent) à l’exception des énergies fossiles qui sont exclues de la gestion. Le gérant précise que l’inflation pourrait reculer en fin d’année mais qu’elle va s’installer durablement dans le paysage de l’investissement.

La transition énergétique qui favorise les producteurs de métaux précieux et de métaux industriels.

Le secteur financier avec trois sociétés japonaises « super bon marché ». Les banques japonaises sont surcapitalisées et profiteront largement de la hausse des taux d’intérêts.

Un portefeuille meilleur marché que le MSCI Value :

1,1x Price/Book, 11,3x P/E (2022) et 10,5% RoE

Comment souscrire ?

| Fonds (parts P) | SKAGEN Focus A-Eur |

| ISIN | NO0010735129 |

| SRRI | 6 |

| SFDR | Article 8 |

| Labels | sans |

| Frais courants | 1,6% TTC (2021) |

| Frais variables |

Toute surperformance/sous-performance de la valeur des actifs par rapport à l'indice MSCI ACWI Net Total Return EUR Index, calculée quotidiennement, sera répartie entre les porteurs de parts et la Société de gestion avec un ratio 90/10. Le total des frais de gestion facturés s'élèvera au maximum à 3,20 % par an et au minimum à 0,80 % par an. La commission de performance pour l’année 2021 était - 0,20 % de l’encours pour la catégorie de parts

|

| Commercialisé en France | Oui |

| Encours | 240 millions € |

On aura remarqué l’alignement d’intérêts avec les investisseurs que reflète la commission variable. Le gérant partage les surperformances et les sous performances avec l’investisseur. Le régulateur norvégien a prévu des limites hautes et basses pour assurer la stabilité nécessaire à l’activité de gestion.

Article rédigé par H24 Finance. Tous droits réservés.

La décorrélation des matières premières : mythe ou réalité ?

Dans le "Graphique de la Semaine", l'équipe H24 sélectionne un graphique percutant proposé par un acteur du marché.

Publié le 23 janvier 2026

Les meilleurs fonds actions européennes pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 23 janvier 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 5.43% |

| M Climate Solutions | 4.87% |

| BDL Transitions Megatrends | 3.87% |

| Dorval European Climate Initiative | 3.67% |

| Triodos Global Equities Impact | 2.86% |

| Storebrand Global Solutions | 2.20% |

| Ecofi Smart Transition | 2.03% |

| EdR SICAV Euro Sustainable Equity | 2.01% |

| Triodos Impact Mixed | 1.49% |

| Palatine Europe Sustainable Employment | 1.44% |

| R-co 4Change Net Zero Equity Euro | 1.37% |

| DNCA Invest Sustain Semperosa | 1.35% |

| Echiquier Positive Impact Europe | 1.24% |

| Triodos Future Generations | 0.93% |

| La Française Credit Innovation | 0.32% |