| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7980.02 | -0.77% | -2.09% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.81% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.23% |

| Pictet TR - Sirius | 3.14% |

| Candriam Absolute Return Equity Market Neutral | 2.93% |

| RAM European Market Neutral Equities | 2.32% |

| Pictet TR - Atlas | 1.93% |

| H2O Adagio | 1.47% |

| Sapienta Absolu | 1.01% |

Syquant Capital - Helium Selection

|

0.95% |

DNCA Invest Alpha Bonds

|

0.81% |

BDL Durandal

|

0.78% |

| Schelcher Optimal Income | 0.69% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Candriam Bonds Credit Alpha | 0.46% |

| ELEVA Global Bonds Opportunities | 0.40% |

| Alken Fund Absolute Return Europe | 0.26% |

| Sienna Performance Absolue Défensif | 0.20% |

| AXA WF Euro Credit Total Return | 0.01% |

| BNP Paribas Global Absolute Return Bond | -0.42% |

| ELEVA Absolute Return Dynamic | -0.81% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-2.71% |

| MacroSphere Global Fund | -3.50% |

| Fidelity Absolute Return Global Equity Fund | -3.66% |

Vous souhaitez vous aussi battre le meilleur des taux et des actions sur longue période ?

|

11 après sa création, Ginjer AM est en passe de remporter son pari : battre le meilleur des taux et des actions sur longue période. « Nos performances commencent à réaliser ce que nous voulions. Nous sommes en train de grappiller du terrain et battre nos confrères avec l’espoir de devenir un fonds de fond de portefeuille chez les conseillers financiers », souligne le fondateur Léonard Cohen. Les performances ? Ce sont celles de Ginjer Actifs 360, l’unique stratégie proposée la société de gestion. Et en effet, le fonds est 1er quartile de nombreuses périodes, aussi sur 1 mois et 3 mois que sur 3 ans et 8 ans). « Depuis 3 ans, notre surperformance n’a été faite quasiment que dans des vents contraires », précise même Bruno Zaraya, associé-fondateur en charge du développement retail. |

💪 Ma différence, c’est ma force

Pour poursuivre la métaphore maritime, ce résultat s’explique en 3 mots : GARDER LE CAP. Un slogan martelé par Ginjer AM. En d’autres termes, l’équipe s’impose une véritable discipline de gestion qu’elle maintient sur le long terme.

Cela se traduit par :

- ➡️ Une forte liquidité : que du large cap pour les actions, que du souverain pour les obligations

Un marqueur fort au moment où de nombreux investisseurs font le choix d’aller vers de l’illiquide de + en + illiquide. « Attention : une valeur qui pesait 45 milliards € peut tomber en faillite en 18 mois, alors qu’elle était en croissance. En septembre, les fonds de pension anglais ont vu des obligations indexées sur l’inflation plonger complétement en raison de problèmes de liquidité et cette nécessité de trouver du cash n’importe où. Pendant plusieurs années, les banquiers centraux ont amené l’argent à une valeur zéro. Ce monde est derrière nous mais les problèmes de liquidité sont devant nous », nous alerte Léonard Cohen.

- ➡️ Un taux de rotation très faible

« Ce n’est pas quelque chose de vain, insiste-t-il, nous maintenons nos convictions sur des paris et nous accompagnons ces sociétés en portefeuille ». Grâce à ses balises et son travail d’analyse différent, Ginjer AM revendique détoxiquer tous les bruits de marché (provoqués par les structurés, les trackers…) pour distinguer le risque systémique des risques épidermiques : « Le seul risque qui doit être porté par les investisseurs est que nous nous trompions et ne l’identifions pas. Notre défi est d’apporter une différence pour de la performance. Les remontées de taux d’intérêts, le moindre soutien des banquiers centraux, les éléments exogènes (covid, guerre en Ukraine) montrent cette nécessité. »

🎢 No pain, no gain

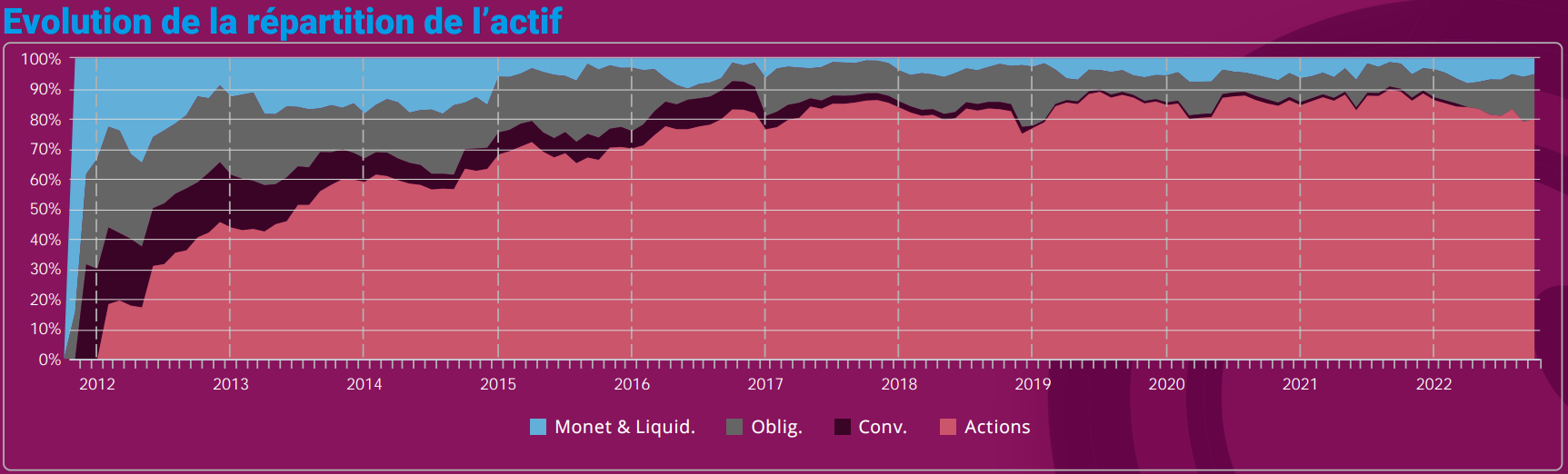

À partir de 2015, le choix a été fait d’assumer la volatilité. Dans la pratique, cela s'est vérifié depuis avec un taux d’exposition aux actions autour de 80%.

« Quand les taux d’intérêts étaient négatifs, quels espoirs avions-nous de détenir des obligations ? Regardez la performance depuis 2019 de vos fonds qui détenaient des obligations, elle s’est considérablement dégradée ! Bien sûr que vos clients ne supportent pas la volatilité et les variations que nous pouvons connaître. Mais ne gérer qu’avec l’idée de baisser la volatilité, cela n’a été que CONTREPRODUCTIF pour la performance », rappelle Léonard Cohen.

Revers de la médaille, des drawdowns marqués sur certaines périodes. Mais étaient-ils vraiment justifiés puisque les rebonds étaient juste après ? « Si vous les occultez, vous voyez une tendance. C’est le cap qui reflète nos analyses différentes », ajoute l’équipe qui se décrit comme « un animal atypique ».

🔎 Toujours des actions mais lesquelles ?

L'impression qui peut ressortir est celle d'un portefeuille plutôt figé. « C’est un reproche que l’on nous fait souvent : que nous ne sommes pas assez flexibles », reconnaît Léonard Cohen. À nouveau, la société assume son positionnement en faveur des actions. Aujourd’hui, il n’y a plus ni convertibles, ni futures (30% d’actions ont été achetées en remplacement).

Pour les sélectionner, la gestion va analyser le potentiel du titre, c’est-à-dire le différentiel entre les objectifs de prix et les cours de bourse. Or, il y a des secteurs dont la baisse des cours est beaucoup plus importante, alors même que le risque généré par les peurs ayant alimenté tout 2022 (inflation, Ukraine) n'est pas systémique. Ainsi, les rebonds pourraient être extrêmement violents lorsque le risque se réduira selon la société. « Les potentiels se réorientent vers d’autres segments que ceux que vous imaginiez. À partir du moment où l’on a nos balises et que l’on ne craint pas ce risque systémique, on s’oriente vers ces secteurs. On n’est pas si flexible, mais on a beaucoup de potentiel sans avoir besoin de changer le portefeuille », poursuit le fondateur. En première ligne : financières, matières premières et industriels, qui continuent d’avoir des potentiels suffisants pour battre le meilleur des marchés actions et taux.

En résulte un portefeuille « stable, cohérent et transparent », reflet de la philosophie recherchée par Ginjer AM. « Progressivement, vous allez nous voir en tête de beaucoup de classements. J’espère que vous nous ferez confiance car on a besoin de vous ! » lâche même Léonard Cohen.

Article rédigé par H24 Finance. Tous droits réservés.

Publié le 12 mars 2026

Le trésor dormant de l’épargne chinoise ?

H24 a échangé avec Yanxiu Gu (gérante actions) et Christophe Ky (gérant actions et data scientist) chez ODDO BHF AM.

Publié le 12 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.72% |

| Regnan Sustainable Water & Waste | 4.03% |

| Echiquier Positive Impact Europe | 2.00% |

| Storebrand Global Solutions | 2.00% |

| Dorval European Climate Initiative | 1.51% |

| Triodos Global Equities Impact | 0.28% |

| Triodos Impact Mixed | 0.09% |

| La Française Credit Innovation | -0.15% |

| BDL Transitions Megatrends | -0.33% |

| EdR SICAV Euro Sustainable Equity | -0.59% |

Palatine Europe Sustainable Employment

|

-0.83% |

| Ecofi Smart Transition | -0.84% |

| DNCA Invest Sustain Semperosa | -1.51% |

| Triodos Future Generations | -1.65% |

| R-co 4Change Net Zero Equity Euro | -2.42% |