| Cliquer sur un fonds de la sélection H24 | |

| Jupiter Merian Global Equity Absolute Return | 4.12% |

| Pictet TR - Atlas | 3.87% |

| Fidelity Absolute Return Global Equity Fund | 3.85% |

| Sanso MultiStratégies | 2.67% |

| Exane Pleiade | 2.20% |

| Candriam Absolute Return Equity Market Neutral | 1.72% |

| DNCA Invest Alpha Bonds | 1.47% |

| Candriam Bonds Credit Alpha | 1.39% |

| Syquant Capital - Helium Selection | 1.21% |

| AXA WF Euro Credit Total Return | 1.09% |

| H2O Adagio | -0.14% |

| M&G (Lux) Episode Macro Fund | -3.11% |

| Vivienne Bréhat | -8.12% |

Belle rentrée pour ce fonds sous la haute main de ses deux gérantes expérimentées...

Publié le lundi 16 septembre 2019C’est avec Cyril Hourdry, Directeur Distribution France, que s’est déroulée la rencontre de Diane Bruno et Marie Guigou autour du nouveau fonds d’Eleva Capital dédié aux petites et moyennes entreprises européennes : Eleva Leaders Leaders Small & Mid Cap Europe.

Diane Bruno & Marie Guigou

Un rythme très soutenu chez Eleva Capital

- Les encours sont passés de 3,7 Milliards € à 5,4 Milliards € depuis le 1er janvier. La collecte a atteint 1,2 Milliard au 31/08, l’effet marché contribuant pour 500 millions supplémentaires.

- La stratégie Absolute Return a largement bénéficié de cette collecte. Il semble qu’un « soft close » se précise à l’horizon, les encours pesant 1,1 Milliard €.

- La société dirigée par Eric Bendahan continue de renforcer les effectifs et reste à l’affut d’équipes performantes pour compléter son offre dans des stratégies éprouvées.

- Les référencements se poursuivent et rencontrent un très bon accueil, tant il est rare que les plateformes acceptent de référencer 3 fonds d’un coup comme c’est le cas pour Eleva Capital : ELEVA Absolute Return Europe, ELEVA Euroland Selection et Eleva Leaders Leaders Small & Mid Cap Europe

Cyril Hourdry a rappelé que la collecte dans les Petites et Moyennes capitalisations est négative chaque mois depuis février 2018. Pourtant, les PME n’ont pas spécialement démérité : Depuis le 1er janvier 2018, l’indice des petites et moyennes capitalisations européennes a progressé de 1% quand celui de l’indice Stoxx 600 Europe augmentait de 4%. (données au 06/09/2019). Quand on connait le potentiel de surperformance des PME à long terme, le timing semble plutôt bon.

La croissance des profits est LE déterminant principal de la croissance des cours

C’est l’argument massue que développent Diane Bruno et Marie Guigou, graphiques à l’appui.

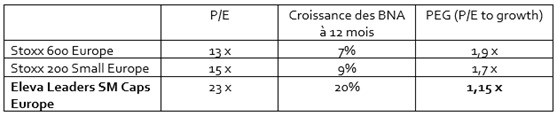

Les co-gérantes ont donc bâti un portefeuille dont le profit devrait croitre de 20% au moins en 2019 quand celui des indices Stoxx Small 200 et du Stoxx 600 Europe progressera respectivement de 9% et 3%.

Une stratégie qui a fait ses preuves

La stratégie petites et moyennes capitalisations européennes d’Eleva investit dans une cinquantaine de positions de sociétés leaders grâce à :

- L’absence de concurrent coté en Europe, ou

- Des parts de marché mondiale supérieures à 20%, ou encore

- Une part de marché local élevée avec un modèle d’affaires différencié.

Autre différentiation, majeure dans la philosophie du binôme, ces sociétés ont une réserve de croissance qu’elles peuvent déployer sous plusieurs formes : acquisitions, innovation, internationalisation, particularité réglementaire ou encore mini cycle sectoriel particulièrement porteur. Ces leviers sont particulièrement utiles lors des ralentissements économiques car ils assurent à l’entreprise, comme aux investisseurs, la poursuite de la croissance bien au-dessus de la moyenne.

Un exemple de mini cycle sectoriel : l’équipement de systèmes d’ouverture automatiques de portes arrière de voiture. Une niche qui fut très porteuse pendant plusieurs années.

La stratégie développée par Eleva capital offre plusieurs intérêts :

- La diversification dans des modèles d’affaires spécifiques à croissance élevée,

- Une surperformance attendue sur le long terme, avec une volatilité sensiblement équivalente à celles des grandes capitalisations, et

- L’accès à des compétences d’entreprises fortes. Ainsi, le tissu des PME suisses est remarquable comme l’illustre Bachem, récemment acquis en portefeuille et leader dans la production de peptides. Ou encore la Suède avec une forte densité de PME dans la technologie.

Les caractéristiques de la gestion se résument à :

- L’éligibilité au PEA (qui sera maintenue même en cas de Brexit)

- 50 lignes environ (51 actuellement)

- 5% maximum par ligne, poids défini selon la liquidité et le potentiel de performance

- Capitalisations entre 500 M€ et 10 MM€

- Absence des secteurs banque et assurance, où il est très difficile de trouver des leaders incontestés

- Performance générée principalement par la sélection de valeur. La surperformance 2019 provient à 94% de la sélection de valeurs, un chiffre qui ne dément pas le track record des gérants dans leur précédente société de gestion où 2/3 de la performance venaient de la sélection et 1/3 de l’allocation sectorielle.

- Style croissance

- Liquidités maximum 10% (actuellement à 8%)

Ajoutons que le ratio de valorisation du portefeuille d’Eleva Leaders Small & Mid Europe est attractif comme en témoigne le tableau de comparaison avec les indices :

Quel est le bon moment d’investir dans les Small & Mid Caps ?

« Quand vous avez de l’argent » répondait Sir John Templeton. L’investisseur légendaire estimait le timing d’investissement trop difficile. Il préférait de loin faire confiance aux sociétés qu’il choisissait pour gagner de l’argent à long terme. Sa phrase fait écho à la recommandation de nombreux manuels de la finance qui suggèrent d’investir régulierement le même montant. Cette méthode a d’ailleurs inspiré l’ERAFP (l’établissement qui gère le Régime de Retraite additionnelle de la Fonction publique) lors de sa création.

Les co-gérantes d’Eleva Leaders Small & Mid Cap Europe font sienne la maxime de John Templeton. Elles estiment qu’une (petite) part du portefeuille actions doit être consacrée au petites et moyennes entreprises, de telle façon à les conserver à travers le cycle. Pour elles, c’est un très bon moyen d’extraire de la surperformance grâce à des entreprises de qualité supérieure, « la crème de la crème « selon leur expression.

Que peut-on retenir ?

Alors que les investisseurs assimilent souvent la petite taille des entreprises à la spécialisation, et donc à un risque idiosyncratique plus élevé, il est intéressant de se pencher sur la distribution de la surperformance dans la sélection de valeurs du fonds d’Eleva :

- Surperformance bien répartie : 9 secteurs sur 11 contribuent positivement,

- Répartition assez équilibrée – pas de concentration excessive des performances.

La gestion est donc bien diversifiée avec des moteurs de performance reposant sur plusieurs leviers. Enfin, une chose est sûre : avec 75 M€, le fonds bénéficie d’une agilité remarquable car la liquidité n’est pas un problème. Un atout sérieux qui peut faire la différence.

Pour en savoir plus sur les fonds d'Eleva Capital, cliquez ici.

| Cliquer sur un fonds de la sélection H24 | |

| Lazard Convertible Global | -1.55% |

| M Global Convertibles SRI | -1.96% |