| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8154.51 | +0.39% | +10.48% |

| Pour en savoir plus, cliquez sur un fonds | |

| H2O Adagio | 4.03% |

| Fidelity Absolute Return Global Equity Fund | 3.64% |

| M&G (Lux) Episode Macro Fund | 3.24% |

| Jupiter Merian Global Equity Absolute Return | 2.54% |

| Pictet TR - Atlas Titan | 2.41% |

| RAM European Market Neutral Equities | 1.63% |

| Cigogne UCITS Credit Opportunities | 1.58% |

| Pictet TR - Atlas | 1.48% |

DNCA Invest Alpha Bonds

|

1.37% |

| Exane Pleiade | 1.34% |

| AXA WF Euro Credit Total Return | 1.21% |

Candriam Absolute Return Equity Market Neutral

|

0.88% |

| Syquant Capital - Helium Selection | 0.56% |

| Candriam Bonds Credit Alpha | 0.47% |

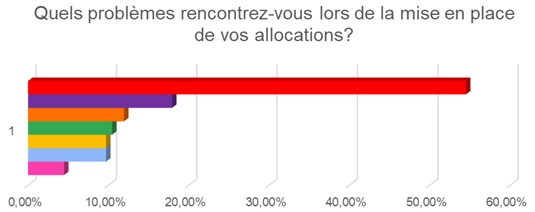

🕵️♂️ Enquête : Les principales problématiques des CGP...

45% des répondants mettent en place des portefeuilles sur-mesure pour leurs clients, et 13% de plus font cela en complément de la gestion profilée… mais ce n’est pas toujours facile :

-

55% des répondants affirment faire face à des problèmes opérationnels.

-

Sur ces problèmes opérationnels, 42% proviennent d’un manque de digitalisation, notamment la mise en place de la signature électronique sur les arbitrages. Ce chiffre interpelle quand on connaît les efforts des plateformes depuis plusieurs années.

-

Fait intéressant : quel que soit le type de gestion choisi (fonds dédiés, gestion pilotée par une société de gestion, profils prédéfinis par les assureurs, prestataires externes ou indépendamment), on retrouve la même hiérarchie des problèmes rencontrés, avec la prépondérance du volet opérationnel. Les seuls qui sortent un peu du lot sont ceux qui recourent aux profils prédéfinis par les assureurs. Ces derniers mettent un peu plus en avant leur manque d’expertise. Ils sont aussi ceux qui souffrent le plus d’un manque d’information, mais – logiquement – moins des problèmes opérationnels. A noter que le manque d’expertise est ressenti par 12% de nos répondants.

-

Les soucis de back office assureurs tracassent également une part importante des CGP (23%).

-

9,7% estiment que le bassin UC est très réduit.

-

59% des CGP effectuent entre 1 et 2 arbitrages par an… mais certains affirment que le covid a accru le nombre d’interventions nécessaires… ce qui met encore plus en exergue l’enjeu de la digitalisation, d’autant plus que le manque de temps et de réactivité clients a été exprimé par 15% des sondés.

-

Il est intéressant de voir que dans des questions ouvertes, certains ont tenu à réitérer le « terrain de jeu limité » des assurances-vie en France, ou alors les contraintes liées aux fonds étrangers. D’autres sujets réglementaires sont assez récurrents, sur les informations liées au fonds ou leur format, parfois qualifiés comme « indigestes » pour le client final.

-

Enfin, si certains considèrent le bassin UC très réduit, ou constatent une inadéquation entre leurs vues macroéconomiques et le champ des possibles, d’autres expriment une difficulté de choisir au sein d’un univers très large, et de suivre les changements qui interviennent dans la gestion des fonds.

Ce qu’il faut retenir :

Le CGP est tiraillé entre une multitude d’outils, de supports investissables (ou pas)…

-

Certains trouvent le bassin UC très réduit.

-

D’autres s’y perdent et se sentent débordés au milieu des contraintes techniques, informationnelles et réglementaires.

-

La prépondérance des besoins informationnels sur la problématique de la digitalisation est tout de même interpellant.

A suivre dans un article à venir, la suite de l'enquête qui traite du process de l’allocation d’actifs des CGP...

Copyright H24 Finance. Tous droits réservés.

Une personne sur cinq aura du mal à se remettre de ce risque...

Dans le "Graphique de la Semaine", l'équipe H24 sélectionne un graphique percutant proposé par un asset manager.

Publié le 21 février 2025

Voici le premier fonds daté à se lancer sur cette maturité...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 21 février 2025

Publié le 21 février 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 8.04% |

| Echiquier Positive Impact Europe | 7.73% |

| Dorval European Climate Initiative | 7.50% |

| Aesculape SRI | 6.93% |

| DNCA Invest Beyond Semperosa | 5.31% |

| La Française Credit Innovation | 0.97% |