| Cliquer sur un fonds de la sélection H24 | |

| H2O Adagio | 1.35% |

| DNCA Invest Alpha Bonds | 0.41% |

| Exane Pleiade | 0.34% |

| Candriam Absolute Return Equity Market Neutral | 0.32% |

| Pictet TR - Atlas | 0.27% |

| Sanso MultiStratégies | 0.13% |

| Candriam Bonds Credit Alpha | 0.03% |

| Fidelity Absolute Return Global Equity Fund | 0.00% |

| RAM European Market Neutral Equities | -0.02% |

| Syquant Capital - Helium Selection | -0.14% |

| Jupiter Merian Global Equity Absolute Return | -0.14% |

| AXA WF Euro Credit Total Return | -0.80% |

| M&G (Lux) Episode Macro Fund | -1.31% |

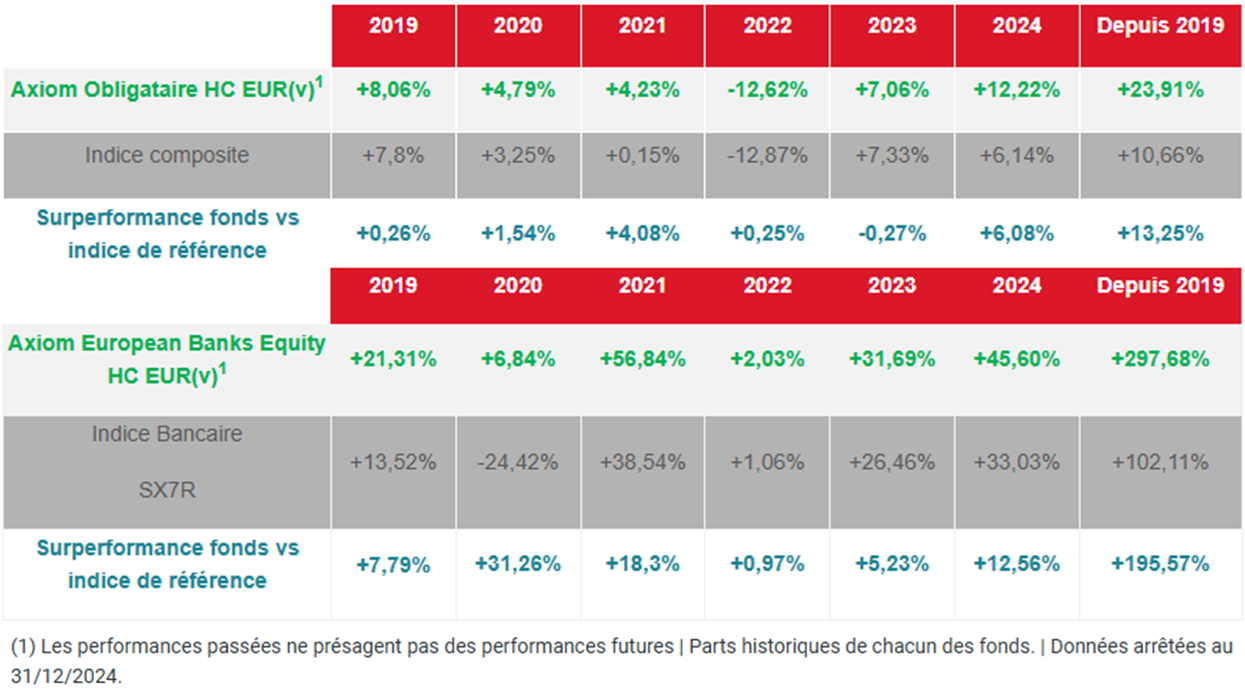

Vers une cinquième année de surperformance pour cette classe d'actifs ?

Publié le mercredi 8 janvier 2025

L'analyse d'Axiom AI :

Dans des marchés généralement chers, les financières européennes se démarquent par leur niveau de rendement tant sur la dette subordonnée que sur les actions.

Les obligations subordonnées (AT1s) affichent un rendement au pire au niveau de l’indice d’ environ 6,6% en EUR malgré un risque d’extension réduit. 40% des remboursements prévus pour 2025 ont déjà été préfinancés et les resets sur les 60% restants sont généralement bien au-dessus des coûts de refinancement. La tendance à l’amélioration des notations de crédit du secteur devrait se poursuivre, de nombreux émetteurs affichant une perspective positive au niveau subordonné. Les facteurs techniques sont favorables : les flux entrants dans les fonds de crédit devraient surpasser une offre nette nulle, voire légèrement négative. Enfin, l’univers offre de nombreuses opportunités idiosyncratiques sur des leviers réglementaires ainsi que des crédits hors indices.

Du côté des actions bancaires européennes, un rendement des bénéfices de 15%, une rentabilité des capitaux propres stable et la possibilité d’accroître les distributions à long terme grâce à des fusions-acquisitions et à l’optimisation du capital positionnent le secteur pour une 5

ème année de surperformance. Les investisseurs ne devraient pas suranalyser les risques liés aux taux et à la croissance en Europe, mais se concentrer plutôt sur la durabilité des fondamentaux :

-

Le revenu net d’intérêt bénéficiera de la duration des bilans, de courbes de taux plus pentues et de la croissance des dépôts. La sensibilité au niveau des taux d’intérêt reste positive dans l’ensemble, mais a été significativement réduite, parfois jusqu’à quatre fois, limitant l’impact de l’ampleur du cycle d’assouplissement sur les marges. Par ailleurs, l’inflation persistante des services et des salaires, les projections de l’inflation de la BCE supérieures à 2% malgré des hypothèses de productivité optimistes, et l’atténuation de l’impact des restrictions passées sur la croissance des dépôts et des prêts rendent un cycle de baisse profond très improbable.

-

Les commissions joueront un rôle de contrepoids face aux taux d’intérêt. Si les taux devaient baisser plus que prévu, le crédit, les flux clients et les marchés de capitaux se développeraient davantage. La volatilité macroéconomique persistante offrira un soutien aux activités de trading, notamment pour les titres obligataires, les devises et les matières premières.

-

La qualité des actifs sera soutenue par une amélioration du revenu réel des consommateurs en Europe, des provisions prudentes et une stabilisation du secteur immobilier.

-

Un assouplissement de la réglementation et une accélération des titrisations amélioreront la génération de capital, soutenant des distributions plus élevées.

-

Enfin, les opérations de fusion-acquisition, qu’il s’agisse d’acquisitions ciblées ou à grande échelle, contribueront à améliorer la qualité de la composition des revenus (en ajoutant des activités d’assurance, de gestion d’actifs et de banque d’investissement) et l’efficacité des coûts (grâce aux synergies) dans le secteur.

|

Voici les 3 principales convictions d'AXIOM AI : I. Les fondamentaux sont relativement protégés des fluctuations macroéconomiques. Les rendements à deux chiffres des fonds propres devraient se maintenir même avec des taux d'intérêt à 1%. II. Le crédit financier subordonné offre de nombreuses opportunités attractives en matière de taux de portage et de réglementation. À l’échelle de la classe d’actifs, des hausses de notation et des facteurs techniques favorables devraient soutenir les spreads. III. Une configuration de marché favorable et des gains supplémentaires en capacité de distribution à long terme positionnent les actions bancaires européennes pour une 5ème année de surperformance. |

| Cliquer sur un fonds de la sélection H24 | |

| Lazard Convertible Global | 0.64% |

| M Global Convertibles SRI | 0.11% |