| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8041.81 | -0.19% | -1.32% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.81% |

| Pictet TR - Sirius | 3.14% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.03% |

| Candriam Absolute Return Equity Market Neutral | 2.93% |

| RAM European Market Neutral Equities | 2.32% |

| Pictet TR - Atlas | 1.93% |

| H2O Adagio | 1.47% |

| Sapienta Absolu | 1.15% |

Syquant Capital - Helium Selection

|

0.91% |

DNCA Invest Alpha Bonds

|

0.81% |

| Schelcher Optimal Income | 0.69% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Candriam Bonds Credit Alpha | 0.46% |

| AXA WF Euro Credit Total Return | 0.45% |

| ELEVA Global Bonds Opportunities | 0.40% |

BDL Durandal

|

0.36% |

| Alken Fund Absolute Return Europe | 0.26% |

| Sienna Performance Absolue Défensif | 0.20% |

| BNP Paribas Global Absolute Return Bond | -0.51% |

| ELEVA Absolute Return Dynamic | -0.81% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-2.71% |

| Fidelity Absolute Return Global Equity Fund | -2.96% |

| MacroSphere Global Fund | -5.13% |

13 milliards en gestion obligataire : les équipes et les encours progressent au sein de cette entité française...

|

Sophie de Nadaillac, Associée-Gérante - Directrice du développement de Lazard Frères Gestion, a proposé de faire le point sur Lazard Credit Opportunities à Éléonore Bunel, Directeur de la gestion de Taux. |

13 milliards d’euros en gestion obligataire, 13 analystes-gérants et 2 spécialistes ESG

L’équipe obligataire et les encours ont beaucoup prospéré chez Lazard Frères Gestion. « L’arrivée d’Éléonore Bunel [Ndlr H24 : Dans le groupe depuis 2018 en provenance d'Axa IM] y est pour une bonne partie » a souligné Sophie de Nadaillac. Un bel hommage.

« Nos résultats sont cohérents avec notre scenario économique »

« Les résultats sont mitigés ces derniers mois » précise Sophie de Nadaillac qui rappelle que le scenario maison de début d’année anticipait une récession aux États-Unis.

Les investissements dans le crédit s’inscrivent dans le long terme. Sur cinq ans, le fonds Lazard Credit opportunities « a très bien performé ».

Duration longue et scenario économique maintenu

Pour Éléonore Bunel, une telle hausse des taux (525 pbs au cours de ce cycle) a toujours entrainé une récession dans l’histoire économique des États-Unis.

La probabilité d’une récession modérée (soft landing) est très faible selon eux.

Que penser du taux de chômage toujours bas ?

-

« Le taux de chômage est un indicateur retardé »

-

Le taux de chômage est fortement corrélé à l’appréciation du marché de l’emploi par les ménages. Cette appréciation se dégrade et tend à confirmer le scenario de récession que prévoit Lazard Frères Gestion.

« Nous sommes probablement à un point d’inflexion sur le marché du travail américain » signale la patronne de la gestion obligataire.

Positionnement aligné avec le scenario Lazard de récession

La sensibilité obligataire de Lazard Credit Opportunities est

Positive pour la partie obligataire américaine, européenne, canadienne et britannique

Négative pour les émissions japonaises

Voici la répartition par qualité de signature :

Investment grade

- Neutre aux États-Unis et en Europe

Haut rendement

-

Neutre en Europe (BB minimum)

-

Sous pondéré aux États-Unis

Dettes subordonnées

-

Neutre sur les émissions Investment grade

-

Sous pondéré sur les émissions AT1

Trois arguments soutiennent cette stratégie :

-

Les banques centrales sont en fin de cycle de normalisation

-

Les taux souverains sont de nouveau attractifs

-

C’est la classe d’actifs à privilégier dans un scenario de récession

Resserrement des primes de risque crédit depuis mars

Le parcours a été exceptionnel, ce qui inspire à Éléonore Bunel la prudence sur les niveaux de spreads de crédit actuels. La gérante anticipe un écartement des spreads dès que la récession se matérialisera.

L’Investment grade est préférable au haut rendement car la composante taux (le rendement souverain) constitue la majeure partie du rendement offert par les émissions.

« Les rendements souverains sont peut êtres arrivés à des niveaux extrêmes » pour Éléonore Bunel.

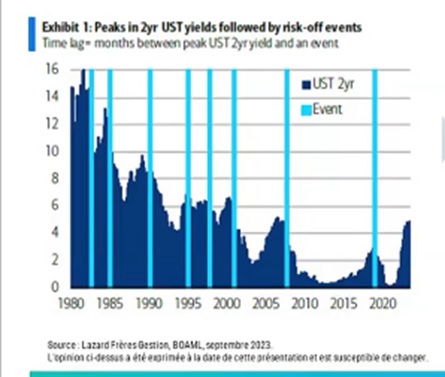

Depuis 40 ans, chaque pic du taux 2 ans américain a été suivi d’une dégradation des marchés à haut rendement

Rappel des principes de gestion de Lazard Credit Opportunities

-

Un univers global : dette souveraine, investment grade, haut rendement et dette émergente

-

Des marges de manœuvre importantes : sensibilité taux entre -5 et 10,

-

L’objectif de générer de la performance absolue dans différentes phases de marché. Des outils multiples pour être réactifs en pilotant l’allocation, la structure crédit, les liquidités, les dérivés de taux et de crédit (CDS) et le positionnement sur la courbe.

Positionnement du portefeuille

-

Sensibilité + 8 (États-Unis et zone euro dans une moindre mesure)

-

Sensibilité crédit +0,7

-

Couverture du risque crédit (crossover 43%)

-

12% de liquidités

-

Rendement à maturité 6,5% brut/3% net

-

115 émetteurs,

-

Notation moyenne BBB/BBB-

Au 20 octobre, la VL est à -5,6% après +5,4% en 2022, +2,8% en 2021 et +13,2% en 2020.

Lazard Frères Gestion rappelle que Lazard Credit Opportunities est une stratégie de long terme. Avec des convictions fortes dans la gestion, les drawdowns (reculs de la VL) peuvent être importants et les rebonds puissants. Selon la SGP, Lazard Credit Opportunities superforme nettement ses pairs à long terme. Le passé n’étant pas un indicateur fiable des performances futures.

Comment souscrire ?

La part PC Eur de Lazard Credit Opportunities, SRI 3, SFDR 8, fonds de 1 200 millions €, est disponible sous le code FR0010235507

Article rédigé par H24 Finance. Tous droits réservés

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 11 mars 2026

Publié le 11 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.72% |

| Regnan Sustainable Water & Waste | 4.03% |

| Echiquier Positive Impact Europe | 2.00% |

| Storebrand Global Solutions | 1.60% |

| Dorval European Climate Initiative | 1.51% |

| Triodos Impact Mixed | 0.34% |

| Triodos Global Equities Impact | 0.33% |

| EdR SICAV Euro Sustainable Equity | -0.05% |

| La Française Credit Innovation | -0.15% |

| Ecofi Smart Transition | -0.84% |

| Triodos Future Generations | -1.21% |

| DNCA Invest Sustain Semperosa | -1.51% |

| BDL Transitions Megatrends | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.42% |

Palatine Europe Sustainable Employment

|

-3.25% |