| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7950.18 | -0.18% | +7.72% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 11.76% |

| Jupiter Merian Global Equity Absolute Return | 9.34% |

| H2O Adagio | 8.17% |

| RAM European Market Neutral Equities | 7.52% |

| Sienna Performance Absolue Défensif | 6.86% |

| M&G (Lux) Episode Macro Fund | 6.80% |

| Pictet TR - Atlas | 6.27% |

| Syquant Capital - Helium Selection | 6.19% |

| Fidelity Absolute Return Global Equity Fund | 5.93% |

| BNP Paribas Global Absolute Return Bond | 5.65% |

DNCA Invest Alpha Bonds

|

4.94% |

| Cigogne UCITS Credit Opportunities | 4.36% |

| Exane Pleiade | 3.88% |

| AXA WF Euro Credit Total Return | 3.79% |

| Candriam Bonds Credit Alpha | 2.18% |

Candriam Absolute Return Equity Market Neutral

|

0.25% |

+30,21% YTD avec nettement moins de volatilité que le MSCI Europe, comment est-ce possible ?

La clientèle est répartie également entre institutionnels et la distribution, la France représentant 65% des encours gérés.

Les évolutions se sont amplifiées dans les années récentes avec aujourd’hui quatre pôles :

- Les Actions Large Caps,

- Les Actions Petites et moyennes capitalisations, et micro-cap,

- Les Solutions actions, combinant l’expertise en actions et la réduction de la volatilité,

- L’investissement Solidaire, dont le fonds NovESS.

Caroline Bouyer et William Durandet (Responsables Développement Distribution) ont convié Adrien Dumas (Responsable de la gestion Croissance) et Augustin Lecoq (Gérant de Portefeuille) à faire le point sur l’expertise Microcap de la société de gestion

Adrien Dumas & Augustin Lecoq

Ce marché si particulier des Microcaps

Moins volatil : L’univers européen de capitalisations inférieures à 400 M€ est - nettement - moins volatil que celui du MSCI Europe. Il se situe en moyenne 3-5% en deçà des niveaux de l’indice large cap, avec des écarts bien plus forts dans les phases adverses comme 2002-2003 et 2008.

Comment est-ce possible ? Les volatilités individuelles sont effectivement élevées, mais il se trouve que les corrélations entre valeurs sont plus faibles que dans l’univers du MSCI Europe. On le devine en se rappelant que ces entreprises sont souvent sur des métiers de niche, avec une concurrence limitée en valeurs cotées et sont à l’écart des ETF qui augmentent la corrélation des grandes valeurs.

L’écart de volatilité est moins important dans l’univers mondial des microcaps, se situant entre 1 et 3% en général, demeurant tout de même très inférieur dans les crises de 2002- 2003 ou 2008.

Des croissances bénéficiaires 10% au-dessus de celles du MSCI Europe ou MSCI World. L’écart est à peu près constant au fil des années. L’indice large cap européen a vu les profits croitre de 7-10% /an depuis 2012 tandis que le MSCI Europe MicroCap a vu les siens monter de 20%, voire 30% en 2014.

Le stock picking passe par un profilage quantitatif et un nombre important de titres pour diversifier les risques idiosyncratiques

L’objectif est de capter la surperformance des microcaps en atténuant leurs inconvénients (taille importante de l’univers avec 5000 valeurs européennes cotées - 22 500 à l’échelle mondiale, volatilités individuelles élevées et liquidités faibles).

Le processus d’investissement opère donc par :

- Le filtre sur la liquidité (>100 K€ échangés par jour pour la gestion européenne, >250 K€ pour la gestion mondiale),

- La forte diversification des Portefeuilles (160+ lignes pour la gestion européenne, 300+ pour la gestion mondiale),

- L’équipondération des lignes.

La sélection étant faite en trois étapes :

- Le profilage quantitatif de l’univers pour identifier les meilleurs profils GARP (croissance à prix raisonnable)

- La constitution d’une liste d’achat,

- Suivi fondamental des données avec ajustements quotidiens si nécessaire.

Quand on est peu familier de ce type de gestion, on peut se reporter vers les Etats-Unis où des gestions importantes se sont développées depuis des dizaines d’années en microcaps. Elles comprennent aisément plus de 100-150 lignes.

On n’est donc pas surpris de voir Mandarine Europe Microcap (100 M€) détenir 162 lignes au 29 Novembre. Le portefeuille affiche 86% de part active, 3% de liquidités et une capitalisation médiane de 320 M€.

Mandarine Global Microcap (52 M€) détient 309 lignes (Univers mondial oblige). Il affiche 5% de liquidités, une part active de 94% et une capitalisation médiane de 307 M€.

Approche systématique et gestion des risques

Mandarine complète sa recherche par le modèle HOLT de Crédit Suisse disponible en ligne. Il produit une notation selon une méthode axée sur les flux de trésorerie appliquée à 20 000 sociétés cotées dans 65 pays.

Des équipes d’ingénieurs se consacrent au retraitement et à l’uniformisation des données comptables.

La gestion des risques est renforcée par l’intégration de la note des états financiers de de la probabilité de défaut (gestion crédit).

Gestion disciplinée des risques

En résumé :

- + de 160 lignes en portefeuilles,

- 2% maximum par lignes (NB : toutes capitalisations de 2 milliards € ou plus est cédée),

- Biais sectoriels et géographiques très limités par rapport aux indices de référence,

- Nombre de jours de liquidation de chaque position recalculée quotidiennement,

- Suivi du Beta et de l’erreur de suivi (tracking error).

Politique de vente

Hormis le cas de dépassement de la capitalisation au-delà de 2 milliards €, entraînant la vente systématique, les titres peuvent être cédés en cas de :

- Accident de parcours,

- Remise en cause du profil GARP,

- Gestion des pertes maximales (Stop loss).

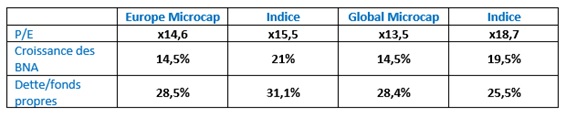

Vous avez dit « profil attractif » ?

Les deux fonds Microcap de Mandarine Gestion sont orientés Croissance et gardent néanmoins des multiples inférieurs à ceux des indices.

Comment souscrire ?

Mandarine Global Microcap, SRRI 5, est disponible en part R et F, respectivement sous les codes LU1329694266 et LU1673109408.

Mandarine Europe Microcap, éligible au PEA et SRRI 5, est disponible en part R et F, sous les codes LU1303940784 et LU1303941089.

Dans les deux cas, les frais de gestion fixes sont respectivement de 2,2% et 1,1%, assortis d’une commission de surperformance de 20% au-delà de l’indice de référence en cas de performance positive uniquement.

- Mandarine Europe Microcap : +30,21% YTD

- Mandarine Global Microcap : +26,67% YTD

Pour en savoir plus sur les fonds Mandarine Gestion, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Ce fonds patrimonial permet à vos clients de traverser sereinement les cycles économiques…

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 07 novembre 2025

Publié le 07 novembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 14.64% |

| Dorval European Climate Initiative | 12.07% |

| BDL Transitions Megatrends | 10.84% |

| EdR SICAV Euro Sustainable Equity | 10.17% |

| Palatine Europe Sustainable Employment | 7.88% |

| La Française Credit Innovation | 4.20% |

| DNCA Invest Beyond Semperosa | 2.10% |

| Triodos Impact Mixed | 1.07% |

| Triodos Global Equities Impact | 0.07% |

| Aesculape SRI | -0.65% |

| Triodos Future Generations | -2.75% |

| Echiquier Positive Impact Europe | -3.10% |