| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8013.25 | -0.36% | -1.79% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.81% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 3.23% |

| Pictet TR - Sirius | 3.14% |

| Candriam Absolute Return Equity Market Neutral | 2.93% |

| RAM European Market Neutral Equities | 2.32% |

| Pictet TR - Atlas | 1.93% |

| H2O Adagio | 1.47% |

| Sapienta Absolu | 1.01% |

Syquant Capital - Helium Selection

|

0.95% |

DNCA Invest Alpha Bonds

|

0.81% |

BDL Durandal

|

0.78% |

| Schelcher Optimal Income | 0.69% |

| Cigogne UCITS Credit Opportunities | 0.57% |

| Candriam Bonds Credit Alpha | 0.46% |

| ELEVA Global Bonds Opportunities | 0.40% |

| Alken Fund Absolute Return Europe | 0.26% |

| Sienna Performance Absolue Défensif | 0.20% |

| AXA WF Euro Credit Total Return | 0.01% |

| BNP Paribas Global Absolute Return Bond | -0.51% |

| ELEVA Absolute Return Dynamic | -0.81% |

| Jupiter Merian Global Equity Absolute Return | -1.19% |

Exane Pleiade

|

-2.71% |

| MacroSphere Global Fund | -3.50% |

| Fidelity Absolute Return Global Equity Fund | -3.66% |

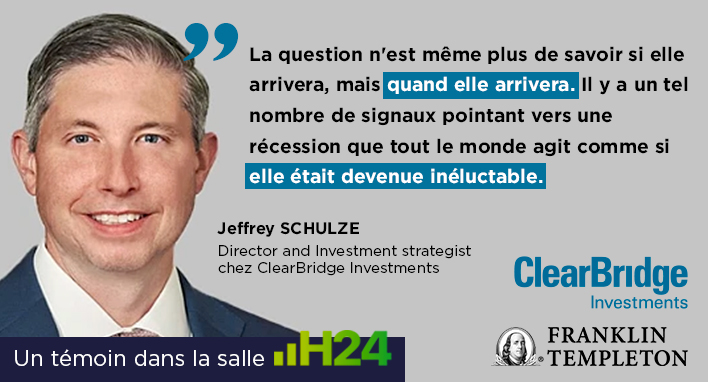

Anatomie d’une récession : le marché du travail américain au centre de toutes les interrogations...

L'économie Américaine entrera-t -elle en récession ?

Les marchés US ont-ils atteint leurs points bas ?

Réponses avec Jeffrey Schulze, director and Investment strategist chez ClearBridge Investments.

H24 vous résume la conférence de Franklin Templeton...

Le marché du travail américain au centre de toutes les interrogations

Cette récession s’annonce comme « la récession la plus anticipée de l’histoire » estime le stratégiste. « La question n'est même plus de savoir si elle arrivera, mais quand elle arrivera. Il y a un tel nombre de signaux pointant vers une récession que tout le monde agit comme si elle était devenue inéluctable ». En effet, face à un discours alarmiste, les ménages tendent à être plus précautionneux, et donc moins consommer. Et sans la vigueur du consommateur, les probabilités de récession augmentent. « Nous faisons en quelque sorte face à une prophétie autoréalisatrice » affirme Jeffrey Schulze.

Ainsi, et même si l’économie américaine affiche des signes de résilience, la société de gestion s'inscrit en accord avec le consensus anticipant une récession à l'horizon 2023. Le discours des banquiers centraux est clair : leur priorité est la lutte contre l’inflation, quoi qu’il en coûte. Or, le retour à l’objectif des 2% n’est pas pour tout de suite, « cela va clairement prendre du temps » estime l’expert. Et pour cause : tant le consommateur que le marché du travail américain se portent plutôt bien.

Face au danger que représente l'inflation, un indicateur ne trompe pas : c’est l’inversion de la courbe des taux. Plus cette dernière s’inverse, plus le risque que l'économie rentre en récession est réel. « Nous expérimentons actuellement la plus grosse inversion depuis les années 1980 » relève Jeffrey Schulze.

Sur les treize cycles de resserrement monétaires mis en place par la banque centrale, seuls trois se sont transformés en “soft landing” contre dix en récessions. La tâche n’est donc pas simple pour les banquiers centraux, d’autant plus qu’un atterrissage en douceur ne sera possible que grâce à une détente du marché du travail. En effet, si l’inflation faiblit du côté des matières premières, le secteur des services n’en finit pas de grimper. C’est pour cette raison que Jerome Powell a besoin de casser la dynamique du marché du travail, et plus particulièrement la dynamique des PME (petites et moyennes entreprises) américaines.

Pour être plus précis, ce sont elles qui participent à 90% des créations d'emplois aux États-Unis. La seule solution pour refroidir un marché du travail en surchauffe est donc de créer un environnement économique défavorable pour ces sociétés. Dès lors, si les bénéfices de ces dernières baissent, elles devront procéder à des restrictions budgétaires et notamment licencier ou stopper leur processus de recrutement. « Ce n’est qu’au moment où les PME seront véritablement touchées que l’inflation commencera une baisse durable », conclut l’expert.

Où en sommes-nous aujourd’hui ?

En général une récession se traduit par une baisse massive des actifs risqués de l’ordre de -30% sur le S&P 500. Aujourd'hui la baisse se chiffre autour de -25% au pire, ce qui laisse penser à Jeffrey Schulze que le point bas n’a pas encore été atteint. De plus, les anticipations de bénéfices sont encore à des niveaux trop élevés et commencent à peine à être révisées. En moyenne, elles baissent de -26% avant une récession, contre seulement -4% actuellement.

Dès lors, le gérant ne voit pas l’inflation s'abattre sur l’économie américaine tout de suite, mais plutôt aux alentours du troisième trimestre 2023. Les marchés devraient donc continuer à faire face à des épisodes de forte volatilité, jusqu’à ce que l’horizon se dégage.

Quelle allocation pour les mois à venir ?

-

Fortes convictions sur la value (actions décotées). Malgré une surperformance de près de +22% par rapport aux titres croissance, les titres value restent encore très attractifs et font partie des meilleurs performeurs dans une phase de forte hausse puis de baisse de l’inflation.

-

Convictions également pour les petites capitalisations, pour les mêmes raisons.

-

Fortes convictions sur les titres à hauts dividendes, qui ont sur performé en 2022. Ce sont des titres de qualité, avec des bilans solides, une bonne visibilité sur les bénéfices à venir et des niveaux de trésorerie élevés. Parfait pour un environnement récessionniste estime l’expert.

Article rédigé par H24 Finance. Tous droits réservés.

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 11 mars 2026

Publié le 11 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 5.72% |

| Regnan Sustainable Water & Waste | 4.03% |

| Echiquier Positive Impact Europe | 2.00% |

| Storebrand Global Solutions | 1.60% |

| Dorval European Climate Initiative | 1.51% |

| Triodos Impact Mixed | 0.34% |

| Triodos Global Equities Impact | 0.33% |

| EdR SICAV Euro Sustainable Equity | -0.05% |

| La Française Credit Innovation | -0.15% |

| BDL Transitions Megatrends | -0.33% |

Palatine Europe Sustainable Employment

|

-0.83% |

| Ecofi Smart Transition | -0.84% |

| Triodos Future Generations | -1.21% |

| DNCA Invest Sustain Semperosa | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.42% |