| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8323.28 | +0.6% | +2.13% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.37% |

| ELEVA Absolute Return Dynamic | 1.93% |

| H2O Adagio | 1.70% |

| Pictet TR - Atlas | 1.66% |

Syquant Capital - Helium Selection

|

1.18% |

| ELEVA Global Bonds Opportunities | 1.04% |

| Alken Fund Absolute Return Europe | 1.01% |

| AXA WF Euro Credit Total Return | 0.99% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Schelcher Optimal Income | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.79% |

DNCA Invest Alpha Bonds

|

0.57% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Sienna Performance Absolue Défensif | 0.41% |

| Candriam Bonds Credit Alpha | 0.30% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

| RAM European Market Neutral Equities | -0.60% |

Exane Pleiade

|

-1.23% |

| MacroSphere Global Fund | -2.01% |

Appréhender une « inflation en trompe‑l'œil »...

L'analyse de PIMCO avec Joachim Fels (Conseiller économique international) et Andrew Balls (CIO mondial des placements en titres à revenu fixe)

Les investisseurs doivent se préparer à faire face à une inflation en trompe-l’œil et s’efforcer de maintenir la flexibilité et la liquidité de leur portefeuille de manière à pouvoir réagir aux événements dans un contexte d’investissement qui s'annonce difficile et volatil.

Ce sont là deux des principales conclusions de notre dernier Forum cyclique et de nos dernières réunions de stratégie, organisés à nouveau en distanciel mais réunissant l’ensemble des professionnels de l’investissement de PIMCO. Nos équipes économiques ont présenté des prévisions centrales tablant sur une forte reprise mondiale et une inflation qui, malgré tous les discours reflationnistes, devrait selon nous rester inférieure aux objectifs des banques centrales pendant encore un à deux ans, nonobstant un pic temporaire au cours des prochains mois (ce qui pourrait provoquer une « inflation en trompe-l'œil » sur les marchés). Nous présentons ci-dessous ce scénario de base et les risques associés.

Ces prévisions mises à part, les participants au forum ont longuement évoqué la possibilité que les marchés restent focalisés sur les risques d’inflation, et cela à un moment où les banques centrales se sont dans l’ensemble engagées à procéder très lentement et où la politique budgétaire, cette année du moins, devrait stimuler la croissance – tout particulièrement aux États-Unis.

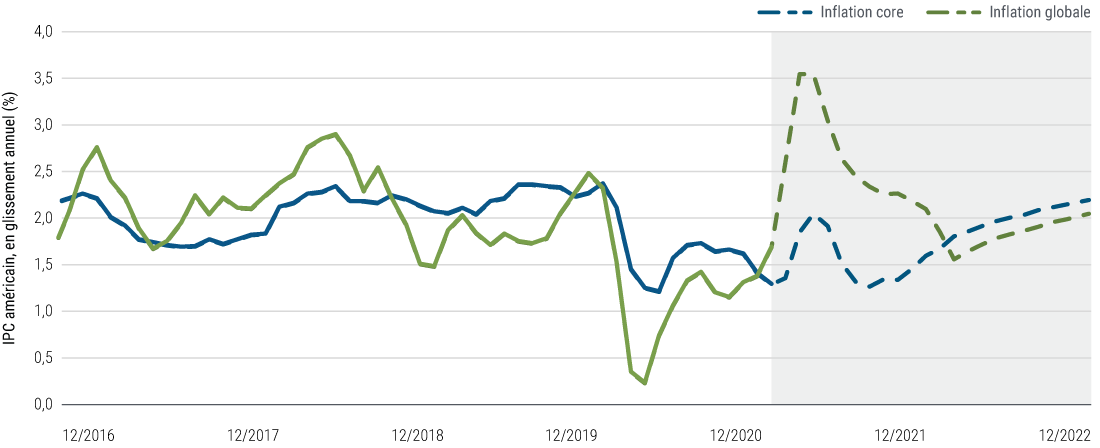

Nous avons observé une envolée des rendements obligataires, à partir de niveaux certes faibles, et une remontée de la volatilité. L'extrémité courte des courbes de rendement a quelque peu éprouvé la thèse selon laquelle les banquiers centraux sauront garder leur sang-froid et s’en tiendront à leur patiente planification à long terme. Il y a fort à parier que la hausse à venir de l’inflation ne s'inscrira pas dans la durée (voir graphique ci-dessous). Mais il est également très probable que les marchés financiers resteront focalisés sur les risques de hausse de d’inflation à court terme et que la volatilité restera élevée, du moins par rapport à la situation récente.

PIMCO prévoit un parcours en dents de scie à court terme pour l’inflation américaine

Source : U.S. Bureau of Labor Statistics, données au 28 février 2021 ; prévisions PIMCO du 31 mars 2021 au 31 décembre 2022. Les données et prévisions présentées reflètent l'évolution en glissement annuel et en % de l’IPC (indice des prix à la consommation) américain core et global.

Parallèlement, les bonnes nouvelles concernant la vaccination et l’expansion économique sont probablement déjà intégrées en grande partie. En fait, il faudra que les espoirs concernant l’efficacité des vaccins et la vigueur du rebond se concrétisent pour valider les valorisations des actifs risqués, que nous estimons quelque peu excessives. Il n’en demeure pas moins qu’il s’agit d’un cycle économique très inhabituel, où l’on sort d’une récession due au confinement et à la distanciation sociale volontaire plutôt qu’à des tensions économiques et financières sous-jacentes, et où les perspectives sont brouillées par des incertitudes plus nombreuses que d’habitude.

Bien que l’on puisse s’attendre à de nombreux stigmates économiques à moyen terme, une robuste expansion cyclique n'est pas à exclure cette année. Et le cocktail est particulièrement inhabituel : une croissance qui devrait atteindre des hauteurs rarement observées, associée à une nouvelle orthodoxie budgétaire – dans une mesure plus ou moins grande aux États-Unis et en Europe, respectivement – dont la priorité absolue est de pérenniser la reprise actuelle, et à l’accent placé par les banques centrales sur le relèvement de l’inflation et l'obtention d’un taux d’emploi aussi élevé que possible, là encore avec différents niveaux d’engagement d’un pays à l’autre. Il se pourrait que cette inflation ne soit qu’un trompe-l'œil, mais nous comprenons les raisons pour lesquelles l'orientation réelle de la conjoncture pourrait susciter une grande incertitude.

Pour en savoir plus sur les fonds PIMCO, cliquez ici.

Publié le 09 février 2026

Votre agenda de la semaine...

Voici vos événements pour la semaine du 9 au 13 février 2026.

Publié le 09 février 2026

Ce fonds performe malgré un contexte de marché peu favorable à son style...

Quand la qualité redevient abordable.

Publié le 09 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 6.05% |

| BDL Transitions Megatrends | 3.76% |

| Dorval European Climate Initiative | 3.71% |

| EdR SICAV Euro Sustainable Equity | 3.49% |

| R-co 4Change Net Zero Equity Euro | 2.88% |

| Ecofi Smart Transition | 2.60% |

| Echiquier Positive Impact Europe | 2.60% |

| DNCA Invest Sustain Semperosa | 2.19% |

| Triodos Global Equities Impact | 1.85% |

| Storebrand Global Solutions | 1.74% |

| Triodos Future Generations | 1.73% |

Palatine Europe Sustainable Employment

|

1.39% |

| Triodos Impact Mixed | 1.19% |

| La Française Credit Innovation | 0.26% |