| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8273.84 | +0.43% | +1.53% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| AXA WF Euro Credit Total Return | 0.99% |

| ELEVA Global Bonds Opportunities | 0.96% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

Assurance-vie : les surprenantes tendances de collecte du 3ème trimestre…

En dépit d’une aversion certaine des investisseurs au risque, les unités de compte restent plébiscitées dans les allocations en assurance vie

Le troisième trimestre n’a pas fait exception : l’univers boursier est resté très volatil.

Nicolas Lemaire, ingénieur financier chez Nortia

Nicolas Lemaire, ingénieur financier chez Nortia

« Il est intéressant de voir que les marchés actions ont suivi un mouvement symétrique.

Après avoir progressé jusqu’à la mi-août, la tendance s’est inversée et la plupart d’entre eux ont terminé le trimestre en baisse. »

Le CAC 40 n’échappe pas à ce constat : après être monté de +11,15 %, il a ensuite perdu 12,59 % pour finir le trimestre en retrait de 2,84 %.

Anticipations d’inflation, sous-performance du style “croissance”, perspectives de croissance revues à la baisse par l’OCDE et banques centrales prêtes à pousser les économies en récession pour contrer l’inflation : tous ces facteurs sont venus contrebalancer des publications d’entreprise bonnes fin juin.

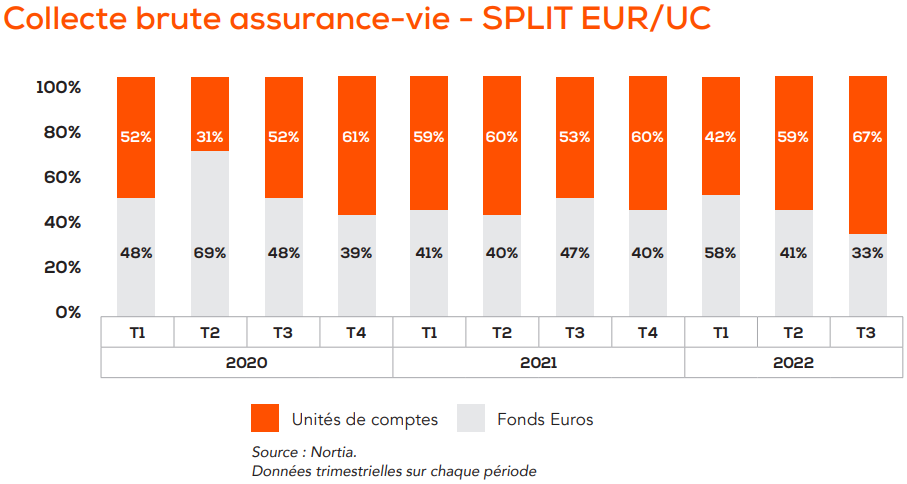

Dans ce contexte, la collecte brute en UC se maintient à un très bon niveau, représentant 67 % des volumes, au détriment du fonds en euros (33 % de la collecte).

Nicolas Lemaire, ingénieur financier chez Nortia

Nicolas Lemaire, ingénieur financier chez Nortia

« Volatilité est souvent synonyme d’opportunités. Les conseillers en gestion de patrimoine ne s’y trompent pas et n’orientent pas massivement les placements vers le fonds euros, censé être un actif refuge mais dont le rendement annuel sera bien en-deçà du niveau de l’inflation de fin d’année. »

L’inflation reste le principal facteur à surveiller. Celle-ci est amplifiée par le niveau historiquement bas de l’euro face au dollar, qui augmente d’autant plus le prix des produits importés. Dans ce contexte, il faut se projeter sur le long terme pour espérer retrouver une rentabilité positive.

Les différents marchés obligataires ont atteint des niveaux historiquement bas. Ce nouveau point d’entrée a entraîné en fin de trimestre un retour des flux vers des fonds où le portage des obligations redevient attractif. Ces flux sont renforcés par le souhait des conseillers en gestion de patrimoine de profiter d’un éventuel rebond futur, qui serait susceptible de se produire dès que les voyants repasseront au vert. Ce rebond pourrait être déclenché par la fin du cycle de hausse des taux de la FED et de la BCE.

Quelles classes d’actifs ont été plébiscitées pour les versements ?

Tout d’abord, on observe le retour prononcé des investissements placés sur les supports d’attente (12 % des versements). Il s’agit ici principalement de versements sur les options proposées par les assureurs.

Manon Cosyn-Martin, ingénieure financière chez Nortia

Manon Cosyn-Martin, ingénieure financière chez Nortia

« Ces offres permettent d’investir de façon progressive sur les UC sur une période prédéfinie et de saisir ainsi les opportunités de marché et points bas. »

A l’heure où les marchés peinent à laisser transparaître une direction, ces options prennent tout leur sens. A l’instar du deuxième trimestre, le troisième trimestre 2022 fait la part belle aux supports immobiliers. Au sein de cette classe d’actifs, la vaste majorité de la collecte s’effectue sur les SC / SCI.

Manon Cosyn-Martin, ingénieure financière chez Nortia

Manon Cosyn-Martin, ingénieure financière chez Nortia

« L’offre de SCI disponibles sur la Place s’est récemment étoffée de manière très significative, permettant de construire des allocations immobilières diversifiées par thématique et stratégies de gestion. »

Les fonds actions représentent près de 11 % de la collecte, majoritairement drivée par les fonds actions internationales (36 % de la collecte sur les fonds actions) et par les fonds actions sectorielles (21 %). La proportion allouée aux fonds obligataires touche un point historiquement bas (1,44 %). Néanmoins, les conditions actuelles laissent présager un retour sur la classe d’actifs, via notamment les fonds à échéance.

H24 : Pour en savoir plus sur l'Observatoire Nortia, cliquez ici.

Les meilleurs fonds diversifiés pour investir en 2026....

Extrait du magazine Challenges de cette semaine.

Publié le 06 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Palatine Europe Sustainable Employment | 1.39% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |